股本回报率示例|使用净资产收益率比较获利能力

股本回报率的最佳例子

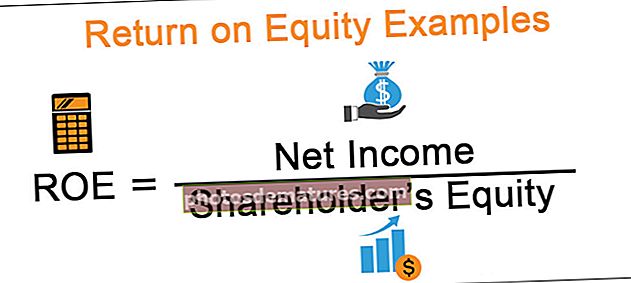

以下的股本回报率示例概述了最基本和最高级的ROE计算。股本回报率是一种用于计算公司相对于其股本或股本的获利能力的度量。用公司赚取的净收入除以股东权益计算得出。此处讨论的每个ROE示例都说明了该主题,相关原因以及所需的其他注释

公式

ROE公式如下

股本收益率的计算示例

例1 –净资产收益率的基本计算

考虑以下示例,其中两家公司的净收入相同,但股东权益组成不同。

应用公式后得出的ROE如下

如果有人注意到的话,我们可以看到公司赚取的净收入是相同的。但是,它们在权益构成方面有所不同。

因此,通过查看示例,我们可以理解,始终首选较高的ROE,因为它表明管理层从给定的资本量产生更高利润方面的效率。

示例2 –使用平均股东权益计算ROE

请考虑以下细节。

Smith先生经营一家名为Smith and Sons的快速消费品分销业务。该公司的一些财务细节如下。计算ROE。

解决方案:

该期间的净收入是通过从收入中扣除支出得出的

($36000-$25500=$10500)

公司的净值或权益部分是通过从其总资产中减去负债来得出的。

($58000-$39600=$18400)

在问题中,提供了有关初始股东权益的信息。因此,通常的做法是将平均值与通过利用过去的投资所获得的收入相同。因此,平均股东权益达到19200美元(平均18400美元和20000美元)。

因此,由净收入/股东权益得出的最终ROE为54.69%($ 10500 / $ 19200)。

例3 – ROE的对等比较

作为财务报表分析的一部分,净资产收益率被用作获利能力度量标准,方法是比较类似公司之间的净资产收益率,然后确定其是否在行业定价范围之内。

考虑以下示例。

计算每个公司的ROE,并将其与行业平均值一起显示在快照中,如下所示。

普通的留言:

可以注意到,尽管LMN Co公司的利润低于ABC co公司的利润,但由于其资本较低,因此ROE表现得更好。因此,这表明LMN Co在这三家公司中最有效地为其股东创造利润。

因此,分析师也可以考虑LMN Co进行投资,因为它也已经超过了行业平均水平。

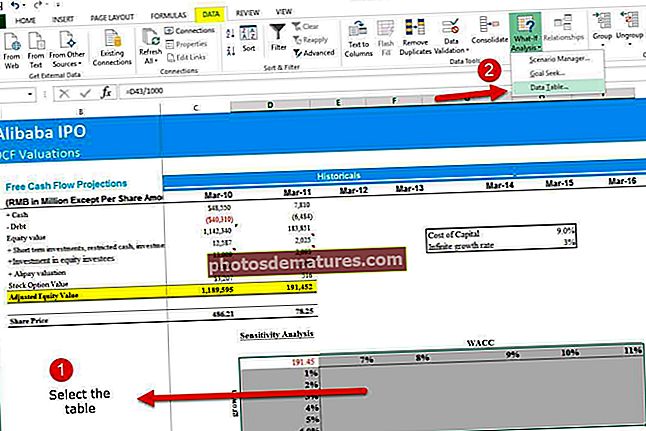

Example#4 – ROE和杜邦分析

ROE比率的广泛应用是杜邦分析或5因子模型。此方法是通过将ROE分解为组成部分比率来分解ROE,从而帮助我们仔细评估公司业绩的不同方面如何影响其盈利能力。

它以杜邦公司的名字命名,是第一家开发相同产品的公司。该公式的细分如下。

净收入/平均股东权益=

(净收入/ EBT)*(EBT / EBIT)*(EBIT /收入)*(收入/总资产)*(总资产/平均股东权益)

可以解释为

净资产收益率=税收负担x利息负担x息税前利润率x资产总周转率x杠杆

请考虑下表。与虚构公司的ROE分拆3年有关

分析与解释

多年来,净资产收益率一直在下降。让我们尝试了解导致此问题的组件

- 税收负担在一定程度上是一致的,这表明税收不会造成太大的差异

- 的利息负担几乎保持不变,这表明该公司正在保持恒定的资本结构

- 我们注意到,这些年的息税前利润率或营业利润率均有所下降。这些年来,运营费用有可能会增加。

- 多年来,公司的效率(资产周转率)也有所下降。

- 杠杆也与利息负担保持一致,这又从公司保持不变的资本结构中得到了证明。

因此,使用杜邦分析,分析师将可以很好地理解细分所给出的确切推动公司ROE的因素。

使用的三因素模型由下式给出:

ROE =(净利润/销售额)*(销售额/资产)*(资产/股东权益)

结论

通过各种示例,我们看到了如何使用诸如股本回报率之类的指标来评估公司的绩效或盈利能力。在必须选择要进行投资/购买的公司之间以及某些其他比率(作为分析师用作财务报表分析的一部分)的情况下,此度量标准也可作为决定标准的正确措施。