次利息收入比率(含义,示例)|如何使用?

所赚取的时间利息是指该特定时期内的税前收益与公司的利息支出之比;通过确定公司是否有能力支付未偿债务的利息,它有助于确定公司的流动性状况。

倍数的本息比是多少?

利息收入倍数是衡量组织偿还债务能力的偿付能力比率。贷方覆盖率也称为利息覆盖率,通常用于确定借款人是否可以追加贷款。

- 倍数利息比率是通过将公司在支付利息之前的收益除以利息费用得出的,或者该比率是利息和税项之前的收益与利息费用的简单除法。

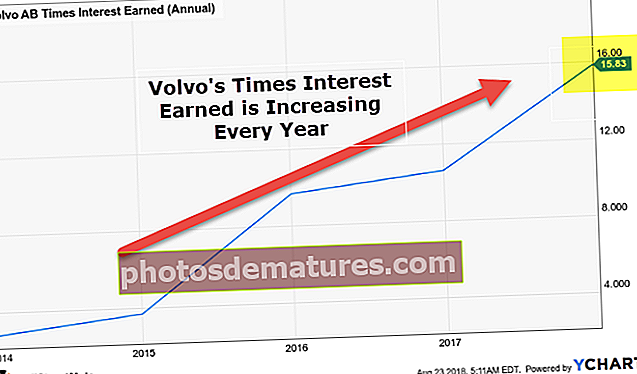

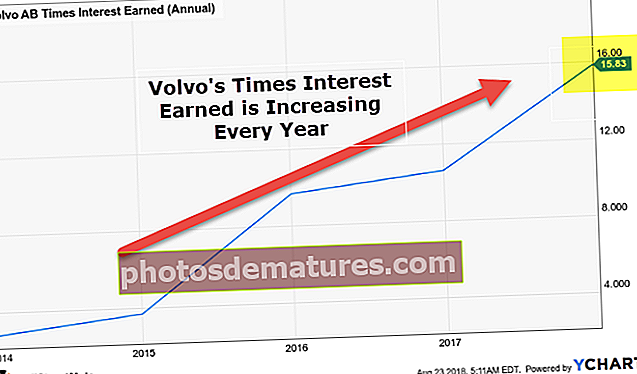

- 我们从上面的图表中注意到,多年来,沃尔沃的“赚取的时报利息”一直在稳定增长。由于公司支付利息的能力增强,这是一个很好的情况。

- 分析师应考虑该比率的时间序列。单点比率可能不是一个很好的衡量标准,因为它可能包含一次性收入或收益。收益一致的公司将在一段时间内保持一致的比率,从而表明其更好的偿债能力。

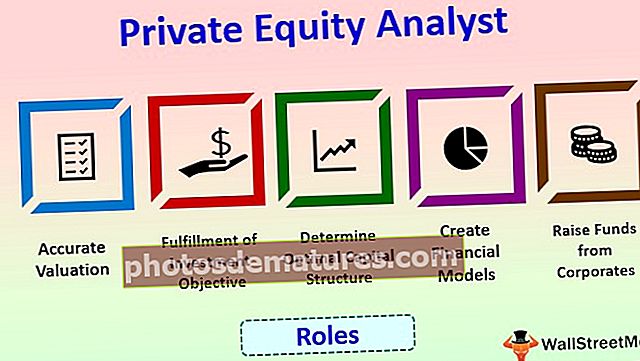

- 但是,收入不一致的小型公司和初创公司的比率会随时间变化。因此,贷方不愿向此类公司提供贷款。因此,这些公司拥有更高的股权,并从私募股权和风险投资家那里筹集资金。

如何使用时代利息收益率?

- 该比率给出了公司可以将其利息支出支付给税前和利息前收益的次数。

- 银行和金融贷方通常会考虑各种财务比率来确定公司的偿付能力,以及在承担更多债务之前是否能够偿还债务。银行经常查看债务比率,债务权益比率和Times利息收入比率。

- 债务比率和债务权益比率是衡量公司资本结构的指标,分别表示公司相对于总资产或权益的债务融资风险。但是,该比率用于衡量公司的收入是否足以偿还利息。

- 高倍的本息比率是有利的,因为它表明公司的收益高于其应付款,并且能够偿还其债务。相反,较低的值表示公司可能无法履行其义务。

请注意,许多分析师在分子中使用EBITDA而不是EBIT(如果您多年来一直使用它,我认为这很好。)

因此,新比率变为:

- 利息乘积倍数=利息,税项,折旧和摊销前的收益/利息支出。

这样做是因为折旧和摊销费用是会计数字,而不是给定期间的实际现金流出。因此,消除此类费用反映了公司更好的收益或支付利息费用的能力。但是,可以说折旧和摊销费用与购买固定资产和无形资产的未来业务需求间接相关。因此,这些资金可能无法用于支付利息费用。

倍利息收益率示例

让我们来看看时代利息收益率的计算

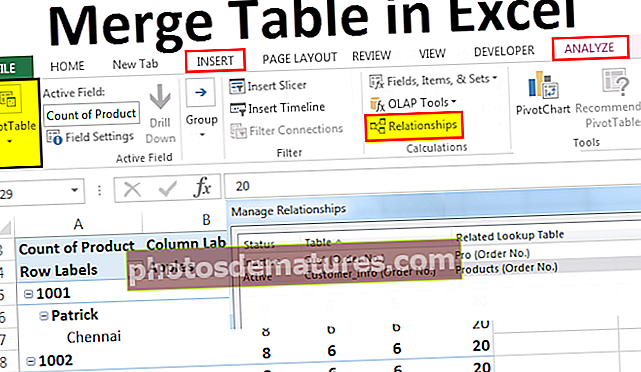

假设在相似的行业中有两家公司,即Alpha和Beta。两家公司的财务状况如下:

现在,

- 公司的TIE alpha = EBIT /利息费用= 15/5 = 3

- 公司的TIE beta = EBIT /利息费用= 10/7 = 1.42

在上面的示例中,我们可以看到公司alpha的收益率是公司beta的倍。因此,相对而言,公司alpha的财务状况要好于公司beta,并且放款人将比公司beta更愿意为alpha提供更多债务。

但是,公司beta的时间与利率之比大于1,这表明它产生了足够的收入来支付更多的利息。因此,贷方可能会考虑其他因素(例如债务比率,债务权益比率,行业标准等)来决定。

利率小于1的公司无法偿还债务。他们无法从收入中满足利息要求,因此必须挖掘其准备金来支付债务。

好处

- 计算利息倍数的倍数很容易

- 该比率表示公司的偿付能力

- 该比率可用作衡量公司财务状况的绝对指标

- 该比率可用作比较两个或多个公司的相对度量

- 负比率表示公司存在严重财务问题

缺点

尽管该比率是衡量偿付能力的好方法,但它也有其缺点。让我们看一下计算Times的本益比的缺点和缺点:

- 分子中使用的息税前利润是一个会计数字,可能不能代表公司产生的足够现金。比率可能更高,但这并不表示公司有实际现金支付利息支出

- 比率分母中使用的利息支出金额再次是会计计量。它可能包括出售债券的折扣或溢价,可能不包括要支付的实际利息费用。为避免此类问题,建议使用债券面额的利率。

- 该比率仅考虑利息支出。它不考虑本金付款。本金可能庞大,导致公司破产。此外,公司可能已经破产或可能不得不以较高的利率和不利的条件进行再融资。因此,在分析公司的偿付能力时,还应考虑其他比率,例如债务权益和债务比率。

最后的想法

利息收入倍数衡量了公司的偿付能力及其偿还债务义务的能力。该比率表示公司收益与利息费用的乘数。比率越高,公司的财务状况越好,并且它是筹集更多债务的更好的选择。大于1的比率是有利的;但是,贷方不应仅依靠比率来决定。在借贷之前,应考虑其他因素和比率,例如债务比率,债务权益比率,行业和经济状况。