净现值与内部收益率|哪种方法更适合项目评估?

NPV和IRR之间的差异

这 净现值(NPV) 该方法通过考虑不同因素来计算项目在特定时间段内将产生的未来现金流量的美元价值,而 内部收益率(IRR) 是指预期由项目创建的回报率。

计划做出投资决定?对如何知道其盈利能力感到困惑?嗯,有两种最重要的方法被使用,它们是净现值和内部收益率。

假设您的组织已要求您进行分析– 新项目是否会受益?

在这种情况下,您将首先分析项目成本,然后尝试评估其现金流入和流出(自由现金流量)。接下来,您将检查项目成本将收回多少年,以及该项目将在何时开始提供收益。为了衡量项目或长期投资计划的利润,许多组织和个人使用资本预算工具来确定项目的获利能力。

最常用的工具是NPV和IRR。这两种工具主要用于评估投资收益,并且各有优缺点。但是主要的问题是–哪种工具更好?您必须阅读很多辩论,哪些州的NPV以及其他州的IRR是更好的可衡量工具。在本文中,我将指导您了解两者之间的区别,以及哪种工具具有更大的相关性。

最重要–下载NPV vs IRR Excel模板

NPV和IRR Excel计算示例

净现值与内部收益率图表

NPV的优缺点

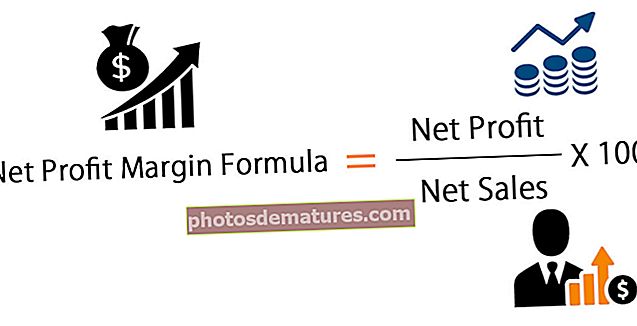

净现值是现金流入的现值减去现金流出的现值的计算,其中,现值定义了今天的将来货币总值。

- 如果您正在投资某些特定的投资或项目(如果产生的话) NPV正值或NPV> 0 那么您可以接受该项目,这将显示出您的财富的附加价值。

- 并且在 负NPV或NPV <0,您不应接受该项目。

好处

- 金钱的时间价值更加重要,即今天的金钱价值大于一年后收到的金钱价值。

- 项目盈利能力和风险因素被高度重视。

- 它可以帮助您最大程度地增加财富,因为它将显示出您的回报是否大于资本成本。

- 它同时考虑了项目生命周期中现金流的前后。

缺点

- 当两个或多个项目的寿命不相等时,可能无法给您准确的决定。

- 由于计算简单,因此无法明确说明一个项目或投资将在多长时间内产生正的NPV。

- 净现值法建议接受能够提供正净现值的投资计划,但不能在何时达到正净现值提供准确的答案。

- 很难为现金流量计算适当的折现率。

内部收益率的优缺点

您可以使用此方法作为NPV的替代方法。该方法完全取决于估计的现金流量,因为它是一种折现率,试图使项目现金流量的NPV等于零。

如果您使用此方法在两个项目之间做出决定,则如果IRR大于要求的回报率,则接受该项目。

好处

- 这种方法主要由财务经理使用,因为它以百分比形式表示,因此他们很容易将其与所需的资本成本进行比较。

- 它会为您提供有关项目价值和相关风险的出色指导。

- IRR方法为您带来的好处是,您可以了解今天投资的货币的实际回报。

缺点

- IRR告诉您接受IRR大于加权平均资本成本的项目或投资计划,但如果折现率每年变化的情况超过此比率,则很难进行比较。

- 如果存在两个或两个以上互斥的项目(这些项目的一个项目的接受拒绝了其他项目的关注),则在这种情况下,内部收益率也无效。

NPV与IRR的示例

XYZ公司计划投资一家工厂,它将产生以下现金流量。

根据给定的信息,计算NPV和IRR,折现率为10%。并建议XYZ Ltd.是否应投资该工厂。

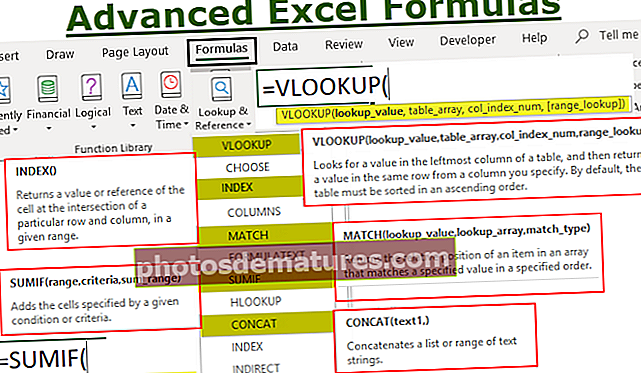

#1 – NPV公式计算

NPV = CF /(1 + r)t –现金流出在哪里:

- CF =现金流入

- r =贴现率

- t =时间

- 现金流出=项目总成本

步骤1: 计划现金流量,预期折现率并在Excel中应用NPV公式

第2步: 将现金流出量添加到NPV公式中

第三步: 求和总和以找到净现值

#2 –内部收益率公式计算

现金流出= CF /(1 + IRR)t在哪里:

- CF =现金流入

- t =时间

步骤1: 填充现金流量

第2步: 应用内部收益率公式

第三步: 将内部收益率与折现率进行比较

- 从以上计算中,您可以看到工厂产生的NPV为正,IRR为14%,高于要求的回报率

- 这意味着当贴现率为14%时,NPV将变为零。

- 因此,XYZ公司可以投资该工厂。

结论

正如我可以得出的结论,如果您要评估两个或多个互斥项目,那么最好使用NPV方法而不是IRR方法。由于其现实的假设和更好的获利能力,可以依靠NPV方法来选择最佳的投资计划是安全的。即使您可以使用IRR方法,它也可以很好地补充NPV,并为您提供准确的投资决策分析。同样,NPV可以在DCF评估中找到其用法,以找到公司的自由现金流的现值。