风险调整后收益|您必须知道的6大风险比率!

风险调整收益是一种衡量和分析投资收益的技术,可以对其进行财务,市场,信贷和操作风险进行分析和调整,以便个人可以决定该投资是否值得所有风险它构成了所投资的资本。

我们为什么要投资金钱?简单的。获得回报。但是,我们是否曾经考虑过,对于潜在的风险因素而言,回报是否足够合理?人们通常对产生钱的收益有这种看法,但风险却常常被遗忘。收益不过是投资盈余的收益:赚到的差额钱。从纯粹的经济角度来看,它是一种考虑与投资资本有关的利润的方法。

在本文中,我们将详细讨论风险调整后的收益–

如何定义风险?

投资风险的标准定义是 偏离预期结果。它可以用绝对术语或诸如市场基准之类的术语来表达。该偏差可以是正的或负的。从长远来看,如果投资者计划获得更高的回报,则他们必须对短期波动更为开放。波动幅度取决于投资者的风险承受能力。风险承受能力不过是在特定财务状况下倾向于波动的可能性,要考虑其不确定性的心理心理承受能力和发生大量短期损失的可能性。

风险调整收益及其重要性

风险调整后的回报率通过衡量产生该回报率涉及多少风险来微调投资回报率。投资组合由股票,共同基金和ETF的头寸组成。风险调整收益的概念用于将具有不同风险水平的投资组合的收益与具有已知收益和风险特征的基准进行比较。

如果资产的风险商比市场低,则资产收益高于无风险利率的收益被认为是很大的收益。如果资产描述的风险高于市场风险水平,则差异无风险收益会减少。

风险调整后的收益至关重要,因为它有助于解决三个主要问题:

主要有6种使用最广泛的方法来计算风险调整后的收益。我们在下面详细介绍它们–

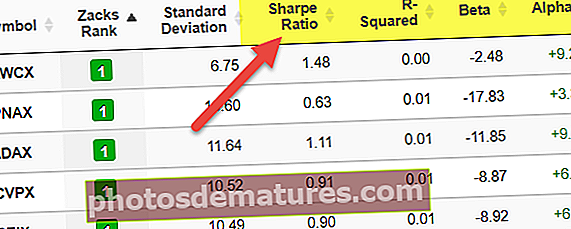

#1 –夏普比率(风险调整后的回报)

夏普比率的含义象征着资产收益补偿投资者承担的风险的程度。在将两种资产与共同基准进行比较时,夏普比率较高的资产在相同风险下可以提供更好的回报(或者,对于较低风险则具有相同的回报)。夏普比率由诺贝尔奖获得者威廉·F·夏普(William F. Sharpe)于1966年开发,夏普比率的定义是平均收益超过每单位波动率的无风险利率或总风险,即标准差。夏普比率已成为计算风险调整后回报的最广泛使用的方法,但是,只有在数据具有正态分布的情况下,夏普比率才是准确的。

- Rp =预期投资组合收益

- Rf –无风险利率

- Sigma(p)=投资组合标准偏差

夏普比率还可以帮助确定证券的超额收益是由于审慎的投资决策还是风险太大。即使一种基金或证券可以比同类基金或证券获得更高的收益,但如果这些较高的收益没有额外风险的成分,则该投资也被认为是良好的。夏普比率越大,其风险调整后的绩效就越好。

夏普比率示例

假设标准普尔500指数(市场组合)的10年年收益率为10%,而美国国库券的平均年收益(无风险利率的很好代表)为5%。在10年中,标准偏差为15%。

| 管理人员 | 平均年收益 | 投资组合标准差 | 秩 |

| 基金A | 10% | 0.95 | 三级 |

| 基金B | 12% | 0.30 | 一世 |

| 基金C | 8% | 0.28 | II |

- 市场=(.10-.05)/0.15 = 0.33

- (基金A)=(0.10-.05)/0.95= 0.052

- (基金B)=(0.12-.05)/0.30 = 0.233

- (基金C)=(.08-.05)/0.28 = .0.107

#2 – Treynor比率(风险调整后收益)

Treynor衡量的是获得的收益超过无分散风险的投资所能获得的收益。简而言之,它也是一种回报率-波动率,就像夏普的比率一样,只是有一个区别。它使用beta系数代替标准偏差。

- Rp =预期投资组合收益

- Rf –无风险利率

- Beta(p)=投资组合Beta

杰克L.特雷诺(Jack L. Treynor)制定的比率决定了投资在为投资者提供补偿方面的成功程度,同时考虑了投资的固有风险水平。 Treynor比率取决于beta(它描述了投资对市场变动的敏感性)来评估风险。 Treynor比率是基于这样的前提,即必须对风险作为整个市场不可或缺的组成部分(以beta表示)进行罚款,因为多元化无法消除这种风险。

当Treynor比率的值很高时,这表明投资者在他承担的每种市场风险中均产生了高回报。 Treynor比率可帮助您了解投资组合中每项投资的绩效。这样,投资者还可以了解如何有效利用资本。

另外,请查看CAPM Beta

特雷诺比示例

假设标准普尔500指数(市场组合)的10年年收益率为10%,而美国国库券的平均年收益(无风险利率的很好代表)为5%。

| 管理人员 | 平均年收益 | 贝塔 | 秩 |

| 基金A | 12% | 0.95 | II |

| 基金B | 15% | 1.05 | 一世 |

| 基金C | 10% | 1.10 | 三级 |

- 市场=(.10-.05)/ 1 = .05

- (基金A)=(.12-.05)/0.95 = .073

- (基金B)=(.15-.05)/1.05 = .095

- (基金C)=(.10-.05)/1.10 = .045

#3 –詹森的Alpha(风险调整后的收益)

Alpha通常被认为是积极的投资回报。它通常根据代表市场走势的市场指数来确定投资的绩效。与基准指数的收益相比,基金的超额收益是该基金的Alpha值。基本上,α系数表示考虑了投资风险后的投资表现:

- Rp =预期投资组合收益

- Rf –无风险利率

- Beta(p)=投资组合Beta

- Rm =市场收益

Alpha <0:该投资因其风险而赚得太少(或对于回报而言风险太大)

Alpha = 0:投资已获得足以承担风险的回报

Alpha> 0:投资的回报超过承担风险的回报

詹森的Alpha示例

让我们假设一个投资组合在上一年实现了17%的回报。该基金的近似市场指数返回了12.5%。该基金与相同指数的贝塔系数为1.4,无风险利率为4%。

因此,詹森的Alpha = 17 – [4 + 1.4 *(12.5-4)]

= 17 – [4 + 1.4* 8.5] = = 17 – [4 + 11.9]

= 1.1%

鉴于Beta值为1.4,该基金预计比市场指数具有风险,因此收益更高。正面的alpha值表示投资组合经理获得了可观的回报,可以弥补一年中在此过程中承担的额外风险。如果该基金的回报率为15%,则计算出的alpha值为-0.9%。负的alpha表示投资者没有为承担的风险量获得足够的回报。

#4 – R平方(风险调整后的收益)

R平方是一种统计量度,代表基于基准指数变动的基金或证券变动的百分比。

- R平方值的范围是0到1,通常表示为0到100%之间的百分比。

- 100%的R平方表示所有安全性移动都可以通过索引中的移动完全证明是正确的。

- 较高的R平方(介于85%和100%之间)表示该基金的业绩模式反映了该指数的表现。

但是,出色的性能表现加上非常低的R-Squared比率将意味着需要进行更多分析才能确定性能不佳的原因。

#5 – Sortino比率(风险调整后的回报)

Sortino比率是Sharpe比率的一种变化。 Sortino将投资组合的收益除以投资组合的“下行风险”。下行风险是低于指定水平的收益波动率,通常是投资组合的平均收益或低于零的收益。 Sortino显示“每单位下行风险”所产生的回报率。

标准差包括上下波动率。但是,大多数投资者主要关注的是波动性的下降。因此,Sortino比率描述了对基金或股票中嵌入的下行风险的更现实的度量。

- Rp =预期投资组合收益

- Rf –无风险利率

- Sigma(d)=负资产收益率的标准差

Sortino的比率示例

假设互惠基金A的年化收益率为15%,下行偏差为8%。共同基金B的年化收益率为12%,下行偏差为5%。无风险率为2.5%。

两种基金的Sortino比率将计算为:

- 共同基金X Sortino =(15%– 2.5%)/ 8%= 1.56

- 共同基金Z Sortino =(12%– 2.5%)/ 5%= 1.18

#6 – Modigliani风险调整后的绩效

也称为Modigliani-Modigliani度量或M2,它用于获得投资组合的风险调整后的收益。它用于衡量投资组合的收益,该投资组合相对于基准(例如特定市场或指数)的风险,针对基金/投资组合的风险进行了调整。它从广为接受的Sharpe比率中汲取了灵感,但是,它具有以百分比回报率为单位的显着优势,这使得它更易于解释。

M2 = Rp – R米

- Rp是 调整后的投资组合

- Rm是市场投资组合的回报

调整后的投资组合是指要管理的投资组合,以使其具有与市场投资组合有关的全部风险。调整后的投资组合是托管投资组合和无风险资产的组合,其中权重根据承担的风险进行分配。

夏普比率为负数时,可能会导致误解,也很难直接比较几种仪器的夏普比率。例如,如果我们的一个夏普比率为0.50%,另一个投资组合的比率为-0.50%,则在两个投资组合之间进行比较可能没有意义。 M2值分别为5.2%和5.8%的投资组合之间的差异幅度很容易识别。 0.6%的差异是当年的风险调整后收益,风险调整为基准投资组合的收益率。

风险调整后的收益-夏普比率vs特雷诺比率vs詹森的阿尔法

与夏普(Sharpe)比率一样,特雷诺比率最有效地用作排名工具,而不是单独使用。投资者可以将具有不同市场风险金额的基金或基金投资组合进行比较,以根据风险调整后的收益确定其排名。当所比较的投资组合或基金以相同的市场指数作为基准,或者基金与自己的基准指数进行比较时,该比率特别有用。

与Sharpe比率相比,Treynor比率的值是相对的:越高越好。另一方面,詹森的Alpha只能在绝对上下文中使用。 Alpha的标志和大小反映了基金经理的技能和专业知识。然而,对于任何措施是有效的,基准指数必须适当对于所考虑的组合选择。

很多时候,经理可能会在对系统风险的奖励基础上表现出专家水平,但在对总风险的奖励基础上却不熟练。比较基金的Treynor比率和Sharpe比率的投资者必须了解,两者之间的重大差异实际上可以表明特征风险相对于总风险而言具有很大比例的投资组合。另一方面,完全多元化的投资组合将根据两个比率进行相同排名。

詹森的阿尔法

| 管理人员 | 平均年收益 | 贝塔 | 秩 |

| 基金A | 12% | 0.95 | II |

| 基金B | 15% | 1.05 | 一世 |

| 基金C | 10% | 1.10 | 三级 |

首先,我们计算投资组合的预期收益:

- ER(A)= 0.05 + 0.95 *(0.1-0.05)= 0.0975或9.75%

- ER(B)= 0.05 + 1.05 *(0.1-0.05)= 0.1030或10.30%的回报

- ER(C)== 0.05 + 1.1 *(0.1-0.05)= 0.1050或10.50%的回报

然后,我们通过从实际收益中减去投资组合的预期收益来计算投资组合的alpha:

- 阿尔法A = 12%-9.75%= 2.25%

- Alpha B = 15%-10.30%= 4.70%

- Alpha C = 10%-10.50%= -0.50%

结论

使用风险调整后的收益来衡量投资组合相对于所涉及的风险产生了多少收益,该收益通常表示为数字,并且可以应用于投资基金,单个证券和投资组合, 等等。

风险调整后的收益因人而异,并取决于多种因素,例如风险承受能力,资金可用性,准备好长期持仓以恢复市场的意愿。如果投资者犯了判断错误,还将确定投资者的机会成本和他的税收状况。

投资者可以通过多种方式来提高其风险调整后的收益。最常见的方法之一是根据市场波动来调整他的股票头寸。波动性的增加通常会导致股票头寸的减少,反之亦然。基金经理越来越多地采用这种策略来避免重大损失并强调最大程度地获得收益。

但是,这些措施不能实时计算风险调整后的收益。这些比率大多数都倾向于在计算中使用历史风险。这是大多数专家指出的基本漏洞之一。在现实生活中,可能存在许多潜在的和未发现的风险,这些风险可能会改变投资排名。由于缺乏特定的规则,因此永远无法计算出经过风险调整的确切收益。使用风险调整后的回报率的潜在现象是,投资者基本上可以将吸引力从最低到最高排列。