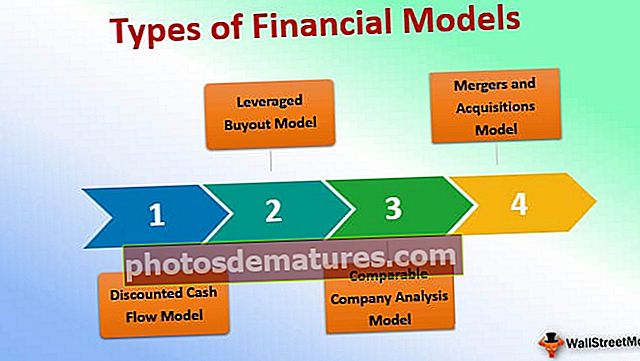

财务模型的类型(前4名)|分步示例

财务模型的类型

财务模型用于基于公司的历史表现和未来预期来表示公司财务预测,目的是将其用于财务分析,最常见的财务模型包括折现现金流模型(DCF),杠杆收购模型(LBO),可比公司分析模型和并购模型。

这是财务模型的前4种类型的列表

- 现金流量折现模型(DCF)

- 杠杆收购模型

- 可比公司分析模型

- 并购模型

让我们详细讨论其中的每一个-

#1 –现金流量折现模型

这可能是最重要的一种财务模型,它是估值方法的一部分。它利用预期提取的预计自由现金流并将其折现以得出净现值(NPV),这有助于投资的潜在价值以及它们在多大程度上能够实现盈亏平衡。

这可以用以下公式表示:

DCF = CF1 /(1 + r)1 + CF2 /(1 + r)2 +…….. + CFn /(1 + r)n

其中CF1 =年末的现金流量

r =折现收益率

n =项目寿命

在NPV的计算中,我们将假定资本成本对于NPV的计算是已知的。净现值的公式:

[NPV =现金流入的现值–现金流出的现值],

如果NPV为正,则该项目值得考虑,否则将是一个亏损的选择。

现金流量折现模型–示例

让我们考虑一个示例,以了解DCF Valaumodel的含义:

| 年 | 0 | 1 | 2 | 3 | 4 |

| 现金周转 | (100,000) | 30,000 | 30,000 | 40,000 | 45,000 |

启动项目职位的初始现金流量为100,000印度卢比,全部为现金流入。

100,000 = 30,000 /(1 + r)1 + 30,000 /(1 + r)2 + 40,000 /(1 + r)3 + 45,000 /(1 + r)4

经计算,r = 15.37%。因此,如果预期该项目的回报率大于15.37%,则该项目应被接受,否则将被拒绝。

在股票研究中,DCF分析用于查找公司的基本价值(公司的公允价值)

#2 –杠杆收购模型

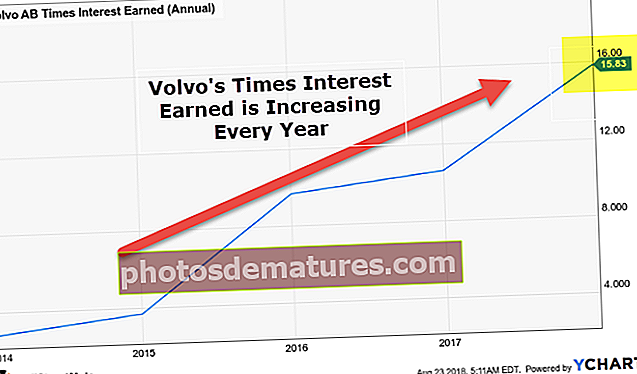

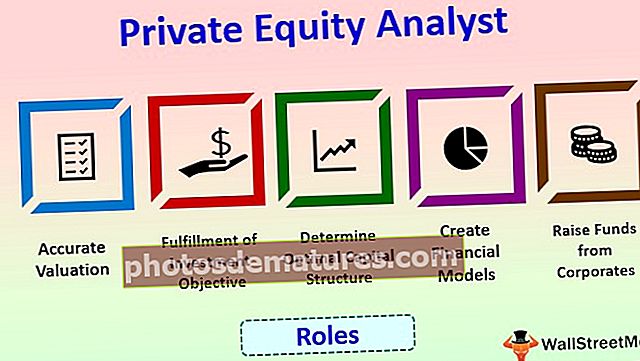

杠杆收购(LBO)是指以大量借入资金收购的上市公司或私有公司。购买公司后,债务/股本比率通常大于1(债务构成了该部分的大部分)。在所有权期间,公司的现金流量用于偿还债务金额和利息。投资者实现的总回报是根据公司的退出流(EBIT或EBITDA)和在一定时期内已偿还的债务金额来计算的。这种策略主要用于与私募股权公司这样的发起人进行杠杆融资的公司,这些发起人希望收购公司,以期将来出售它们以牟取暴利。

如果您想专业学习LBO建模,那么您可能需要看一下 12小时以上 杠杆收购模型课程

LBO模型范例

带有参数和假设的说明性示例如下所示:

- XYZ私募股权合作伙伴在零年末(运营开始之前)以5倍的远期EBITDA收购ABC目标公司。

- 债务权益比率= 60:40

- 假设债务的加权平均利率为10%

- ABC预计第一年的销售收入将达到1亿美元,EBITDA利润率为40%。

- 收入预计将同比增长10%。

- 预计投资期内EBITDA利润率将保持不变。

- 预计每年的资本支出将占销售额的15%。

- 营运资金预计每年增加500万美元。

- 每年的折旧费用预计为2,000万美元。

- 假设恒定税率为40%。

- XYZ退出第5年后,其目标投资额与进入时使用的EBITDA倍数相同(是12个月EBITDA的5倍)–见终值倍数

使用5.0进入模型,ABC目标公司购买价格的支付价格乘以第一年的EBITDA(代表1亿美元收入的EBITDA利润率的40%)乘以5。因此,购买价格= 40 * 5 = 2亿美元。

债务和股权融资是在考虑债务:股权比率=的情况下计算得出的

债务部分= 60%* 2亿美元= 1.2亿美元

股权比例= 40%* 2亿= 8000万美元

基于以上假设,我们可以将表构造如下:

| (以毫米为单位) | 年 | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 销售收入 | 100 | 110 | 121 | 133 | 146 | 161 |

| 息税折旧摊销前利润 | 40 | 44 | 48 | 53 | 59 | 64 |

| 减:摊销与摊销 | (20) | (20) | (20) | (20) | (20) | (20) |

| 息税前利润 | 20 | 24 | 28 | 33 | 39 | 44 |

| 减:利息 | (12) | (12) | (12) | (12) | (12) | (12) |

| 息税前利润 | 8 | 12 | 16 | 21 | 27 | 32 |

| 减:税收 | (3) | (5) | (7) | (8) | (11) | (13) |

| PAT(税后利润) | 5 | 7 | 9 | 13 | 16 | 19 |

请注意,由于第5年末的退出价值将基于远期EBITDA倍数,因此第六年的收益表而不是第五年。

累计杠杆自由现金流量可计算如下:

| (以毫米为单位) | 年 | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| EBT(税收影响) | 5 | 7 | 10 | 13 | 16 | |

| 加:D&A(非现金支出) | 20 | 20 | 20 | 20 | 20 | |

| 减:资本支出 | (15) | (17) | (18) | (20) | (22) | |

| 减:净营运资金增加 | (5) | (5) | (5) | (5) | (5) | |

| 自由现金流(FCF) | 5 | 6 | 7 | 8 | 9 |

我们不需要考虑第6年的信息,因为假设整个FCF都用于偿还债务,则可以使用1至5年的FCF偿还债务金额。出口收益可以计算如下:

退出时的企业总价值=将退出时的EBITDA与5.0倍的退出倍数相乘,以计算退出TEV。 64毫米x 5.0倍= 3.2亿美元

退出时的净债务(也称为期末债务)计算如下:

期末债务=期初债务–债务还清[$ 120mm – $ 34 mm的累计FCF = $ 86mm]

期末股票价值=退出TEV –期末债务[$ 320mm-$ 86mm] = $ 234mm

金钱倍数(MoM)EV回报的计算方式为[结束EV /起始EV] = [$ 234mm / $ 80mm = 2.93倍MoM]

下表对于根据5年MoM倍数估算IRR很有用:

| 5年内2.0倍MoM〜15%IRR |

| 5年内MoM为2.5倍〜IRR为20% |

| 5年内3.0倍环比〜25%IRR |

| 5年内3.7倍环比〜30%IRR |

因此,我们可以假设上述情况下的隐含IRR约为25%或略低于该隐含IRR。

#3 –可比公司分析模型

可比公司分析(CCA)是一种用于使用同一行业中类似规模的其他业务的指标来评估公司价值的过程。它假设类似的公司将具有类似的估值倍数,例如EV / EBITDA。随后,投资者可以相对地将特定公司与其竞争对手进行比较。

大致来说,可比公司的选择标准可以分为以下两类:

| 业务简介 | 财务状况 |

| 部门 | 尺寸 |

| 产品与服务 | 盈利能力 |

| 客户和终端市场 | 成长概况 |

| 分销渠道 | 投资回报 |

| 地理 | 信用评级 |

比较分析考虑的最关键倍数是:

PE倍数

- PE估值倍数也称为“价格倍数”或“收益倍数”,其计算公式为:

- 每股价格/每股收益或市值/净收入

- 此倍数表示投资者愿意为每一美元收益支付的价格。

EV / EBITDA倍数

- 另一个常见的倍数是EV / EBITDA,其计算方法如下:企业价值/ EBITDA

- 其中,EV代表企业的所有债权(普通股+净债务+优先股+少数股东权益)。

- 这有助于抵消资本结构的影响。由于息税折旧摊销前利润在利息部分之前,因此对债务和权益持有人均应计。

市净率

- PBV比率是价格/帐面比率,是权益的倍数,计算方式为:股票的市场价格/每股帐面价值或市值/股东总权益

执行比较评估时要记住的步骤是:

- 选择一组具有可比行业和基本特征的竞争对手/类似公司。

- 计算市值=股价X已发行股票数量。

- 计算企业价值

- 使用公司档案中的历史公式以及管理层,股票分析师等人的预测。

- 计算各种利差倍数,这将使公司对财务状况背后的真相进行全面了解。

- 通过为对等组选择适当的基准估值倍数来对目标公司进行估值,并根据该倍数对目标公司进行估值。通常,使用平均值或中位数。

可比公司分析模型–示例

- 上表是Box Inc.的可比公司。您可以看到,左侧有公司列表,右侧有相应的估值倍数。

- 有价值的倍数包括EV /销售额,EV / EBITDA,FCF价格等。

- 您可以取这些行业倍数的平均值来找到Box Inc.的合理估值。

- 有关更多详细信息,请参阅框评估

#4 –并购模型

投资银行业兄弟会广泛使用这种财务模型。合并建模的整个目标是向客户展示收购对收购方EPS的影响以及该EPS在行业中的可比性。

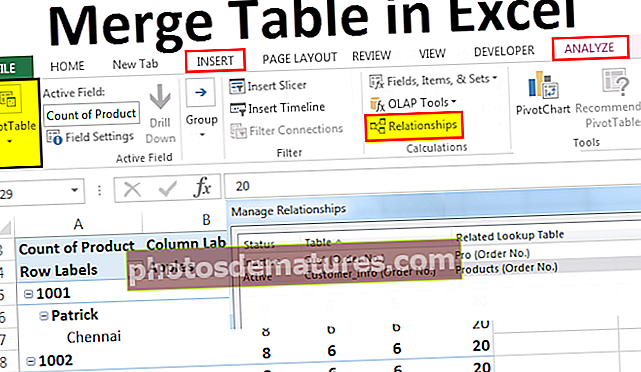

建立并购模型的基本步骤如下:

该模型的重点涉及两个实体合并后资产负债表的构建。

该模型的“源和用户”模型部分包含有关并购交易中资金流的信息,具体而言,资金来自何处以及资金被用于何处。投资银行家确定通过各种权益和债务工具以及手头现金筹集的资金量,以购买目标公司(代表资金的来源)。资金的用途将显示购买目标所用的现金以及完成交易所需的各种费用。最重要的因素是,资金来源必须等于资金使用。

手头现金=资金总用途–资金来源总数,不包括手头现金=

(股权购买+交易费用+融资费用)–(股权+债务)

善意: 每当收购目标的价格超过目标资产负债表中净有形资产的账面价值(即有形资产总额–负债总额)的目标时,该资产即会出现在收购公司的资产负债表中。作为交易的一部分,目标公司所收购资产的某些部分通常会被“写下”-交易完成时资产的价值将增加。资产评估的增加将显示为买方资产负债表上其他无形资产的增加。这将触发递延税项负债,等于假定税率乘以其他无形资产的账面价值。

用于计算并购交易中产生的商誉的公式:

新商誉=股权购买价–(有形总资产–负债总额)–资产记入*(1-税率)

商誉是一种长期资产,但除非发现减值,否则绝不会折旧或摊销-如果确定所收购实体的价值明显低于原始购买者所支付的价格。在那种情况下,一部分商誉将作为一次性费用“冲销”,即商誉将减少等额的减值费用。

并购模型样本–合并资产负债表

合并模型场景示例