股票互换(定义,示例)|股本掉期如何运作?

股本掉期定义

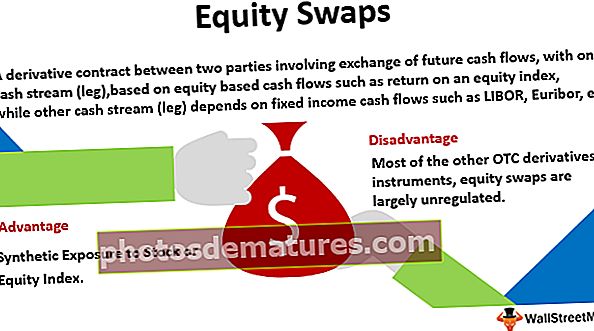

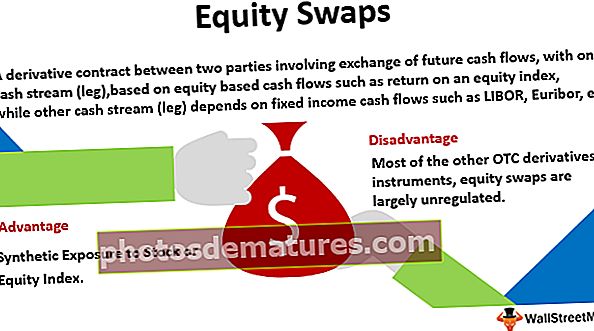

股票掉期被定义为涉及未来现金流量交换的两方之间的衍生合同,其中一个现金流(支路)基于基于权益的现金流(例如,股指回报率)确定,而另一现金流(腿)取决于固定收益现金流量,如伦敦银行同业拆借利率,欧洲银行同业拆借利率等。与其他金融掉期一样,股票掉期的变量是名义本金,现金流量的交换频率以及期限的期限/期限。交换。

股本掉期如何运作的示例?

考虑两方-甲方和乙方。两方进行股权互换。甲方同意以名义本金100万美元向乙方支付(伦敦银行同业拆借利率+ 1%),而作为交换,乙方将以名义本金100万美元向甲方支付标准普尔指数的回报。现金流量将每180天交换一次。

- 在上述示例中,假设伦敦银行同业拆借利率为每年5%,在互换协议开始后的180天结束时,标准普尔指数升值了10%。

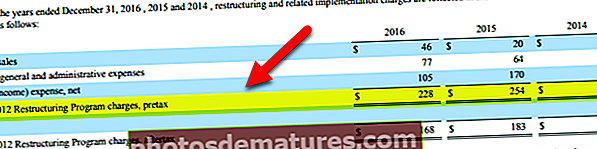

- 在180天结束时,甲方将向乙方支付1,000,000美元*(0.05 + 0.01)* 180/360 = 30,000美元。乙方将向甲方支付标准普尔指数10%的回报,即10%* 1,000,000美元= 100,000美元。

- 这两笔款项将被冲销,乙方将在净额中向甲方支付100,000美元– 30,000美元= 70,000美元。应注意的是,在上述示例中,名义本金没有交换,仅用于计算现金流量。交换日期。

- 股票收益经常会出现负收益,如果股票收益为负,则股票收益支付者会收到股票负收益,而不是将收益支付给交易对手。

在上面的示例中,如果在参考期内股票回报率为负(例如-2%),则乙方将从甲方获得30,000美元(伦敦银行同业拆借利率+ 1%名义价格),此外还将获得2%* 1,000,000美元=负股本收益为20,000美元。从股权互换合同开始算起的180天后,这将使甲方向乙方总共支付50,000美元。

股权互换的优势

以下是股权互换的优势:

- 股票或股票指数的综合敞口 –股权掉期可用于获得股票或股票指数的敞口,而无需实际拥有该股票。外汇。如果对债券进行投资的投资者可以进行股票互换以暂时利用市场变动的优势,而无需清算其债券投资组合并将债券收益投资在股票或指数基金中。

- 避免交易成本– 投资者可以通过进行股票掉期交易并获得股票或股票指数的敞口来避免股票交易的交易成本。

- 套期工具– 它们可以用来对冲股票风险敞口。它们可用于放弃股票的短期负回报而无需伪造股票。在负股票收益期间,投资者可以放弃负收益,也可以从掉期的另一边获得正收益(伦敦银行同业拆借利率(LIBOR),固定收益率或其他参考利率)。

- 获得更多种类的证券 –股权互换可以使投资者承受比一般投资者无法获得的更大范围的证券。例如,通过进行股权交换,投资者无需实际投资于海外国家即可获得海外股票或股票指数的敞口,并且可以避免复杂的法律程序和限制。

股权互换的劣势

以下是股本掉期的缺点:

- 像大多数其他场外衍生工具一样,股票掉期在很大程度上不受监管。尽管世界各国政府正在制定新法规来监控场外衍生品市场。

- 像任何其他衍生产品合约一样,股票掉期也具有终止/到期日期。因此,它们不提供股票的开放式敞口。

- 股票掉期也面临信用风险,如果投资者直接投资于股票或股票指数,这种风险就不存在。交易对手始终存在违约的风险。

结论

股票掉期用于将股票或股指的回报与其他一些现金流量(固定利率/参考利率(如劳动/)或某些其他指数或股票的回报)进行交换。它可用于在不实际拥有股票的情况下获得股票或指数的敞口。它也可以用来在负回报环境下对冲股票风险,也可以被投资者用来投资范围更广的证券。