毒丸(定义,示例)|前6种类型的原因

什么是毒丸?

毒丸是一种基于心理学的防御技术,通过使用将收购成本提高到很高水平的技术,并保护少数股东免受史无前例的收购或敌对的管理层变动,如果收购或管理层的变动发生改变,则会产生不利因素决策者的想法。

让我们更深入地了解这种机制的历史及其病态名称背后的故事!

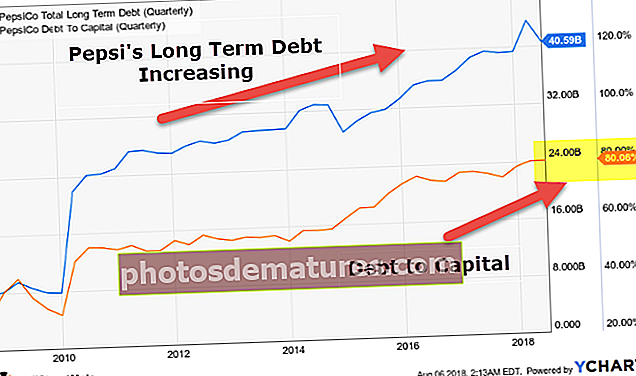

服用毒药的原因

来源: 事实集

采用毒药的主要原因

“毒丸”是一种针对“目标公司”的流行防御机制,其中使用股东配股作为一种策略,使敌意收购交易的价格昂贵或对入侵者没有吸引力。该策略还可以作为一种工具,减缓将来可能发生的敌对尝试的速度。

它们通常在未经股东批准的情况下由董事会采用。它还带有一项规定,即相关董事会可以在需要时更改或赎回相关权利。这间接迫使收购方与董事会之间进行直接谈判,从而为提高议价能力奠定了基础。

它可以通过两种方式进行挤压:它们要么使采集变得非常困难,要么产生负面影响,这些负面影响会在各个阶段显现出来。

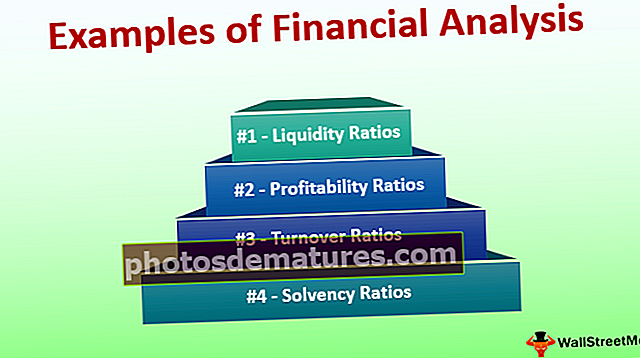

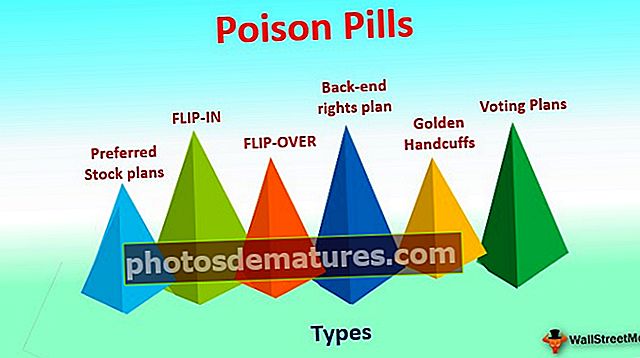

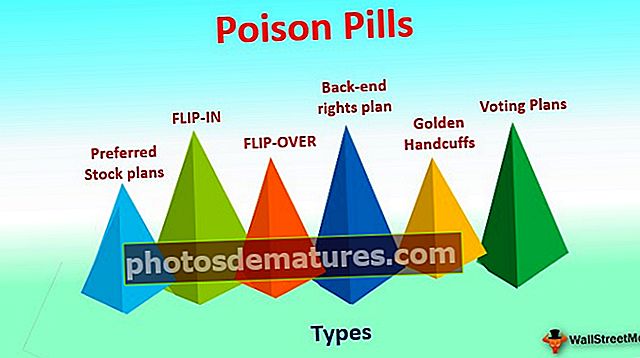

常见的毒药类型

毒药是一个无所不包的术语,在实际的公司环境中,有多种形式可以触发它。一些广泛使用的工具是:

#1 –优先股计划

1984年之前,当敌意收购刚刚表明他们丑陋的头脑时,首选股票计划主要用作毒药。根据该计划,公司向具有投票权的普通股股东发行优先股股息。每当外部人突然购买大量股份时,优先股股东可以行使特殊权利。

#2 –翻页

1984年以后,某些其他方法也见到了今天。一种这样的策略是翻转式毒丸。当公司突击队员购买公司的大量股份时,Flip in是最可取的回击之一。在此,目标公司以折扣价购买大量股票以抵消要约,最终导致对收购方控制权的稀释。例如:如果一位投资者购买了公司15%以上的股份,那么除竞标者外,其他股东将购买更多的股份。购买的股份越多,收购方的权益就越摊薄。这也增加了投标成本。一旦投标人得到这样的计划正在执行的暗示,他可能会变得审慎,不愿进一步进行交易。然后,投标人也有可能向董事会提出正式报价以进行谈判。

#3 –翻转

翻转与翻转相反,发生在股东在合并后选择购买收购方公司股票的情况下。假设目标公司的股东可以选择以折扣价购买合并后的公司的二比一股份。此选项通常带有预定的到期日期,并且没有投票权。

极大地稀释了收购方的利益,使交易相当昂贵且令人生厌。如果收购方放弃,目标公司也可以赎回这些权利。

#4 –后端权利计划

在这种防御机制下,目标公司会改组员工的股票期权计划,并对其进行设计,以使其在出现任何不受欢迎的出价时均有效。如果要收购的公司持有多数股份,这将为股东提供获得更高价值股票的特权。这样,收购公司将无法报价较低的股票价格。这不过是阻止收购的举动。但是,在特殊情况下,如果收购方准备提供更高的价格,则后端权利计划将失败。

#5 –金手铐

我们都同意,员工是公司的最大资产。金手铐只不过是提供给各种激励措施而已。 Crème-del-a-Crème 的公司,以确保他们留下来。通常,金手铐以延期薪酬,员工股票期权(ESOP)或限制性股票的形式发行,这些薪金可以在员工达到特定绩效门槛后获得。

但是,我们当中很少有人知道,金色手铐也可以用作反接管机制。当主动出价时,此毒丸便被触发。关键人员被授予了股票期权,他们的金手铐也被移走了。这些员工,其中一些具有非常丰富的经验和敏锐的知识,现在可以自由离开公司。因此,收购方将放宽目标公司的关键管理人员,这将使他很难走这条路。

#6 –投票计划

该策略的设计与“优先股计划”和“翻转”相同,将投票权作为控制机制的工具。当投资者获得大量股份时,优先股股东(大股东除外)将获得超级表决权。这使得批量购买者难以获得投票控制权。

根据市值采用的有毒药丸的趋势(至2014年)

资料来源:不列颠哥伦比亚大学

毒丸的历史

世界上每一种现象都有其悠久的历史,毒药也不例外。在1980年代,公然发生敌对的接管和防御机制。敌对的接管已成为当务之急。从1970年代开始,像T. Boone Pickens和Carl Icahn这样的公司袭击者使许多公司董事会不寒而栗。没有合法的防御策略。 1982年,并购律师,Wachtell,Lipton,Rosen&Katz的马丁·利普顿(Martin Lipton)身着闪亮盔甲,身为骑士,并发明了“毒丸”防御措施,以防止敌意的公司收购。根据专家的说法,这是20世纪公司法中最重要的法律发展。

毒丸的合法性在1980年代初首次出现时就一直含糊不清。尽管特拉华州最高法院在1985年的Moran诉Household International,Inc.案中提倡将药丸作为一种有效的辩护策略,但美国以外的许多司法管辖区都认为药丸是非法的,并限制了其适用性。

那么这么尴尬的名字背后的故事是什么呢?这可以追溯到君主制时代盛行的间谍活动的传统。每当间谍被敌人抓获时,他都会立即吞下氰化物药丸,以逃避对真理的审问和启示。毒丸之所以得名,是因为这种做法。

毒药的例子

#1 – Netflix

机构投资者卡尔·伊坎(Carl Icahn)在2012年收购了Netflix 10%的股份后,措手不及。后者的回应是发布了股东的权利计划,称为“毒丸”,此举激怒了卡尔·伊坎(Carl Icahn)。一年后,他将持股比例降至4.5%,Netflix于2013年12月终止了配股计划

资料来源:money.cnn.com

#2 –嘉盛资本

当FXCM Inc计划于2013年4月收购GAIN Capital Holdings,Inc.时,GAIN的回应是触发了“毒丸”。决定将权利作为普通股的股利以股东所持公司的一比一的比例分配。发生不可预见的事件时,每项权利将授权股东以$ 17.00的行权价购买新系列参股优先股的一百分之一,此后又提高。

资料来源:Leaprate.com

#3 –美光科技

美国最大的内存芯片制造商美光科技公司的董事会采取了“毒丸”战略,以阻止敌意收购。这种策略是供股,如果个人或团体收购了公司4.99%或更多的流通在外股票,就会触发配股

资料来源:Bloomberg.com

#4 – 1号码头进口

最近,在2016年9月,Pier 1 Imports Inc诉诸Poison Pill措施,对冲基金公司Alden Global Capital LLC披露了前者9.5%的股份。该协议赋予每个普通股股东以17.50美元的价格购买一小部分优先股的权利。优先股将具有与普通股类似的投票条件,从而削弱了任何持有大量股份的股东的控制权。

资料来源:marketwatch.com

毒丸的优缺点

| 好处 | 缺点 |

| 对于“目标公司”来说,这是一种强大的防御机制,它可以使公司确定富有成效的收购并阻止公司入侵者的行动。 “毒丸”还可以作为潜在突袭的速攻者。分拆效应通常是积极的,如果收购有利的话,可能导致股东获得更高的溢价。 | 它具有对股东价值产生不利影响的权力。翻转导致以较低的股价进行更多的购买。大量股票会影响其估值。 例如:2008年,微软提出了Yahoo!股东当时每股31美元,溢价62%,但在被“毒丸”雅虎st住后退出了交易。自该提议以来,股价受到打击,其负责人杰里·平托(Jerry Pinto)也失去了头寸。 |

| 毒药通常是作为达成更甜蜜交易的谈判策略而触发的。它使公司能够以最有利可图的方式购买时间并授权管理层决定任何收购的条款。 |

股东因药丸而损失的价值

资料来源:哈佛法学院论坛

总是苦还是有时甜?

敌对的接管和防御机制无法分为黑白两类。也有某些灰色区域。并非所有的收购都是不好的,也不是为了公司的最大利益而制定的所有收购防御机制。其中一些投资者对行业和公司事务有丰富的知识,有时甚至比公司管理层本身要好得多。如今,公司突袭或敌意收购以一种相对建设性的形式表现出来,即“投资者激进主义”。投资者影响公司发展道路或股东长期目标的任何行为都被视为激进主义。

根据S&P Capital IQ的说法,“投资者的议程各不相同,并专注于特定领域,包括降低成本,重组,公司分拆,重组的融资结构,更大的杠杆作用以及更多以股东为导向的现金和流动性用途,以实现更高的企业在公开市场上的价值。”

因此,我们可以看到,在1980年代风靡整个企业界的这种做法即使在今天仍然是有意义的。标普资本智商指出:从2005年到2009年,发生了89次维权行动,而在过去五年中,从2010年至2014年,发生了341次维权行动。自2010年以来,交易量每年都在增加,这种趋势在2015年一直很强劲。

资料来源:标准普尔资本智商(S&P Capital IQ)基于数据(2005年1月1日至2015年6月19日的公司(单个公司的市值在10亿美元以上)

在确定Poison Pills是否对公司有好处之前,我们需要了解任何一家公司都有很多利益相关者,并且在潜在收购中,每个利益相关者的影响方式都不同。股东对于最大化公司股票的价值具有金钱利益。董事会对公司和股东有不同的财务利益和责任。同时,也拥有公司所有权的公司高管可能会从收购中获得收益或损失。

通常,中低层的其他公司员工大部分时间都是由于合并而损失的。关于并购期间宣布大规模裁员的收购公司的消息也并非闻所未闻。

结论

很难断定毒丸是否真正有益。这完全取决于两家公司的长期目标。了解公司如何用毒药或其他防御措施来应对敌对性收购,可以揭示有关公司如何解决与管理层及其本身有关的关键问题的重大真理。