资产负债表上的长期债务(定义,示例)

什么是长期债务?

长期债务是公司在资产负债表日的一年后到期或到期的债务,在公司资产负债表的负债方列为非流动负债。 。

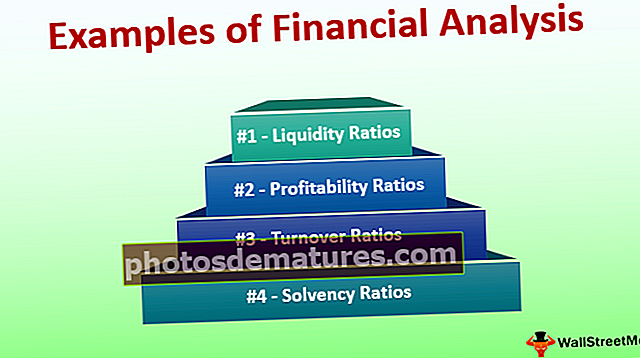

简单来说,资产负债表上的长期债务是指从创建之日起一年内到期的贷款和其他负债。一般而言,所有非流动负债都可以称为长期债务,特别是用于查找用于分析公司财务状况的财务比率。

- 它们是由公司发行的债券,以资助随后几年的扩张。

- 因此,它们已经成熟了许多年。例如,10年期债券,20年期债券或30年期债券。这是非常普遍的做法,尤其是在全球所有资本密集型行业中。因此,债券是最常见的长期债务类型。

- 还有一种叫做“长期债务的当前部分”的东西。当实体发行债务时,每年(或期间)需要偿还部分债务,直到该债务的本金全额偿还给债权人为止。

- 因此,即使全部债务具有长期性质,也无法将本年度需要偿还的本金部分归为长期债务。因此,该部分在流动负债下记为“长期债务的流动部分”。

长期债务示例

以下是星巴克的长期债务示例。我们注意到,2017年星巴克的债务从2016年的3.183亿美元增加到39.326亿美元。

资料来源:星巴克SEC文件

下面是它的分手

资料来源:星巴克SEC文件

从上面我们注意到,该公司发行了各种债务票据(2018年票据,2021年票据,2022年票据,2023年票据,2026年票据甚至2045年票据)

好处

- 债务使公司可以立即获得所需的资本金,而不必在短期内将其偿还给贷方。如果公司不希望立即获得全部债务,则可以以某种方式构造债务,以便在需要时在一定时期内分批偿还债务。

- 对于任何种类的债务,除了支付本金外,还涉及利息支付。该利息支付始终是当前项目。某一期间支付的利息在该期间的利润表中列为支出。由于这是税前报告的费用,因此也减少了公司的应纳税所得额,并最终减少了公司应支付的税款。

- 但这并不是在资产负债表上承担长期债务的真正优势,因为在这种情况下,该公司正在增加支出以减少税金,而这可以通过增加其他任何支出(例如购买的库存成本)来实现。 )。

- 真正的优势是它为公司提供的财务杠杆。杠杆是财务术语以及公司财务分析中的关键术语。

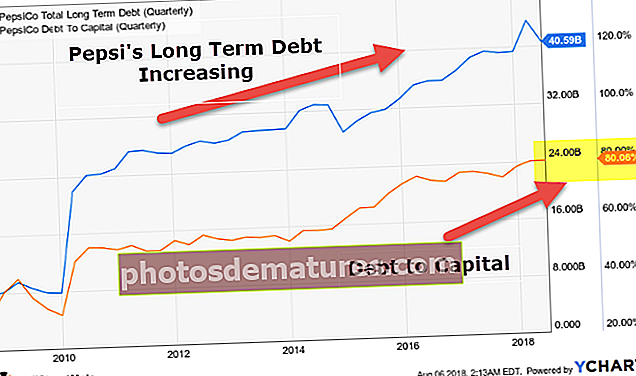

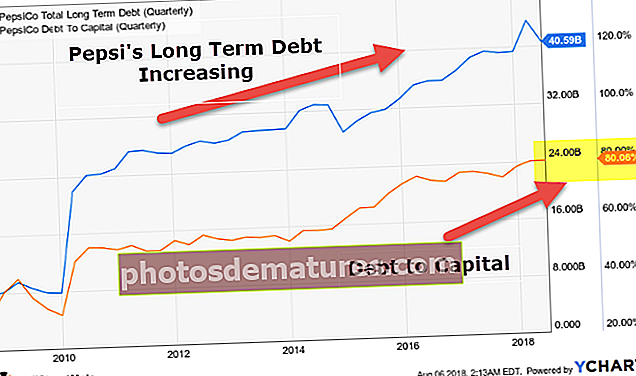

百事可乐的长期债务示例

正如我们从上方注意到的那样,百事可乐在资产负债表上的长期债务在过去10年中有所增加。此外,其债务占总资本的比重在同期有所增加。这意味着百事可乐一直依靠债务来实现增长。

石油和天然气公司示例

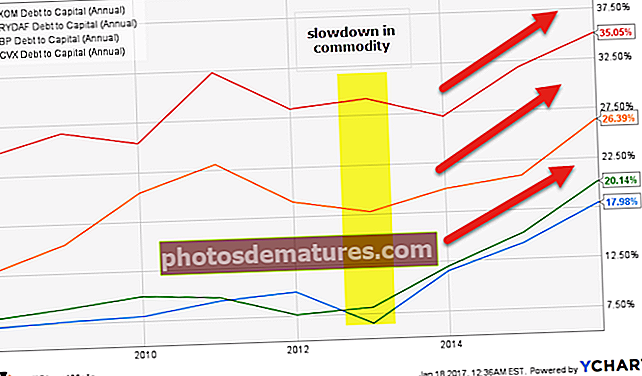

石油和天然气公司是资本密集型公司,会在资产负债表上筹集大量长期债务。下图是埃克森美孚,荷兰皇家银行,英国石油和雪佛龙公司的资本化比率(债务与总资本的比率)图。我们注意到,对于所有公司而言,债务都在增加,从而提高了总资本化率。

来源:ycharts

资产负债表上长期债务的增加主要是由于商品(石油)价格的放缓,从而导致现金流量减少,从而使资产负债表紧张。

| 时期 | 血压 | 雪佛龙 | 荷兰皇家 | 埃克森美孚 |

| 2015年12月31日 | 35.1% | 20.1% | 26.4% | 18.0% |

| 2014年12月31日 | 31.8% | 15.2% | 20.9% | 14.2% |

| 2013年12月31日 | 27.1% | 12.0% | 19.8% | 11.5% |

| 2012年12月31日 | 29.2% | 8.1% | 17.8% | 6.5% |

| 2011年12月31日 | 28.4% | 7.6% | 19.0% | 9.9% |

| 2010年12月31日 | 32.3% | 9.6% | 23.0% | 9.3% |

| 09年12月31日 | 25.4% | 10.0% | 20.4% | 8.0% |

| 08年12月31日 | 26.7% | 9.0% | 15.5% | 7.7% |

| 2007年12月31日 | 24.5% | 8.1% | 12.7% | 7.3% |

来源:ycharts

高长期债务的负面影响

- 尽管发行债务可提供上述好处,但过多的债务也会损害公司的健康。因为人们必须意识到,所借的东西必须在将来的某个时点偿还。除本金外,还将产生经常性的利息费用。

- 因此,与公司权益相比,公司的债务水平必须处于最佳水平,以使当前的债务部分和利息支出加在一起不会吞噬公司运营产生的现金流量。

- 请记住,如果公司发行股本,这不是强迫支付股息。但是,如果发行债务,则必须支付利息。

给投资者的重要注意事项

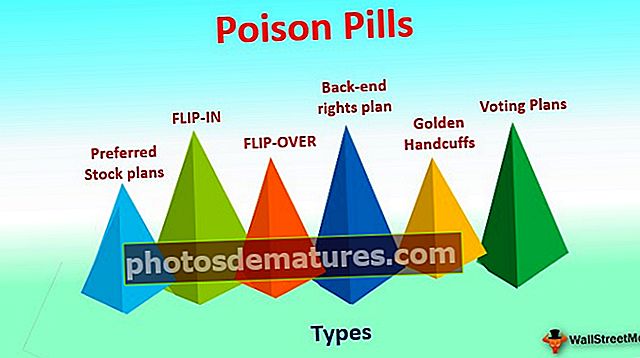

- 作为投资者,建议您注意债务权益比率以及其他与债务相关的比率和指标。投资者还必须注意其公司债务的任何变更或重组。

- 投资者必须了解有关特定行业公司的资本结构的行业规范。通常,更多的资产重资产公司以债务形式筹集更多的资本。诸如工厂和设备之类的资产是作为长期项目建造的。因此,在钢铁业和电信业等资产重工业中,债务所占比例通常很高。

- 高负债水平是成熟公司的一个特征,与初创公司和早期公司相比,这些公司拥有稳定的现金流。这是因为后者不愿举债,因为它吸引了包括利息费用在内的财务费用。

- 还需要弄清楚公司发行任何新债务的原因。无论是发行债务来为增长提供资金,还是回购一些股份或收购公司,还是仅仅是为运营支出提供资金,如果要为增长提供资金,对于投资者来说都是一个好兆头。如果要进行股票回购,则需要进行更多分析,但这主要是有益的,因为它可以减少股权稀释。如果公司为收购筹集了债务,则需要再次分析由此产生的协同效应,以了解其影响。

- 最后,如果通过增加资产负债表上的长期债务来支付运营费用,则会给市场带来负面信号。而且,如果这种情况经常发生,则意味着该公司的运营无法产生足够的现金流量来支付运营费用。因此,一个好的投资者必须始终非常警惕,并知道他/她投资或计划投资的公司中发生了新的债务发行或重组。

结论

长期债务是指债务,需要从借款之日起一年以上的时间内偿还给贷方。这对公司很有帮助,因为如果公司能够产生足够的现金流量来支付其利息成本,它将提供一定的财务杠杆。但是,如果债务与其运营现金流量相比过高,则会给公司和股东带来麻烦。

因此,投资者必须仔细研究债务及其中发生的变化。最好告知所有已发行或重组的新债务的目的以及长期债务的构成。为了获得这些详细信息,投资者必须仔细阅读财务报表中的注释以及由其感兴趣的公司定期进行的电话会议。