财务分析示例|分步指南

财务分析实例

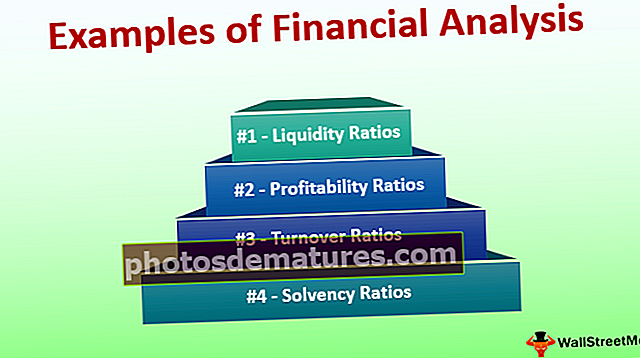

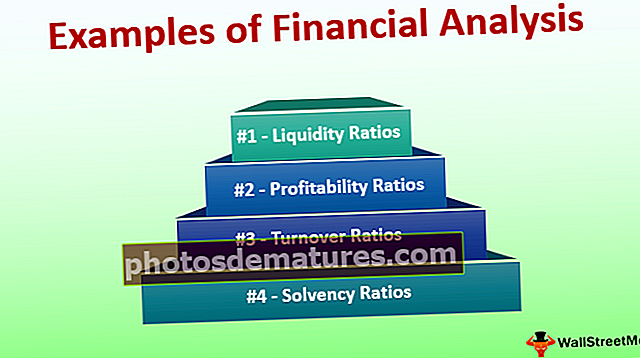

财务分析的示例是通过计算财务比率来分析公司的业绩和趋势,例如盈利率,其中包括净利润率,该净利润率是由净利润除以销售额得出的,它表明了公司的盈利能力,通过它我们可以评估公司的盈利能力和利润趋势还有更多比率,例如流动性比率,周转率和偿付能力比率。

财务报表分析被认为是分析企业基本面的最佳方法之一。它有助于我们理解从公司财务报表得出的公司财务业绩。这是分析公司的营业利润率,流动性,杠杆等的重要指标。以下财务分析示例概述了专业人员使用的最常见的财务分析。

前4个财务报表分析示例

以下是XYZ Ltd和ABC Ltd的财务报表。

XYZ有限公司和ABC有限公司的资产负债表

XYZ有限公司和ABC有限公司的损益表

下面提到的是基于以上提供的财务报表进行财务比率分析的示例:

例子1 –流动比率

流动性比率衡量公司偿还其当前债务的能力。最常见的类型是:

目前的比例

流动比率衡量流动资产与流动负债的数量范围。通常,比率1被认为是描述公司拥有足够的流动资产以偿还其流动负债的理想选择。

流动比率公式 =流动资产/流动负债

与XYZ相比,ABC的流动比率更好,这表明ABC更有能力偿还其当前债务。

速动比率

速动比率有助于分析公司当前义务的即时支付能力。

快速比率公式 =(流动资产–库存)/流动负债。

与XYZ相比,ABC处于更好的位置,可以立即履行其当前义务。

例2 –获利率

盈利率分析公司的盈利能力。它还有助于了解公司业务的运营效率。几个重要的获利率如下:

营业利润率

衡量公司的运营效率;

营业利润率公式=息税前利润/销售

两家公司的营业比率相似。

净利润率

衡量公司的整体盈利能力;

净利润比率公式=净利润/销售额。

与ABC相比,XYZ具有更好的盈利能力。

股本回报率(ROE)

股本回报率衡量的是公司股东权益实现的回报。

股本回报率公式=净利润/股东权益

与ABC相比,XYZ为股东提供了更好的回报。

使用资本回报率(ROCE)

所用资本回报率衡量从业务中使用的总资本中获得的回报。

ROCE公式 =息税前利润/使用资本

两家公司都有类似的回报率提供给所有资本所有者。

Example#3 –周转率

周转率分析了公司利用资产的效率。

一些重要的周转率如下:

库存周转率

库存周转率用于评估管理企业库存的有效水平。

库存周转率公式 =售货成本/平均库存。

较高的比率表示公司非常快速地销售商品并有效地管理其库存水平。

应收账款周转率

应收账款周转率有助于衡量公司收取应收账款或债务的效率。

应收帐款周转率公式=贷方销售额/应收帐款平均数。

较高的比率意味着公司将更快地收回债务并有效地管理其应收帐款。

应付周转率

应付账款周转率有助于量化公司能够偿还其供应商的比率。

应付账款周转率公式=购买总额/应付账款平均数

更高的比率意味着公司更快地支付账单,并且能够更有效地管理其应付账款。

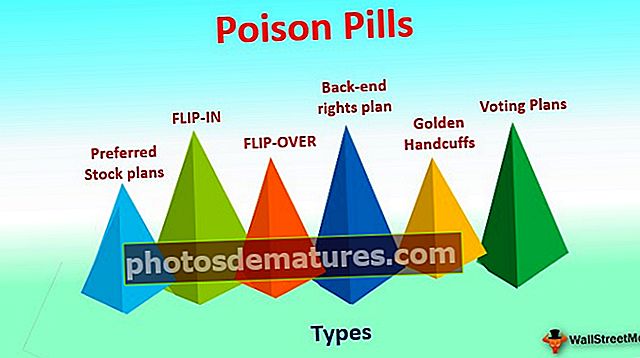

Example#4 –偿付能力比率

偿付能力比率衡量了公司拥有的资产数量以偿还其未来债务的程度。一些重要的偿付能力比率如下:

债务权益率

债务权益比率衡量公司可用来偿还债务的权益额。较高的比率表示公司不愿还清债务。因此,为了管理公司的偿付能力,最好保持适当的债务权益比率。

债务权益比率公式=总债务/权益总额

更高的比率意味着更高的杠杆率。与ABC相比,XYZ的偿付能力更好。

财务杠杆

财务杠杆衡量公司权益持有人可用的资产数量。比率越高,就意味着为公司资产融资的债务头寸的财务风险就越高。

金融杠杆公式 =总资产/权益

与XYZ相比,较高的ABC比率意味着该公司具有较高的杠杆率,并且可能难以还清债务。

结论

重要的是要理解,财务比率是财务专业人员在分析公司财务业绩时使用的最重要的指标之一。而且,它有助于理解同一行业中两个或多个公司的相对绩效。