期权调整后的价差(定义,公式)|实例计算

什么是期权调整点差?

期权调整利差(OAS)是收益率利差,它被添加到基准收益率曲线中,从而具有嵌入式期权的价格安全。这种差异衡量了嵌入式选件背后安全性能与基准之间的偏差。它有助于确定复杂的证券的价格,例如抵押支持证券(MBS),抵押债务凭证(CDO),可转换债券和期权嵌入式债券。

期权调整利差的公式

点差与OAS的区别仅在于期权成本。

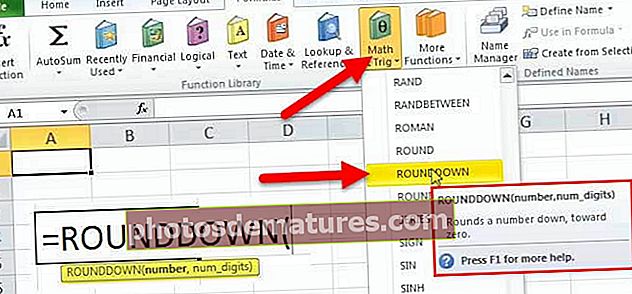

期权调整利差(OAS)= Z利差–期权成本

期权调整点差(OAS)的示例

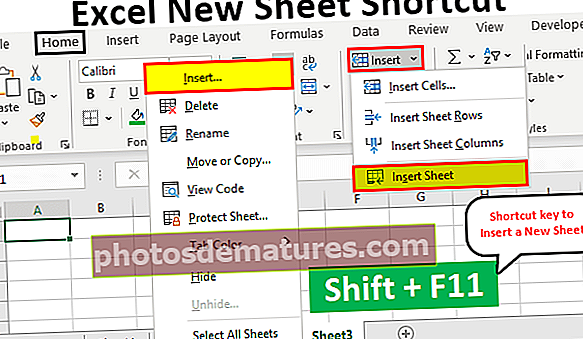

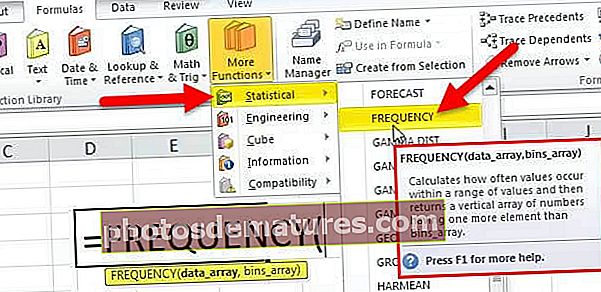

您可以在此处下载此期权调整点差Excel模板–期权调整点差Excel模板使用蒙特卡洛模拟模型,可以得出10条波动率路径,每条路径的权重为10%。每条路径上的现金流量均通过短期利率和该路径上的价差进行折现。每个路径的现值如下所述:

如果该证券的市场价格为$ 79.2,则期权调整后的价差是多少?

如果有价证券的市场价格为75美元,请计算期权调整后的价差?

解决方案

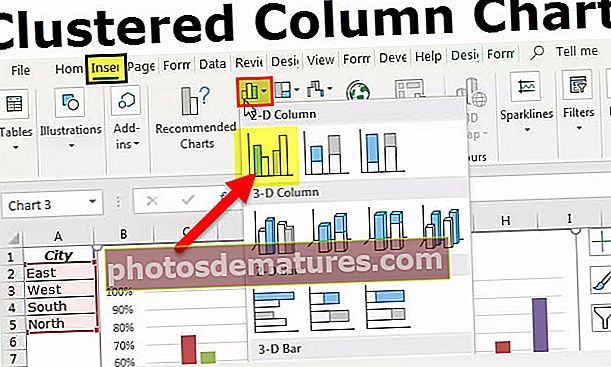

证券的理论值是所有路径的现值的加权平均值。由于每个路径都具有相同的权重,因此采用简单的平均值将提供相同的结果。

如果该证券的市场价格为$ 79.2,则相应的OAS为 75个基点.

如果有价证券的市场价格为$ 75,则使用线性插值计算期权调整后的价差。

bps的差异(两个可用PV之间)

- = 75 – 80

- = -5 bps

PV的差异(2个可用bps之间)

- = 75.4 – 72.9

- = $ 2.5

额外的OAS(基本80 bps)

- = -5 * (75.4-75) / 2.5

- = -0.8 bps

价格为75美元时的OAS价差

- = 80 –(-0.8)bps

- = 80.8 bps

关于期权调整点差的要点

- 通过使用基准收益率曲线对现金流量进行折现,可以轻松地测量无期权债券的价格。但是,带有嵌入式期权的证券却并非如此。利率的波动在确定期权是否将被行使方面起着重要的作用。

- 期权调整后的利差是恒定的利差,将其加到现行利率上以折现现金流量。这种折现的现金流量加起来等于证券的理论价值,这反过来又表明了证券的市场价格。

- OAS使用了许多方案,这些方案带有已根据证券收益率曲线校准的众多利率路径的可能性。现金流是沿着所有路径确定的,其结果用于确定证券的价格。

- 在抵押抵押债务(CMO)市场中,有关分期偿还类贷款的OAS随其寿命而变。到期日较短的OAS较少,中期票据的OAS较高,长期票据的息差最高。因此,OAS变成一条钟形曲线。

- 在资产支持证券的情况下,期权调整后的利差和零波动率利差之间的差异提供了嵌入式期权的隐含成本。

- 在谈论OAS的替代方案时,可以使用二项式模型和其他更高级的模型,但是使用此类模型确定价值时需要采取许多假设。因此,优先选择期权调整后的价差。

好处

- 嵌入式选项有助于计算证券的价格。

- 可靠,因为基本计算类似于z展布计算。

- 预付款概率基于历史数据而不是估计。

- 在仿真中使用诸如蒙特卡洛分析之类的高级模型。

缺点

- 复杂的计算

- 难以实施

- 对OAS的理解不佳通常会导致对证券行为的看法变形

- 容易产生模型风险

局限性

投资组合OAS被视为单个证券OAS的加权平均值,其中权重是证券的市场价格。这将OAS的使用范围限制在那些想要检查当前每日回报的用户中。但是,为了将其相关性扩展到广泛的用户,应同时根据持续时间和市场权重对价差进行加权。

结论

尽管涉及复杂的计算并依赖于复杂的模型,但期权调整后的价差已被证明是评估嵌入式证券的一种分析工具。在限制方面的即兴创作可以增加其受欢迎程度和使用范围。