EBIT(息税前利润)-含义,示例

息税前利润

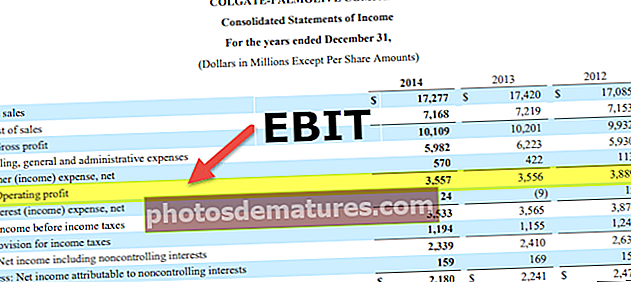

息税前利润(EBIT)或营业收入是确定公司营业利润的获利能力度量,并通过从总收入中扣除销售商品的成本和公司产生的营业费用来计算。

- 它仅显示公司从其经营活动中产生的利润额。

- 在这里,与利息和税款有关的费用不会计入EBIT,因为它们不是由于经营活动而产生的,因此这就是营业利润或营业收入的原因。

息税前利润构成

#1 –收入

收入是业务的主要收入来源,该收入是在其正常业务过程中通过出售商品和服务产生的。

#2 –销售成本(COGS)

销货成本是指生产成品和销售服务所发生的直接费用。该成本包括原材料的采购成本,直接人工和其他直接间接费用。销货成本的COGS公式为:

销货成本=期初存货+原材料采购+直接人工+间接费用–期末存货

#3 –营业费用

营业支出是企业在正常经营过程中发生的支出。它包括销售,一般和行政费用,例如租金费用,向管理人员支付的工资,差旅费用等。

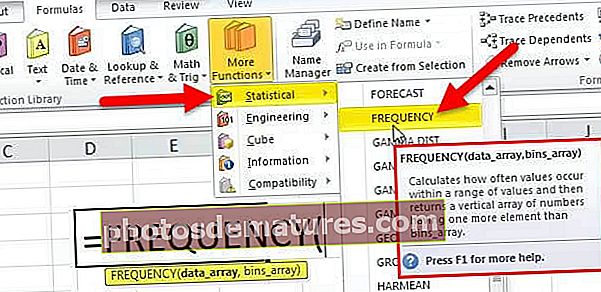

息税前利润公式

可以使用直接和间接方法进行计算。

#1 –直接方法

息税前利润=收入–销货成本–营业费用

直接方法的此EBIT公式是直接从产生的收入中扣除相关费用

#2 –间接方法

息税前利润=净收入+利息支出+税收支出

息税前利润示例

范例#1

我们有一家名为ABC Inc.的公司,其收入为4,000美元,销货成本为1,500美元,营业费用为200美元。

息税前收益直接从收益中扣除成本,而第二个等式又增加了利息和税项,因为息税前收益本身说这是未计利息和税项的收益。这种区别是不同的,因为它使用户可以了解EBIT的概念 从两个不同的角度来看。

第一个是从初步运营的角度来看息税前利润,第二个是将其视为年终盈利角度。虽然这两个方程将得出相同的数字,但从投资者的角度出发,从不同的角度分析数字很重要。

如果在银行和金融机构中,利息是企业收入的主要来源,则该利息收入应计入利息和税前收益。

范例#2

让我们举一个哈里公司的例子,该公司拥有小工具的制造业务。哈里公司的损益表报告了以下活动。

- 营业收入:$ 2,500,000

- 零售价:$ 1,400,000

- 营业费用:$ 400,000

- 利息费用:$ 200,000

- 税项费用:$ 30,000

现在,从下面的数字,我们可以计算毛利润(收入-COGS)

= $2,500,000 – $550,000

毛利润= $ 1,100,000

净收入公式=毛利–营业费用–利息费用–税金费用

= $1,100,000 – $400,000 – $200,000 – $30,000

净收入= $ 470,000

现在,我们需要从两个方程式计算利息和税前收益:

通过直接方法

= $2,500,000 – $1,400,000- $400,000 = $700,000

通过间接方法

= $470,000 + $200,000 + $30,000 = $700,000

好处

- 它可以为公司的盈利潜力提供线索。这是吸引潜在买家和投资者的关键人物。通过EBIT的数字,投资者可以分析他们从公司投资中可以获得的回报。

- 投资者和债权人使用EBIT,因为它可以帮助他们了解业务核心业务的成功,而不必担心税收影响和公司的资本结构成本。而且,他们可以简单地检查业务活动及其想法是否在现实世界中有效。

- 与其他财务比率相比,息税前利润易于计算且易于理解。因此,作为用户,提供对公司基本了解的第一个数字是EBIT。

局限性

- 在计算EBIT时考虑折旧。在比较不同行业的结果时,由于折旧,结果会存在差异。例如,如果某人正在比较拥有大量固定资产的公司与没有固定资产的公司的息税前收益,那么由于折旧费用,拥有固定资产的公司的息税前收益将更少。税收作为支出会导致净收入或利润的减少。

- 通过债务拥有大量融资的公司肯定会产生大量的利息支出。扣除利息和税金前的收益不考虑这种利息支出,这会导致公司的获利潜力膨胀。不考虑利息费用可能会误导投资者,因为有可能由于销售业绩不佳或现金流量减少而导致公司获得了巨额贷款。但是,EBIT未能引起投资者对如此高债务的关注。

重要性

- 在比较两家公司的任何财务指标时,设置行业标准作为基准很重要。仅仅将两家公司的营业利润进行比较是不够的,因为与同行业的其他公司相比,它没有告诉投资者该公司的盈利潜力。

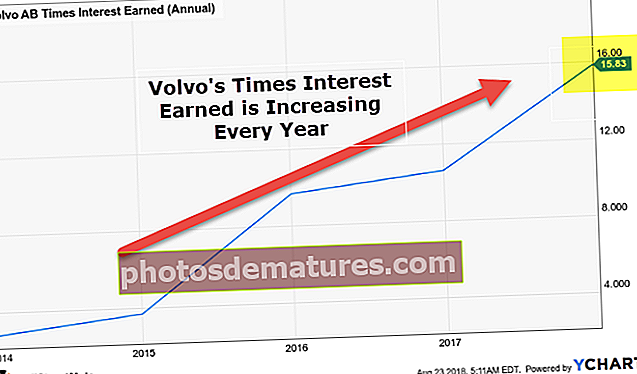

- 同样,有必要在评估潜在收入公司的同时创建趋势,例如对前几年与当前年度的比较,以检查是否存在趋势。

结论

息税前利润衡量公司从其运营中获得的利润。利息和税前收益的使用不仅限于计算,还可以在计算财务比率(例如营业利润率,利息覆盖率等)时用作输入。此外,要计算各种杠杆的程度,我们需要计算息税前利润。