融资成本(定义,示例)|如何计算借贷成本?

融资成本定义

融资成本定义为公司借入资金时产生的利息和其他成本。它们也被称为“财务成本”或“借款成本”。公司使用两种不同的来源为其运营提供资金:

- 股权融资

- 债务融资

对于公司而言,没有任何融资是免费的。股权投资者需要资本收益和股利才能进行投资,债务提供者则寻求利息支付。

但是,融资成本是指应支付给债务融资人的利息成本和其他费用。利息支出既可以用于短期融资,也可以用于长期借款。

从广义上讲,借贷成本包括除利息成本以外的以下成本:

- 基于公司借款的折价和溢价摊销

- 与借款有关的其他费用摊销

- 外币借款时的外汇差额和费用

- 有关融资租赁的融资费用

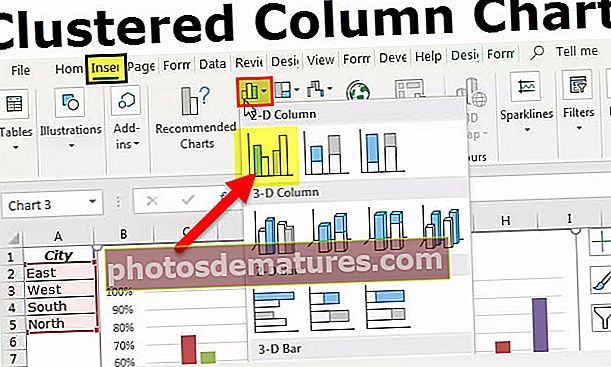

考虑高露洁棕榄的损益表

下面我们注意到高露洁在2018年和2017年的融资成本分别为1.43亿美元和1.02亿美元。

资料来源:-高露洁

债务融资类型

让我们看一下不同类型的债务融资中包含的各种成本:

#1 –短期融资

短期融资包括银行透支。银行透支包括年度维护费,加上提款金额的利息和未使用资金的费用。利息费用在不断变化,如果违约风险增加,利息费用也会增加。如果使用未经授权的限制,将收取更高的费率和费用。

商业信用卡用于短期融资。如果未按时付款,则包括年费和利息。如果信用卡持有人按时支付费用,则不收取任何利息,并且仅对同一笔费用收取维护费。

贸易信贷在企业中非常普遍。贸易信贷涉及以信贷方式出售商品和服务。尽管卖方不收取任何直接利息或费用,但它们往往将借贷成本包括在以较高价格出售的商品成本中。如果提早付款,企业通常会提供折扣,而如果以信贷方式购买,则买方往往会损失该设施。

#2 –中长期融资

长期和中期融资的主要成本是利息,而贷款通常在银行收取费用。虽然贷款申请费相同,但收取的利率会根据风险状况而有所不同。它可能包括该贷款是有抵押还是无抵押贷款,以及在有抵押贷款的情况下作为抵押出售的资产类型。

公司租用了很多机器,使其成为其业务的轻资产模型。租赁/租赁成本包括每月租赁付款,其中包括折旧费用,维护费用和其他资本费用。租赁率取决于租期,成本和租赁资产的类型。转售价值较高的资产将具有较低的租赁率,而转售价值较低的资产将具有较高的转售率。

实例计算融资成本

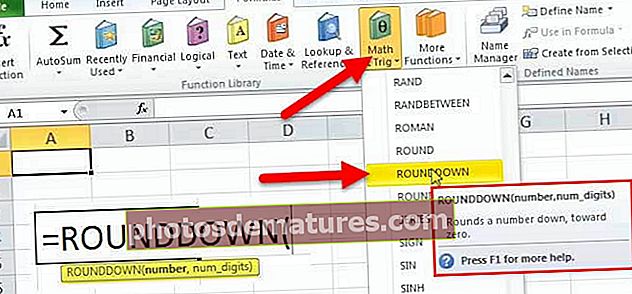

通常,借贷成本是根据年利率(APR)计算的。通常,公司不会发布融资成本的利率。因此,投资者使用以下公式来计算融资成本:

利息公式

利息=(已偿还的总金额–借入的总金额)/借入的总金额但是,此方法似乎很简单。它有缺陷,因为它不考虑偿还贷款的时间。

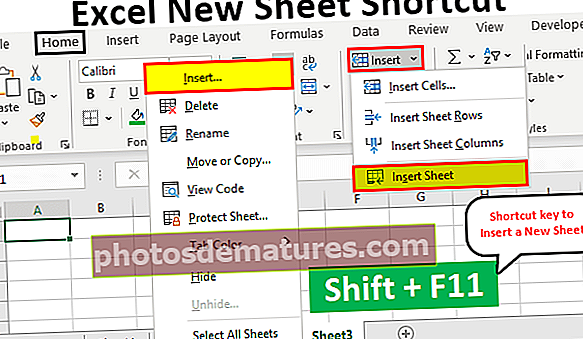

让我们考虑一家公司借了10,000美元的贷款,并在3个月内支付了11,000美元。

利息计算

使用以上公式的利息成本为10%。

但是,如果将其折算并复合,则为46%。

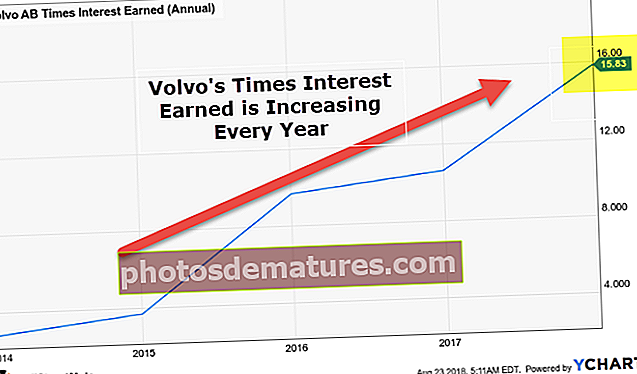

尽管计算财务成本是分析公司的一种方法,但主要是投资者对可以偿还其债务的公司感兴趣。因此,他们对利息覆盖率感兴趣。

利息覆盖率=收益 息税/利息支出前公司的利息覆盖率可以计算为

= 3607 /143

利息覆盖率= 25.22

有关借入成本的要点

- 对于某些高杠杆公司而言,融资成本可能是一笔巨大的现金流出。因此,投资者和分析师会检查公司财务成本的变化。

- 借款成本的降低表明该公司可以产生足够的现金和收入来偿还债务并及时分期付款。

- 融资成本的增加将意味着该公司已采取了额外的信贷安排,并应分析这种融资的目的。

- 高杠杆率的公司可能会发现难以按时还清债务,因此难以对债务进行结构化或将债务转换为债权人的股权。

投资者分析融资成本的任何变化,然后就公司发生的结构性和运营性变化提出疑问,这些变化导致了融资成本的变化。

结论

任何类型的融资都要求公司奖励金融家。股权持有人需要股息和资本收益,而债权人则需要费用和利息。它包括公司为获得短期或长期融资便利而向债权人支付的利息和费用。