私募股权与风险投资|您必须知道的7个基本差异!

私募股权与风险投资之间的区别

私募股权和风险资本均在公司中进行投资,如果私募股权投资通常是在处于成熟阶段的公司中进行,而风险资本则是在公司中进行投资。处于起步阶段的公司。

从技术上讲,风险投资只是私募股权的一个子集。两家公司都投资于公司,都招募了前投资银行家,而且都是通过投资而不是咨询费赚钱的。但是,如果仔细研究它们,就会发现它们有很大的不同。

术语“私人股本”通常是指投资于私人公司的资金。这些公司通过投资成为私人公司。不过,大多数金融界人士使用“私募股权”来表示通过杠杆收购(LBO)收购公司的公司-因此我们将在这里使用它。

- 简而言之,私募股权投资是指私募股权投资公司对特定公司的投资。这项投资可以是部分投资,也可以是全部投资,希望能获得高回报。

- 当我们谈论目标公司时,私募股权公司可以进行各种更改。可以对策略,管理,费用等进行更改以使其盈利。

- 这一变化有助于目标公司更好地表现,从而为私募股权公司带来良好的回报。

- 在经过5年(例如5年)后,私募股权出售了该公司,从而产生了利润,从而在整个交易中获得了高额回报。

你们中的许多人可能对它们的确切功能以及使它们彼此不同的原因感到好奇。因此,让我们开始寻找答案。在本文中,我们讨论以下内容–

- 私募股权课程-超过35小时的视频

- 对冲基金课程-20个小时以上的视频

- 投资银行课程-500个小时以上的视频

- 财务建模课程-50个小时以上的视频

私募股权vs风险投资图表

他们是谁?

您在下面看到的图像将帮助您了解什么是私募股权。

让我们考虑一下,您就是那棵大树浇水的人。您的远见帮助您从花园中选择了这棵树,您认为一旦使用化肥和良好的养护方法,它就能结出更多的果实。

您已经从您的朋友和家人那里收取了钱(用于肥料),他们也打算以后再吃这棵树上的甜美果实。为了使这棵树结出更多的果实,请定期给它浇水。

现在,将此示例与私募股权中发生的事情联系起来。

| 你: | 私募股权公司 |

| 树: | 目标公司(潜在公司或需要重组的公司)。 |

| 您为肥料投入资金的朋友和家人: | 投资者向私募股权公司注资的投资者。 |

| 糖果水果,计划在以下所有糖果中分发: | 交易收益分配给投资者。 |

| 您代表每个人收取照顾树木的费用: | 私募股权公司对交易收取管理费。 |

让我们以相同的示例来了解什么是风险投资。

假设所有内容都与我们在上面的图片中看到的先前类推相同。唯一的区别是:

- 现在,您将目光投向了一个小树苗(而不是一棵大树)

- 选择树苗的原因是其免疫力强壮,抗病,生育期短等。

- 因此,对于风险投资,树苗描述的是一家创业公司,而您(浇灌树苗)就是风险投资公司

- 这就是风险资本的运作方式。风险投资家向具有长期增长潜力的初创公司或小型企业提供资金。 (具有上述免疫特性的树苗)。

在这里,风险可能很高,但预期回报也很高。

私募股权和风险投资统计(2014年):

- 管理资产:3.8万亿美元

- 募集资金总额:4,950亿美元

如果您想专业地学习私募股权技能,那么您可以查看此私募股权课程

比较表

私募股权公司和风险投资公司投资公司并通过退出即赚钱来赚钱。但是他们做事的方式是不同的。

| 私人产权 | 风险投资 | |

|---|---|---|

| 阶段 | 私募股权公司收购成熟的上市公司。 | 风投主要投资于早期公司。 |

| 公司类型 | 私募股权公司收购所有行业的公司。 | 风险投资专注于技术,生物技术和清洁技术公司。 |

| 获得百分比 | 可以看出,私募股权公司几乎总是以杠杆收购的方式收购一家公司的100% | 风险投资仅获得通常少于50%的少数股权。 |

| 尺寸 | 私募股权公司进行大量投资。 (1亿至100亿美元) | VC通常会进行较小的投资,对于早期公司而言,投资通常不超过1000万美元。 |

| 结构 | 私募股权公司使用股权和债务相结合的方式。 | 风险投资公司仅使用股权(现金) |

风险偏好

- 风险资本家投资于启动基金。但是,他们是否绝对确定所有这些公司都将有一天取得成功? 100%出手的机会很小。

- 因此,风险资本家期望他们所投资的许多公司会倒闭。但是这里的希望是,至少一项投资将产生巨大的回报,并使整个基金有利可图。

- 此外,风险资本家向数十家公司投资少量资金,这就是这种模式对他们有效的原因。

- 但是,如果将这种模型应用于私募股权,那将是一场灾难。在私募股权投资中,投资数量较小,投资规模较大。

- 因此,即使一家公司破产,整个基金也注定要失败。这就是为什么将私募股权基金投资于成熟公司的原因,这些公司在不久的将来失败的可能性为0%。

回报差异

“那么哪个模型实际产生更高的回报?”是您脑海中可能出现的基本问题。

- 从技术上讲,每只基金都声称以更高的回报为目标,但是在这方面存在很多争议。

- 但是实际情况是:两者的回报都远低于投资者声称的回报。

- 大多数风险投资和私募股权基金的目标是20%的回报。但是通常看到的是,它们能够产生高达10%的回报(在某些情况下除外)。

- 风险投资:回报主要取决于顶级公司。他们相信投资一个大赢家并从中赚钱。

- 私募股权:无需投资最大,最知名的公司也可以赚取丰厚的回报。

参与目标公司的运营

私人产权:

- 由于1980年代的杠杆收购热潮,私人股本公司的情况不佳。由于这些经验,人们一直认为私募股权是一个简单地购买公司,解雇人员,然后公司负担沉重债务并最终被出售的地方。

- 一般的想法是,他们最终不做任何改善经营的事情而出售了公司。但这是当今情况下的错误观念。

- 私募股权公司现在正在努力改善公司,并寻找扩大其规模的方法。在没有大公司买卖的经济衰退的情况下,这绝对是正确的。

风险投资:

- 自成立以来,它就与特定的公司或项目有关。因此,他们应该与公司建立更大的纽带和参与度。

- 与早期公司合作时,他们应该有更大的动力来改善公司。

- 但是,实际上,他们的参与取决于公司的重点,业务生命周期的阶段以及企业家希望他们参与的程度。但是请注意,以上声明总是有例外。

我们看到的大多数差异都是专门针对私募股权和风险投资公司的理论部分。

现在,我们将重点放在两者之间的特定差异上,这将帮助您确定:

- 如果您想参与其中的任何一个,都涉及面试过程。

- 谁参与私募股权和风险投资?

- 涉及的工作

- 薪资比较

- 文化

- 退出机会

PE和VC采访

面试过程的相似之处主要在于“两种类型的公司都侧重于您的背景和交易经验”。就是这样。这是唯一的相似之处。

PE:

- 请记住,私募股权采访既不适合轻松的人,也不是小菜一碟。面试可以有完整的案例研究或建模测试。

- 这是因为他们要测试您,因为您将花费大量时间进行分析和财务建模工作。

VC:

- 风险投资面试的质量和针对性更强,尤其是对于早期公司而言。

- 由于风险投资与规模较小的公司合作,因此详细的财务模型在这里没有意义。这就是为什么他们专注于关系的原因。

参与人员

私人产权

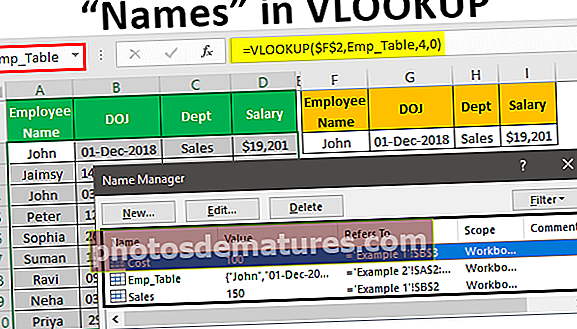

- 由于您在PE中进行的财务建模和尽职调查工作与投资银行业务中的交易非常相似,因此私募股权公司专注于招聘前投资银行分析师。

- 此外,顾问和具有运营背景的任何人都可以加入PE,但这是一场艰巨的战斗。

风险投资

- 在VC中,您会看到各种各样的人口,包括前银行家,顾问,业务发展人员,甚至是前企业家。

PE和VC –工作

PE:

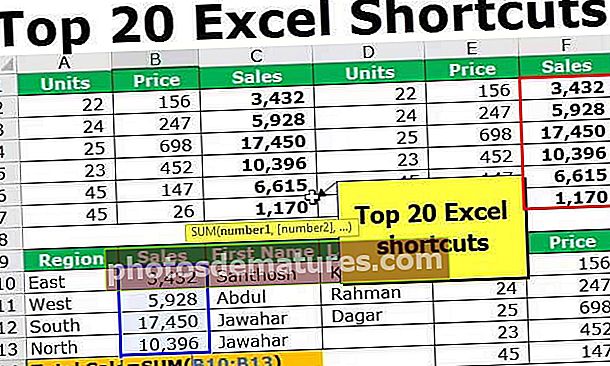

- 尤其是在大型私募股权公司,其工作与投资银行没有太大区别。尽管进行比较的工作量较少,但是您仍然需要花费大量时间在Excel中,对公司进行估值,查看财务报表以及进行尽职调查。

- 但是,责任更多,因为您在进行交易时需要与会计师,律师,银行家和其他私募股权公司进行协调。

VC:

- 当您从“大型私募股权基金”发展为“早期风投”时,工作将变得数量少,关系驱动性强。

- 实际上,有些人不喜欢这种情况,因为他们讨厌打来电话,不断寻找新公司。另一方面,尽管有些人更喜欢与人交谈,而不是在Excel中工作。

- 因此,很难说出什么是“更有趣的” –这取决于您是否倾向于销售,分析或运营。

PE和VC –报酬

- 您几乎总是会从私募股权中赚到比在风险投资中赚更多的钱。

- 原因:在私募股权中,涉及的资金更多,并且基金规模更大。

- 但是,如果您想在风险投资中赚大钱,那么您要做的就是找到一家可以投资成为下一个Google的公司进行投资。但这通常很少见。

- 如果您以前有投资银行的经验,那么这两个行业的基本薪资都在10万美元左右,奖金变化很大。

- 但是总的来说,如果您想在最短的时间内赚到最多的钱,那么私募股权就是您的选择。

文化

- 私募股权公司的工作氛围和文化与投资银行业务非常相似,吸引了一些更为极端和无情的银行家。

- 风险投资的文化趋向于放松。也因为人们来自更多不同的背景。

- 私募股权投资公司的人通常来自纯粹的金融背景,而风险投资公司的人往往是由技术专家转变为金融家的人。

- 总体而言,与私募股权投资公司(VC)相比,高级私募股权公司的工作时间通常更长,而这种方式是“正常”的工作周。

PE和VC –退出机会

PE退出机会

- 对冲基金: 许多私募股权专业人士决定转向对冲基金,在那里可以更快地获得回报和金钱。

缓慢的步伐和繁琐的交易任务使私募股权专业人士感到沮丧。此外,很难在一夜之间成为百万富翁,这至少需要5到10年的时间。

- 风险投资家: 一些私募股权专业人士可能还会发现,进行大笔交易并不像投资初创企业那样令人兴奋。因此,他们转向风险资本。

- 加入公司/投资组合公司: 私募股权工作包括与投资组合公司合作以帮助他们成长。因此,私募股权专业人士决定去一家投资组合公司担任高级职位(首席财务官,首席执行官,业务发展部主管)是很普遍的。

- 私募股权的其他退出机会包括:

- 推出自己的基金

- 回到咨询角色

- 二级基金,基金基金

- 创业精神

风险投资退出机会

- 首次公开募股

- 并购(M&A)

- 股份回购

- 出售给其他战略投资者/风险投资基金

您应该选择哪一个?

那么,私募股权vs风险资本,您打算做什么?

- 您对其中之一的偏好取决于您的目标。

- 如果您想从事交易交易或试图在最短的时间内赚钱,私募股权是一个更好的选择。

- 如果您有一天对创办自己的公司更感兴趣,并且更喜欢进行分析的关系,那么Venture Capital会更好。

- 希望本文中的比较可以帮助您了解私募股权和风险投资之间的区别和相似之处。

- 此外,结帐投资银行与私募股权

推荐文章

这一直是《私募股权与风险投资》的指南。在这里,我们讨论了私募股权投资和风险投资在风险和收益方面的区别。您还可以查看以下文章–

- 天使投资vs风险投资–比较

- 如何获得风险投资?

- 风险投资课程

- 印度的私募股权 <