存款证明(定义,示例)| CD的优点/缺点

存款证明书定义

存款证(CD)是银行发行的货币市场工具,旨在从二级货币市场筹集资金。它在特定期间内以固定的利率和固定的金额发行。这是存款人和银行之间的一种安排。

CD以非实物形式发行。存入的金额要到到期期限才能提取,如果在存续期间内提取了该金额,则需要支付提早提取的罚款。到期时,本金及其利息可提取,存款人需要决定对到期金额采取的行动。

存款证(CD)的类型

- #1 –流动性或“无惩罚” CD – 液态CD允许存款人在任期内提取钱,而无需支付任何提早罚款。它足够灵活,可以将资金从一张CD转移到高薪CD。流动定期存款证支付的利息比固定期限的标准CD少。

- #2 – Bump-up CD – Bump-up CD像液体CD一样带来了好处。如果购买CD后CD利率上升,则Bump-up CD可以选择切换到高利率CD。要行使这一选择权,存款人需要事先告知银行。与标准CD相比,Bump up CD支付的利息也较低

- #3 –升级CD – 逐步升级CD会按计划的定期加息进行运作,因此,存款人不会以较低的利率获得付款,而较低的利率在CD开启时就已确定。如果是长期CD,利率的提高可能会在六个月,九个月或什至一年后生效。

- #4 –经纪CD – 经纪存款证明在经纪账户中出售。可以从各家银行购买此CD,并且可以将其保存在一个地方,而无需开设银行帐户并购买CD。与标准CD相比,此CD的利率更高,但风险更大。

- #5 –巨型CD –与标准CD相比,Jumbo CD的最低余额非常高。与FDIC保险的一样,存放大量资金是安全的,并且此CD的利率也很高。

存款证(CD)的特征

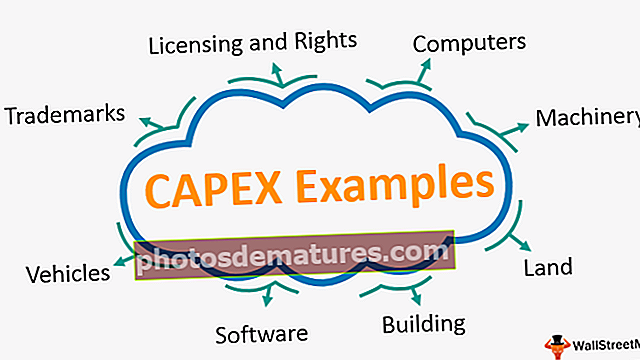

- 合格 –预定的商业银行/金融机构可以签发存款证。 CD由银行发行给个人,共同基金,信托,公司等。

- 成熟期 – CD由定期的商业银行发行,期限为7天至一年。对于金融机构,期限从一年到三年不等。

- 可转让性 –物理形式的CD可以通过背书和交付的方式进行转移。非实物形式的CD可以像其他任何非实物证券一样进行转让。

- 针对CD的贷款 – CD没有任何锁定期,因此银行不会向其发放贷款。银行甚至不能在到期前回购存款证。银行必须在CD发行价上考虑法定流动比率(SLR)和现金储备比率(CRR)。

存款证明示例

以下是存款证明(CD)的示例:

您可以在此处下载此存款证明书Excel模板–存款证明书Excel模板

范例#1

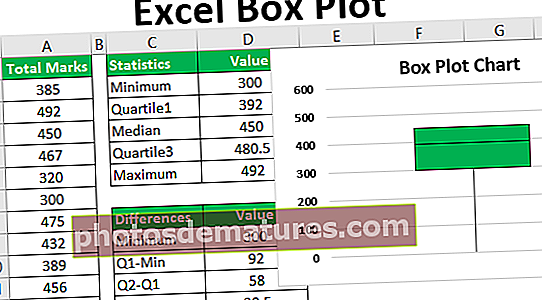

Joe向该银行投资了5,000美元的CD,固定利率为5%,期限为5年。 CD的收益率和到期值计算如下:

因此,本金为5,000美元,到期收益为6,381美元。 5年的CD收益为$ 1,381。

范例#2

Tom向该银行投资了10,000美元的CD,固定利率为5%,期限为5年。他决定在第3年末到期之前提取这笔钱。提早提取罚款为6个月的利息。

在这种情况下,本金投资为10,000美元,第三年年底的到期收益为11,576美元。该期间的总收益为1,576美元。由于汤姆在到期日之前提款,因此他需要提前支付276美元的罚款(6个月的利息)。

存款证明书(CD)的优点

- 与其他货币市场工具(例如股票,债券等)相比,CD的风险要低,因为存款对银行家来说是安全的。

- 与传统的存款计划相比,CD可以为存款提供更好的回报。

- 给予存款人事后到期选择权,以便使用其资金,例如将CD转换为新CD,将资金转移到该银行的另一个帐户或提取该到期资金,然后可以将其转移到另一个银行帐户或可以接收支票为了钱。

存款证明书(CD)的缺点

- 它不是流动资产,因为资金被冻结固定的时间,并且只有在支付了提早提款罚款的情况下,才有可能在到期日之前提款。

- 在一段时间内,其收益低于股票,债券等。

- 利率是固定的,不会随通货膨胀/市场情况而变化,并且不会在任期内影响利率的变化。

结论

CD是安全且高回报的投资之一。如果存款人拥有良好的货币,并且在不久的将来不需要使用任何货币,那么可以将其存入CD,因为它产生的利息比传统的银行存款更高,并且比其他货币市场工具更安全。冻结的款项也可以在罚款时提取。

只有当银行的存款收入减少而对贷款和信贷的需求很高时,银行才会发行CD。 CD的成本要比传统存款高,因此,仅当市场存在流动性问题时才发行CD。