加速股份回购(回购)-家得宝示例

什么是加速股份回购(回购)?

加速回购是公司采用的方法,目的是从投资银行回购大块自己的流通股,然后再由投资银行从公司的客户那里购买股票。

加速股票回购(也称为回购)意味着公司购买自己的股票以减少在公开市场上的流通股。市场流通股数量的减少消除了大股东的潜在威胁,大股东希望将其控制权提高到公司的重要水平。通过回购,公司进行了自身投资,从而提高了收益比例。这提高了股票的估值。

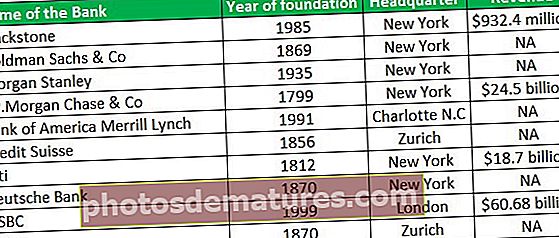

从上面的快照可以看出,联合技术公司与两家银行(德意志银行和摩根大通)签署了“加速回购”协议,回购了价值60亿美元的公司股票。加速回购与公开市场上的股票回购是否有所不同?

加速回购如何工作?

一个 ”加速的回购也称为加速股票回购(ASR)。公司遵循这种惯例从市场回购其股票。在传统的回购方法中,公司可能需要花费几周甚至几个月的时间才能从公开市场购买股票。但是在加速计划的情况下,两家公司要求投资银行立即将全部金额做空。当公司购买由投资银行做空的股票时,它同意代表该银行承担任何损失。这些股票而不是被出售,而是由公司退休。在股票价格跌至通常较低的经济低迷时期,回购计划通常成为一种普遍现象。

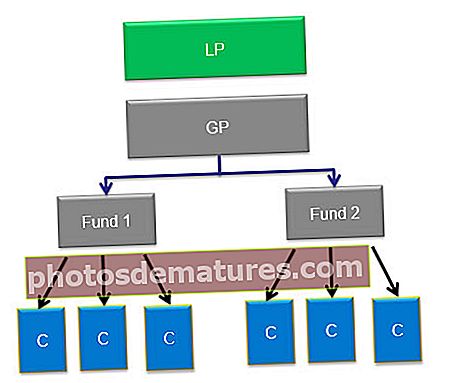

为了加快回购速度,该公司从一家投资银行购买了股票,而该投资银行又从该公司的客户那里借入了股票。公司以现金支付投资银行的费用,以在公开市场上购买股票。由于投资银行已将股份出售给公司以将股份返还给客户,因此他们从公开市场上购买了股份。在交易结束时,该公司最终获得的股份数量超过了最初的数量。尽管加速回购的收益是积极的,但与传统的公开市场回购操作相比,它的可扩展性仍然较差。

加速回购的主要好处是,它可以在短期内极大地推动公司股价的上涨。同时,公司的收益提高了,公司的每股盈利能力提高了。出于报告原因和激励报酬,管理层还使用这种方法来更改收益数字。当公司觉察到股票被低估时,此程序有时也似乎是公司将股票回购风险转移给投资银行的战略举措。

尽管存在风险,但股东经常更喜欢股票回购计划,因为当市场上流通的流通股数量减少时,每个投资者所拥有的所有权就会扩大。该公司通过减少股东价值的稀释以及将相同的市值分配到更少的股票上来产生更高的回报。但实际上,在大多数情况下,理想目标并未完全实现。

股票回购计划提高了公司的每股收益,也提高了股价。回购计划除了提高每股收益外,还会减少资产负债表上资产的价值。结果,由于资产负债表必须保持平衡,股东资金,资产回报率和权益回报率都会增加。回购计划主要针对短视投资者。

家得宝加速股票回购案例研究

自公司于2002财年开始实施初始股票回购计划到2015财年末,公司已回购了价值约601亿美元的普通股。

- 在2006-2007年,家得宝同意以107亿美元的价格回购其2.893亿股普通股。

- 2014-15年,家得宝回购了价值超过70亿美元的普通股。

从下图可以看出,Home Depot的价格已从约1的低点攀升。 2009年为每股20美元,到2017年达到139美元的当前高点。

来源:ycharts

家得宝股票一如既往

我们注意到,过去6-7年中,Home Depots的平均已发行摊薄股票减少了30%以上。这是由于股票回购。

来源:ycharts

加速股份回购协议样本– Home Depot

以下是Home Depot的加速股份回购协议示例。这详细说明了每个季度的回购承诺金额;已交付的初始股,已交付的其他股和总股数。

资料来源:Home Depot 10K备案

联合技术加速回购

2015年底,联合技术公司与德意志银行和摩根大通公司签署了加速股票回购协议,根据该计划,双方各自提供了价值30亿美元的股票。

来源:ycharts

这种加速的回购是2016年计划的100亿美元回购的一部分。根据首席执行官格雷格·海斯(Greg Hayes)的说法,这种回购利用了公司价值与股价之间的“巨大脱节”优势。

加速股份回购的优势

如果公司管理层认为股票被低估,他们会回购股票并在股票价格上涨时转售以反映公司的确切价值。

但是与此同时,加速回购的过程确实有一些重要的用途,如下所示:

- 加速回购向投资者表明,该公司有足够的资金来应对经济危机或紧急情况。

- 回购股票会增加流通股的数量,从而增加每股收益(EPS)。

- 回购还通过阻止另一家公司收购该公司的多数股份来应对不利的事件,例如敌意收购。收购目标可能会以高于市场价值的价格回购股票。

- 加速股票回购刺激了现有的公开市场回购计划。

- 公司还出于补偿原因考虑回购;有时,公司的员工和管理层会得到股票奖励和股票期权奖励。

- 股份回购有助于避免现有普通股股东的稀释。

- 当公司将手头的现金用于从市场上购买股票时,它将改善公司的整体绩效指标。

- 当公司执行加速计划时,他们通常会看到公司的股票价格较高,但是由于看涨公司,投资者并未从中获利。在这种情况下,加速的回购可以启动公司股票的另一轮反弹。

- 公司通常可以在加快回购后增加派息,这是因为公司要支付的股息数量减少了。

回购加速的缺点

- 任何股票回购计划都可以轻松掩盖公司财务状况不佳的情况。随着统计数字的急剧改善,投资者对公司的财务状况有一种错误的印象。

- 通常,已经观察到公司内部人士在不稀释实际EPS数量的情况下利用了股票交易程序,这在公司的账簿中有所记录。

- 在加速计划期间,通常无法完成股票回购。很难知道回购对市场价格的实际影响。

- 公司购买自己的股票时,也会在市场上给公司带来负面声誉。

- 从市场上购买自己的股票还导致公司资本的利用不佳,因为该公司也可能利用相同的美元来推动其业务增长。

- 有时,在公开市场上购买股票对公司而言是一个糟糕的选择。由于股票市场的动荡,回购并不能证明是对资本的良好利用。

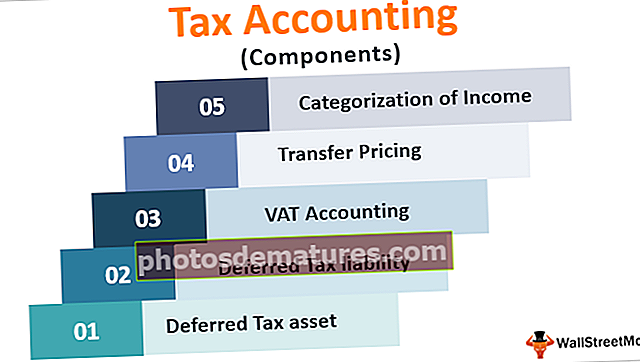

会计与法律要求

在条例S-K的第703项中,声明了对于所有与股票相关的股票回购,公司必须以表格的形式报告以下信息:

- 回购了一些股票。

- 回购所支付的平均股价;

- 根据公开宣布的计划已完成回购的股票数量;

- 该计划剩余可购回的最大股票数量(或近似美元价值);

此外,公司必须在下一个报告期的报告中披露上一个财政季度的每个月的上述信息。

此外,对于公开宣布的计划,SEC要求(在上述表格的脚注中)披露以下信息:

- 公告日期。

- 董事会批准的股份数量或数量;

- 计划的到期日期(如果有);

- 在上一个财政季度中是否有任何计划到期?

- 是否有任何程序在到期前已终止或发行人不打算继续。

通常,这些披露也包含在公司“管理层对财务状况和经营成果的讨论和分析”的流动性和资本资源部分中,这是其年度和季度报告的组成部分。

考虑股票回购计划的公司应咨询外部法律顾问和其他投资顾问。在执行加速回购计划时,公司应查看回购股票的限制或限制,以下列出了其中的一些限制:

- 与股份回购相关的税务和会计统计

- 与股票上市的证券交易所有关的任何申请要求

- 组织文件,包括公司成立证书和章程

- 与公司成立状态有关的相关法律

- 任何可能限制回购公司证券能力的协议

结论

关于如何最好地分配剩余现金,许多公司将面临并将继续面临关键选择。多年来,越来越多的公司选择回购自己的股票。

正如上文在本文中所讨论的那样,对于公司而言,从法律的角度严格分析股票回购的含义也很重要,这样公司才能做出明智的决定。如果公司选择实施回购计划,则应格外小心,以确保承担执行该计划任务的个人和机构了解相关的合同限制和法定要求以及必要的程序。确保合规。

加速股票回购视频

有用的帖子

- 或有股份

- 负股东权益示例

- 什么是股东权益?

- 每股收益 <