消费税(定义,类型)|如何计算消费税责任?

什么是消费税?

消费税是适用于销售某些商品和服务(例如烟草,燃料和酒精)的税种。它不是由个人消费者直接支付的,而是由税务部门向产品的生产商或销售商征税,然后他们通过在产品价格中加上税款,将其转嫁给产品的最终受益人。

产品的生产者必须先缴纳该税,然后才可以在市场上出售它。简而言之,如果在该国境内制造或生产的任何可扣税商品,则适用消费税。

消费税类型

以下是消费税的类型。

- 从价税(固定百分比)– 这类税款是按公司生产的商品或服务价值的一定百分比收取的。它不过是应用于产品价值的百分比。

- 特别消费税(固定货币)–此类税款是根据售出的物理单位(即重量,体积,数量等)收取的(例如,升,吨,千克,加仑)。

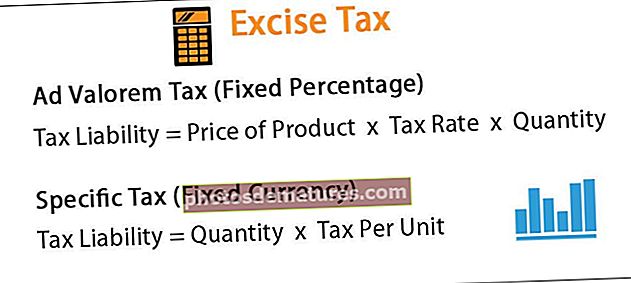

消费税公式

从价税(固定百分比):税收责任=产品价格×税率×数量特定税(固定货币):

税收责任=数量×每单位税收

例子

以下是消费税的示例。

您可以在此处下载此消费税Excel模板–消费税Excel模板范例#1

Hunt Inc.是美国公司,该公司生产啤酒并将其出售给市场。在24小时内,公司在公司部门生产啤酒的同时生产了约1,500升啤酒;公司必须根据美国联邦税务部门缴纳消费税,并按每公升3美元的价格收取税款。那么,Hunt Inc.要为日常质量支付多少税呢?

解决方案:

纳税义务的计算将为–

纳税义务= 1,500×$ 3

纳税义务= 4,500美元

因此,亨特公司必须向美国政府的联邦税务部门支付4,500美元,才能在24小时内生产1,500升啤酒。

范例#2

肖恩(Shawn)打算出售他在华盛顿特区的房屋,他列出的房屋售价为75万美元。华盛顿州立法机关对消费税征收1.6%的消费税,最高不超过500,000美元,而在500,001-1,500,000美元之间的消费税为1.78%。买方要支付多少税?

解决方案:

因此,这里的问题是有多少买家将缴纳消费税,因此答案是零,因为买家不缴纳这种类型的税。

该税必须由物业的卖方支付。因此,正确阅读问题至关重要。现在我们将计算出卖方将支付多少税?

纳税义务的计算将为–

纳税义务= $ 500,000×1.60 / 100

纳税义务= 8,000美元

纳税义务的计算将为–

剩余的售价$ 750,000 – $ 500,000 = $ 250,000将按1.78%的税率纳税

纳税义务= 250,000美元×1.78 / 100

纳税义务= 4,450美元

物业卖方支付的总税费= $ 8,000 + $ 4,450 = $ 12,450

因此,肖恩必须在其销售合同上缴纳总税款$ 12,450。

好处

一些优点如下:

- 如果Excises税较高,则会增加政府收入,他们可以将其用于政府计划,当商品和服务价格上涨时,这是为了改善一个国家和人民的利益,税收也会增加。

- 特定税收系统易于管理,因为人们只需要估算交易的商品和服务的数量即可。

- 从价税照顾到价格的频繁上涨,并且不需要像特定税率系统那样对价率建立索引。

- 与其他税种相比,它更容易征收税款和易于计量的税款,并且它是政府收入的重要来源。

- 对健康有害的产品征收较高的消费税,从而降低了有害产品的消费量。

缺点

一些缺点如下:

- 它们提高了商品价格,最终增加了商品最终受益者的负担,并且由于价格上涨而需求减少,从而减少了商品需求,这意味着工业化的增长速度降低。

- 消费税增加了项目成本和现代机械技术成本。

- 商品和服务的价格随通货膨胀而上涨;税收收入的名义价值保持不变。

- 由于它是统一的,因为无论是穷人还是富人购买,都是一样的,因此被称为累退税。

- 通过这种税收筹集的收入金额不容易预测。

- 如果未按时支付,则可能会导致国家税务部门决定的重罚。

结论

消费税对政府起着重要的作用,并有助于政府创造收入。一般将其归为间接税,分为两种类型,各有其优缺点。它易于管理,因此必须产生收入。