债券评级(定义,概述)|排名前三的债券评级系统清单

什么是债券评级?

债券评级是指指定机构对固定收益证券进行的分类,可帮助投资者确定证券的未来潜力。研究发行人财务状况的各个方面,包括增长前景和即将采取的公司行动,然后才能确定等级。评级有助于投资者衡量发行人的实力和稳定性。较低的评级表示有风险的投资,但较高的回报,反之亦然。

顶级债券评级机构

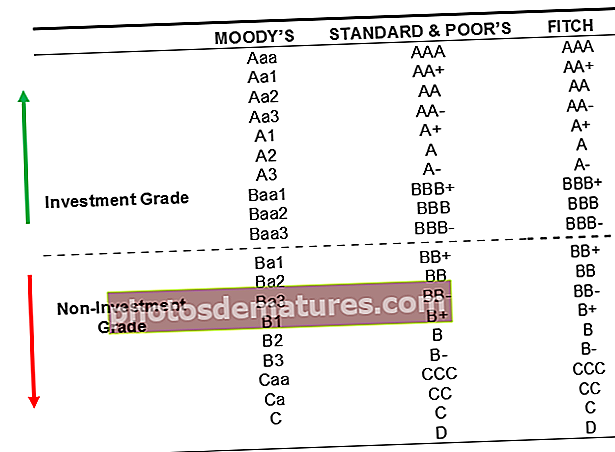

主要有3家机构对债券给予信用评级。

- 标普债券评级

- 穆迪债券评级

- 惠誉债券评级

这些机构全天候研究公司的财务状况,并为其分配评级。这三个机构的信用评级机制完全相同,只有细微的差别。您可以参考下面的债券评级表以了解详细信息。

- B级或更高评级的债券被视为投资级债券,而B级或更高评级的债券被视为投机性债券或垃圾债券。这些组织致力于为投资者提供对市场上可用债券的定量和定性评估。

- AAA级债券比B级债券提供更高的安全性和更低的潜在利润,而且随着我们进一步降低以弥补所提供的风险,票面利率不断提高。

- 对于公司债券,评级机构通常会研究公司的现金流量,增长率以及现有债务比率。具有充足自由现金流,利润和很少债务的公司可能会获得更高的评级。

- 对于政府实体,采用了类似的机制,尽管具体情况可能有所不同。美国国债维持AAA评级,并且很可能会一直保持这种评级,因为它被视为极其可靠且不太可能违约。

此外,评级机构还可以选择通过其他补充资源获取信息。这可能包括但不限于阅读有关公司财务状况的已发布报告,或简单地采访公司管理层以讨论运营绩效,风险管理策略和其他重要信息,这可能有助于他们了解整体情况。 。

高收益债券和评级机构

- 这些债券被评级机构评为低于投资等级,并包括低于BBB等级的所有等级。它们也被称为商人的风险,通常,从长期来看,它们提供很高的收益,但是,在短期内,它们的波动性很大,也可能构成损失。

- 一类非常特殊的高收益债券被称为“堕落天使”。这些是一类债券,最初被归类为投资级别,但是某些事件导致代理商将其评级降低到低于投资级别。

- 此外,重组/收购可能会增加发行人的信用风险,从而使债券具有投机性。新的管理层可能会派发高股息,并耗尽新公司的储备,从而降低现有债券的评级。在这种情况下,公司可能会发行更多的投机债务,以偿还为重组筹集的资金。

债券评级的优势

债券评级的一些优点如下:

- 它可以帮助投资者随时了解公司的最新状况和实力。

- 它在选择正确的债务证券集方面帮助他们进行决策,从而帮助他们为自己的投资组合选择正确的组合。例如,一个规避风险的投资者只想投资于汽车和制造业的混合体,但面临预算限制和分析知识,对他们的信用等级和理由进行仔细的研究可能会辅助投资者零风险投资。正确的工具,从而获得最小方差投资组合的正确组合。

- 它通过传达公司的财务状况并向投资者,HNI,竞争对手和监管机构呼吁其未来前景,来主张或代表公司在市场上的声音和肢体语言。

- 它可以用来比较两个不同公司的回报率和可信度因子。

金融危机和评级机构

评级机构因未能确定某些类型的固定收益证券(尤其是抵押支持证券)所涉及的风险而受到了广泛的谴责。这些“ A”级债券的数量随着房屋市场崩溃的镇压而开始暴跌。这引起了评级机构在投资界的信誉的严重关切。尽管它们没有造成危机,但他们肯定会助长投资者,使他们放心最终被证明是卑鄙的债券质量,从而制造了导致危机的泡沫。

许多学者表达了他们的担忧,挑战了这些机构的可信赖性,一些学者甚至对其商业道德和道德行为准则持怀疑态度。结果,云仍然超出了其评级和交付范围。但是,普通投资者无权访问复杂的细节或资源来研究公司的财务状况,这将使他对公司的信誉和市场前景产生印象,因此唯一可行的选择是信任评级机构评估。

底线

债券评级有助于了解发行人的信誉,但是,债券评级的到位并不意味着在投资之前不会进行尽职调查。像其他任何证券一样,对债券的投资会受市场波动和经济周期的影响,在评级错误分类的情况下,评级机构对投资者没有义务。

相反,债券评级是债券和公司相对前景和潜力的良好通用指标。因此,对于规避风险的固定收益投资者而言,建议他们将大部分敞口置于具有良好回报的可靠债券中,并尽可能选择投资级债券。如果一个人是陷入困境的投资者或投机者,他们可能会转向高风险,非投资级别的债券以获得更高的回报。