并购事业|并购中最重要的4种职业选择清单

并购前四名职业清单

并购中的职业清单: 下面提到的是一个人在其载体中可以达到的一些兼并与收购角色。

并购概述

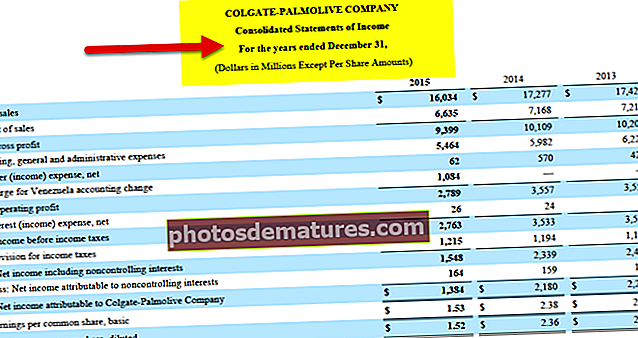

并购是指通过合并公司的资产和负债或通过收购全部股权将两家公司合并为一家公司。这是高层管理人员的战略举措,目的是将两家公司的收入和资产合并为一个,以增强实力和资产负债表。

- 合并使每一方在合并实体中享有平等的股权,以执行交易。下面提到的是行业中的一些并购类型。

- 横向合并: 横向合并是指同一业务中两家公司的合并。

- 纵向合并: 纵向合并是指购买业务的主要供应商。例如:钢铁商人购买钢铁制造商。

- 企业合并: 企业合并指的是两家业务完全不同的公司的合并。

- 法定合并: 法定合并是指长时间保持目标以产生协同作用。

- 等于合并: 它指资产负债表和收入方面规模相似的两家公司的合并。

- 并购交易通过现金,借方或股权途径筹集资金。

- 每个大型组织的公司都有一个并购部门,专注于市场中的并购机会。

- 并购专业人士还在卖方投资银行工作,这些公司就并购战略和执行交易的完整流程向公司提供建议。

由于它需要在该领域具有广泛的专业知识,因此该公司聘请了具有实践经验的并购专家来处理复杂的财务模型和结构。因此,并购概况是任何投资银行或大型公司机构中最关键的角色之一,因为它有助于建立协同效应。

职业#1 –并购分析师

谁是并购分析师?

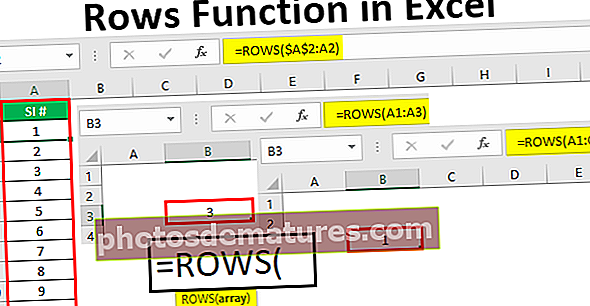

并购分析师在交易过程中进行基础工作。他们主要从事公司的尽职调查以及市场和同行小组研究。分析师需要长时间工作,并就调查结果提出报告。

| 并购分析师-职位描述 | |

|---|---|

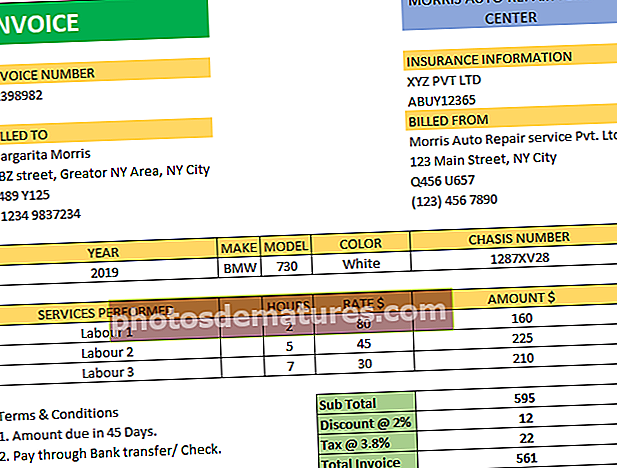

| 职责范围 | 负责通过举行客户会议和信息共享来完成对他们的整个尽职调查和整个流程。 |

| 指定 | 并购分析师 |

| 实际角色 | 与公司高级管理人员紧密合作,并为他们提供有关两家合并公司的详细报告以及尽职调查分析。 |

| 工作统计 | 美国劳工统计局尚未共享任何数据。 |

| 顶级公司 | 所有大型企业和大型投资银行。 |

| 薪水 | 并购分析师的年薪中位数将在80,000美元至1,00,000美元之间。 |

| 供求关系 | 由于它需要广泛的建模技能,以及在大型数据库上的工作经验以及对活跃于并购领域的多个部门和公司的了解,因此对配置文件的要求很高。 |

| 学历要求 | 一级大学的FA / CPA / MBA /评估专家,至少有5-10年的经验。 |

| 推荐课程 | CPA / MBA / CFP / CFA |

| 正数 | 有机会在尽职调查过程中进行并购交易,这可以在将来促进候选人的职业发展。 |

| 负面的 | 广泛地处理演示文稿和数据库。 |

#2 –并购助理

谁是合并与收购助理?

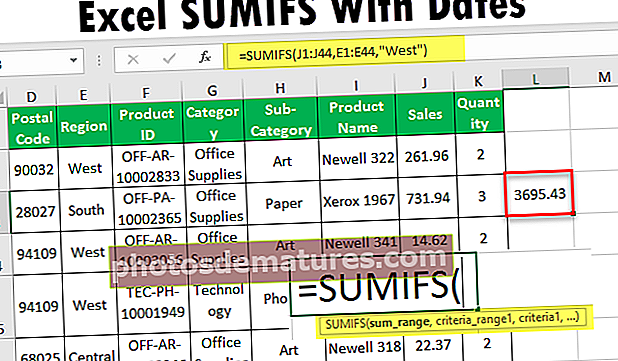

并购助理监督初级分析师的工作,并通过诸如ppt,excel等等之类的各种事情指导他进行整个尽职调查过程。他向副总裁报告日常运营和交易状态。

| 并购助理-职位描述 | |

|---|---|

| 职责范围 | 负责指导分析师,使他们在复杂的财务结构中工作,以提高他们的研究和分析技能。 |

| 指定 | 并购助理 |

| 实际角色 | 通过市场研究的正确信息,为并购交易中的副总裁提供支持。 |

| 工作统计 | 美国劳工统计局尚未共享任何数据。 |

| 顶级公司 | 摩根大通,安永,毕马威,德勤,普华永道,Rainmaker Group是世界上一些顶级的并购公司。 |

| 薪水 | 兼并与收购助理的年薪中位数可以在$ 2,00,000到$ 3,50,000之间,因为它是专业人士。 |

| 供求关系 | 对该职位的要求非常高,因为它需要在该领域具有丰富的经验,并且需要进行多项并购交易。 |

| 学历要求 | 一级大学的CFA / CPA / MBA要求,至少需要7-10年的学习经验。 |

| 推荐课程 | CFA / CPA / MBA |

| 正数 | 团队领导者角色,管理一个分析人员团队并定期向他们分配任务。 |

| 负面的 | 研究市场的长时间工作可能是一件累人的工作。 |

职业#3 –副总裁

谁是副总统?

副总裁领导他们和一个部门,并负责以最佳方式进行合并。他定期向团队/公司的合伙人/首席执行官报告团队成员的绩效和交易状态。

| 副总裁-职位描述 | |

|---|---|

| 职责范围 | 负责安排客户会议并让他们知道合并或收购的协同作用。 |

| 指定 | 债务银团经理。 |

| 实际角色 | 为公司筹集详细的现金流量计划,以确保公司在筹集的债务期限内始终有足够的资金可用于偿还债务。 |

| 工作统计 | 我们的劳动统计局没有显示有关此角色的数据。 |

| 顶级公司 | 摩根大通,安永,毕马威,德勤,普华永道,Rainmaker集团是世界上一些顶级的并购公司。 |

| 薪水 | 总经理的年薪中位数可以在$ 3,00,000-$ 5,00,000之间。 |

| 供求关系 | 要求对他们进行简介的角色在行业中是非常小众的角色,需要非常有经验的人来推动交易。 |

| 学历要求 | CFA / CPA / MBA /评估专家,在评估领域拥有20年以上的经验。 |

| 推荐课程 | CFA / CPA / MBA |

| 正数 | 领导部门并将工作分配给团队成员。 |

| 负面的 | 工作风险较大,因为在财务问题上,由于报酬较高,他将被要求离开公司。 |

职业#4 –合作伙伴

谁是合作伙伴?

合作伙伴负责一家会计师事务所的并购垂直业务。他负责整个部门,并确保公司继续通过他的网络从市场获得新交易。

| 合作伙伴-职位描述 | |

|---|---|

| 职责范围 | 负责通过关系和网络技能从市场上产生并购交易。 |

| 指定 | 伙伴 |

| 实际角色 | 由于所有团队成员都依赖合作伙伴,因此公司的业务发展。 |

| 工作统计 | 劳工统计局尚未显示任何数据。 |

| 顶级公司 | 德勤(Deloitte),毕马威(KPMG),普华永道(PWC),安永(E&Y)和GT是全球排名前5位的大型CA公司。 |

| 薪水 | 同一家公司的年薪中位数可以在$ 5,00,000到$ 10,00,000之间 |

| 供求关系 | 它是一种特殊的角色,需要高水平的经验和技能才能实现。 |

| 学历要求 | 来自一级大学的CFA / CPA / MBA,具有至少15-20岁的经验。 |

| 推荐课程 | CPA / MBA / CFA |

| 正数 | 有机会参与公司的利润。 |

| 负面的 | 高责任感,因为所有团队成员都依赖于网络以及合作伙伴为公司带来业务的能力。 |

结论

并购是任何公司/投资银行中最受青睐的职业之一。并购模型是业内构建的最复杂的财务模型之一,因为它同时分析了两家公司并试图在两者之间建立协同作用。对于行业内的专业人员来说,这是非常令人恐惧的个人资料,以显示他们的分析和技术技能,并在将来增加他们的职业机会。

此外,这是任何候选人工作的绝佳机会,因为它是金融专业人士中市场上要求最高,最受青睐的工作。要进行并购事业,就必须在早期的一家精品投资银行工作,以学习并有机会在整个交易周期中工作。