银行中的信用风险(含义,示例)|解释的三大原因

什么是银行信贷风险?

信用风险是指借款人违约,未付款或未遵守合同义务的风险。银行的收入主要来自贷款利息,因此,贷款构成了信用风险的主要来源。银行面临来自金融工具的信用风险,例如承兑,银行间交易,贸易融资,外汇交易,期货,掉期,债券,期权,交易结算等。

截至2019年5月,美国的信用卡损失超过了其他形式的个人贷款。向高风险借款人的贷款出现了大幅增长,导致银行的冲销额增加了。

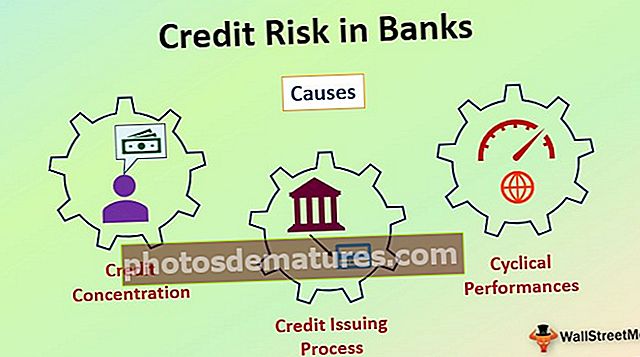

银行信用风险问题的原因

尽管信贷风险是贷款固有的,但可以采取各种措施来确保将风险降至最低。不良的贷款做法会导致较高的信用风险和相关损失。以下是一些银行惯例,这些惯例会导致银行出现较高的信用风险:

原因#1 –信用集中

如果银行的大部分贷款集中在特定的借款人/借款人或特定部门,则会导致信贷集中。信贷集中的传统形式包括向单一借款人,一组关联借款人,特定部门或行业的贷款。

信用集中的例子

让我们考虑以下示例,以更好地了解信贷集中度

- 范例1 – 一家大型银行只专注于向A公司及其集团实体提供贷款。如果该集团蒙受重大损失,该银行也将损失其大部分贷款。因此,为了最大程度地降低其风险,银行不应仅将贷款限制在特定的公司集团中。

- 示例2 –银行仅向房地产部门的借款人放贷。如果整个行业都陷入低迷,该银行也将自动处于亏损状态,因为它将无法收回借出的款项。在这种情况下,尽管如果所有借款人都来自某个特定部门,则贷款不限于一个公司或相关公司集团,但仍然存在很高的信用风险。

因此,为了确保将信贷风险保持在较低的水平,重要的是在广泛的借款人和部门之间分配贷款做法。

原因2 –信用发行过程

这包括银行信贷授予和监控流程中的缺陷。尽管信贷风险是贷款固有的,但可以通过合理的信贷做法将信贷风险降至最低。

以下是银行信贷流程中的缺陷导致重大信贷问题的情况-

#1 –不完整的信用评估

为了评估任何借款人的信誉,银行需要检查(1)借款人的信用记录,(2)偿还能力,(3)资本,(4)贷款条件和(5)抵押品。在没有上述任何信息的情况下,无法准确评估借款人的信誉。在这种情况下,银行在贷款时必须谨慎行事。

- 例如 – X公司想借10万美元,但它没有提供足够的信息来进行全面的信用评估。因此,与信用风险较低的公司相比,信用风险较高,并且仅在较高的利率下才有资格获得贷款。在这种情况下,如果一家银行同意向X公司借钱以赚取更高的利息,则由于X公司带来较高的信用风险,它既会损失本金又会损失本金,并且在此期间的任何阶段都可能违约。还款。

#2 –主观决策

这是许多银行和其他机构的普遍做法,在这些机构中,高层管理人员可以自由地做出决定。如果高级管理层被允许独立于公司政策制定决策,而无需任何批准,则可能会发生以下情况:在没有进行信用评估的情况下将贷款授予关联方,因此违约风险也会增加。

- 例如 –在没有严格指导原则的情况下,一家大型银行的董事K先生更有可能在没有进行充分信用评估的情况下向其亲戚或紧密联系人领导的公司提供贷款。如果贷款已借给与K先生没有任何关联的第三方公司,则将进行彻底的信用检查,信用风险会降低。因此,至关重要的是,高层管理人员不得随意控制贷款决策。

#3 –监控不足

如果贷款是长期的,则几乎总是以资产作抵押。但是,资产的价值可能会随着时间的流逝而恶化。因此,监控借款人的表现不仅很重要,而且监控资产的价值也很重要。如果其价值出现任何下降,额外的抵押品可能有助于减少银行的信贷问题。同样,另一个问题可能是与抵押品有关的欺诈行为。对于银行而言,在贷款前验证抵押品的存在和价值非常重要,以最大程度地降低任何欺诈的风险。

- 示例A – P公司以其办事处的价值从银行借了25万美元。如果银行定期监控资产的价值,则在资产价值缩水的情况下,它可以向公司索要额外的抵押品。但是,如果没有常规的监视机制,即资产价值下降和P公司拖欠贷款,银行将蒙受损失,而如果采取良好的监视做法,这是可以避免的。

- 例子B– 让我们考虑同样的例子-P公司从一家银行借了25万美元作为其办公室的价值。在放贷之前,重要的是,银行必须核实资产的存在及其价值,而不是仅凭提交的文件进行核实。可能存在欺诈行为,其中针对虚拟资产贷款。

- 范例C– P公司根据其表现借款10万美元,没有抵押。在贷款之前进行信用评估是不够的。银行必须定期监控P公司的业绩,以确保其有能力偿还贷款。如果业绩不佳,银行可能会要求提供抵押品,从而降低信贷风险的影响。

原因#3 –循环表演

几乎所有行业都经历了萧条和繁荣时期。在繁荣时期,评估可能会导致借款人的良好信誉。但是,还必须考虑行业的周期性表现,以便更准确地得出信用评估的结果。

例子 - Z公司从银行获得500,000美元的贷款。它从事房地产业务。如果在繁荣时期借款,银行还必须考虑其在随后任何萧条时期的表现。银行不能总是顺应当前的趋势,还必须考虑到未来行业表现的任何下滑。

结论

银行的信用风险是贷款功能固有的。他们不能完全避免;但是,通过适当的评估和控制,可以将其影响最小化。银行由于其较高的借贷功能而更容易产生更高的风险。重要的是,他们应确定造成重大信贷问题的原因并实施完善的风险管理系统,以使收益最大化,同时将风险最小化。