市净率|市净率指南与范例

什么是市净率(P / B)?

市净率或市净率 是相对估值中最重要的比率之一。它通常与其他评估工具(例如PE比率,PCF,EV / EBITDA等)一起使用。它最适用于识别金融公司(尤其是银行)中的股票机会。

在本文中,我们将讨论价格与账面价值比的基本要素。

市净率是衡量股票估值的相对估值工具之一。账面价值将股票的当前市场价格与其账面价值进行比较(根据资产负债表计算)。

市盈率=每股价格/每股账面价值

请注意账面价值=股东权益=净资产.

它们都是一样的!

如果该股票比率是5倍,则意味着该股票的当前市场价格是账面价值的5倍(从资产负债表中获得)。

账面价值计算

现在让我们将“价格”应用于“账面价值”公式以计算花旗集团的市净率。首先,我们需要花旗集团的资产负债表详细信息。您可以从此处下载Citigroups 10K报告。

下表显示了第133页上的“合并股东权益”部分

从上表可以看出,花旗集团的股东权益在2015年为2218.57亿美元,在2014年为2101.85亿美元。

相应的普通股流通量是2015年的30.9848亿股和2014年的30.803.37亿股。

花旗集团2015年的账面价值= 221,857美元/ 3099.48 = 71.57

花旗集团2014年的账面价值= $ 210,185 / 3,083.037 = 68.174

花旗集团截至2016年3月4日的价格为42.83美元

花旗集团2014年市净率= $ 42.83 / 71.57 = 0.5983x

花旗集团2015年市净率= $ 42.83 / 68.174 = 0.6282x

另外,请注意,资产=负债+股东权益(简单的会计等式)

股东权益或账面价值=资产–负债。

如果您希望重新掌握会计基础知识,可以查看此基础会计教程。

就花旗集团而言,我们也可以使用上面提供的替代公式。

软件公司的市净率

在本节中,我们将了解如何计算软件公司的市净率,对于将软件公司的市净率应用于软件公司的估值是否有意义。此处正在考虑的案例研究是Microsoft。

第一步,请下载资产负债表明细的Microsoft 10K报告。

Microsoft资产负债表的主要观察(在账面价值的背景下)

- Microsoft有大量现金和现金等价物。

- 微软财产的厂房和设备不到总资产的10%。

- 与资产规模相比,其库存较低。

- 商誉和无形资产大于有形资产。

在大致了解软件公司资产负债表的基础上,现在让我们看一下某些Internet /软件公司的历史P / B比率。

下图显示了Microsoft,Google,Citrix和Facebook的Historical Book值的快速比较。

来源:ycharts

关键观察

- 可以注意到,软件公司的P / B比通常较高。我们注意到,上述公司的市净率高于4-5倍。

- 市净率较高的主要原因是有形资产比总资产低。

- 从上面得出的值可能不是正确的数字。互联网,软件公司拥有大量无形资产,因此,

- (如Microsoft资产负债表中所示)

- 请注意,由于这个原因, 对于有形资产较少的公司,我们不使用市净率作为估值比率。

- 此外,这些公司在大多数情况下都是高增长公司,在这些公司中,我们可以采用市盈率或PEG率等替代方法来纳入估值过程中的增长。

您会发现较高的市净率和无法应用市净率的其他行业

- 互联网公司 像亚马逊,京东,谷歌,阿里巴巴,eBay

- 快速消费品公司 像高露洁,宝洁,沃尔玛,吉百利,可口可乐

汽车公司的市净率

如上所述,市净率并不是互联网公司的正确估值倍数。在本节中,让我们评估对汽车公司是否有意义。我们以通用汽车公司为例。

您可以从此处下载通用汽车10K报告。

通用汽车资产负债表重点观察

- 通用汽车有形资产占总资产的百分比更高(超过30%)

- 通用汽车的资产包括存货,资本和经营租赁以及其他资产

- 无形资产要低得多(不到总资产规模的3%)

- 由于资产负债表包含有形资产的比例较高,因此我们可以将“市净率”与“市净率”进行比值评估。

下图显示了通用汽车,福特,丰田汽车和日产的“历史记录”值的快速比较。

来源:ycharts

汽车公司价格与账面价值比的主要亮点

汽车公司的市净率通常大于1.0倍。

通常发生这种情况是因为其资产账面价值往往会低估其重置价值。

尽管我们可以将市净率用作汽车公司估值的替代指标,但仍应注意此类资本密集型行业的主要估值工具。但是,您可能会在可比较的补偿表中找到一些分析师考虑到这一点。

PB可以用作代理评估工具的其他资本密集型行业。

- 工业企业 如西门子,通用电气,巴斯夫,博世等

- 石油和天然气公司 如中石油,中石化,埃克森美孚,荷兰皇家壳牌,BP等。

为什么在银行中使用市净率?

综上所述,我们注意到市净率不能应用于互联网和软件公司。但是,我们仍然可以将这些比率用作资本密集型公司(例如汽车和石油和天然气)的代理。现在让我们看一下账面价值对金融部门是否有意义。

让我们看一下花旗集团的资产负债表。您可以从此处下载Citigroups 10K报告。

花旗集团资产负债表的主要观察

- 银行的资产和负债定期被标记在市场上,这在法规中是强制性的。因此,资产负债表价值代表市场价值,与其他行业不同,资产负债表代表资产/负债的历史成本。

- 银行资产包括对政府债券,高级公司债券或市政债券的投资,以及通常预期可收回的商业,抵押或个人贷款。

下图显示了摩根大通,瑞银,花旗集团和摩根士丹利的“历史书”值的快速比较。

来源:ycharts

为什么可以使用市净率对银行股进行估值

- 由于银行资产和负债会定期标记为市场,因此其资产和负债代表公允价值或市场价值。因此,市净率可用于评估银行存量。

- 在理想情况下,价格/账面价值(P / BV)比率应接近1,尽管对于拥有大量不良资产的银行而言,发现P / BV比率小于1并不奇怪。

- 对于一家具有显着增长机会的银行,也可能会发现其P / BV比率高于1,这是由于其地理位置,因为它是理想的合并候选者或由于其在银行业中使用的技术。

历史市盈率与预期市盈率

像尾随PE和远期PE一样,我们可以为帐面价值采用类似的公式。

历史市盈率=当前价格/账面价值(历史)

远期市净率=当前价格/账面价值(远期,预测)

从资产负债表中可以很容易地看出历史价格的账面价值。但是,远期账面价值可能会有些棘手。

您可以做两件事来获取账面价值–

- 更简单(也很昂贵)的方式 可以访问Factiva或Bloomberg,在这里我们可以轻松下载格式获取此类数据。您只需要提供股票行情并将共识书下载到价值预测即可。

- 困难之一是准备财务模型 和正在考虑的公司的项目资产负债表。它涉及准备完整的三报表财务模型。如果您想从头开始了解有关财务建模的更多信息,则可以在Excel中进行此财务建模。

让我们举个例子,看看如何将尾随价格与远期价格与账面价值的比率结合起来,以从对价集中识别出最便宜和最昂贵的股票。

计算历史PB和转发PB

AAA银行,历史账面价值为$ 500.0,其当前市场价格为$ 234。

市盈率= $ 234 / $ 500 = 0.5x

同样,我们可以计算AAA银行的远期价格与账面价值之比。 AAA 2016的账面价值估计为400.0美元,其当前价格为234美元。

预期市盈率= $ 234 / $ 400 = $ 0.6x

小号关于历史和远期市净率的一些事情要考虑

- 如果预计账面价值会增加,则预期市净率将低于历史比率。我们可以在BBB银行和CCC银行中看到这一点,它们的账面价值预测在2016年和2017年都有所增长。

- 但是,如果预期未来的账面价值会下降,那么您会注意到远期市账率将高于历史市账率。这可以在AAA银行和EEE银行中观察到,其中账面价值每年都在下降。

- 也可能存在账面价值未显示任何趋势的情况。例如,在银行DDD中,我们看到帐面价值在2016年增加,从而在2017年减少。在这种情况下,我们将看不到价格与帐面价值比率的任何特定趋势。

如何使用市净率进行估值?

让我们从上面的表格开始。假设此可比较的组合列出了相关的竞争和重要的财务数字,例如价格,市值,账面价值等。

您能从上表中猜出最便宜和最昂贵的银行吗?

提示–同时考虑历史P / B比率和远期P / B比率。

哪家是最便宜的银行?

- 提供的表中最便宜的银行是AAA银行。其历史市净率是0.5倍,2016年和2017年的预测分别是0.6倍和0.7倍

- 但是,我觉得这里有一个陷阱。账面价值每年都在下降,远期市净率可能会进一步增加。账面价值下降可能是由于有限的增长机会,也可能是由于预期的亏损。

- 对我而言,鉴于BBB银行的账面价值不断增长,其市净率在未来接近1倍,这可能是一个不错的选择。

哪个是最昂贵的银行?

- 最昂贵的银行可能有两家正在考虑中:银行CCC和银行EEE。

- 从EEE的账面价值来看,它们似乎每年都在遭受亏损,从而导致账面价值的下降。

- 但是,未来几年,银行CCC的账面价值将显示出增长,从而使其成为更安全的选择。

- 由于上述原因,我认为与银行CCC相比,我将避免使用银行EEE。

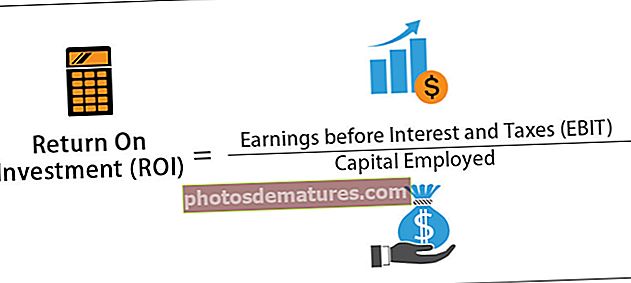

市净率与净资产收益率之间的关系

市净率与公司的股本回报率密切相关。

(每股价格/账面价值)=(价格/每股收益)x(每股EPS /账面价值)

现在,价格/每股收益仅是市盈率。

每股收益/每股帐面价值公式为ROE(请记住,ROE =净收入/股东权益或帐面价值)

由于它与股本回报率紧密联系(账面价格乘以市盈率乘以股本回报率),因此将股本价格与股本回报率一起查看是很有用的

- 一般经验法则

- 高估:ROE低+ P / BV高

- 被低估:较高的净资产收益率+较低的市净率

适用于每年需要重估资产负债表资产的行业。用于估值金融业,尤其是银行,从大量资产(贷款)中榨取一小笔价差,并通过利用高水平的杠杆(存款)来倍增该价差

局限性

- 账面价值仅考虑企业的有形价值。市净率不考虑诸如人力资本之类的无形经济资产。

- 技术升级,知识产权,通货膨胀等的影响可能导致资产的账面价值和市场价值显着不同。

- 管理层采用的会计政策可能对账面价值产生重大影响。例如,直线法与加速折旧法可以大大改变净资产和设备价值。

- 此外,业务模型还可能导致账面价值的差异。与内部生产商品的公司相比,外包生产的公司的资产账面价值较低。