财务报表分析的局限性|您必须知道的前5名!

财务报表分析限制

分析财务报表提供了财务报表用户所需的必要信息,但是它具有一些局限性,其中包括由于采用不同的会计政策和程序而导致的不同公司之间财务报表的不可比性,对财务报表的不调整。通货膨胀影响,对历史数据的依赖性等。

在这里,我们列出了降低财务报表分析结果可靠性的前5个限制-

- 基础数据的质量(并非万无一失)

- 独立分析(无完整图片)

- 历史人物+假设=预测

- 有限期间的及时性/相关性

- 不考虑定性因素

财务报表分析的五大局限性

#1 –基础数据的质量

顾名思义,财务报表分析在很大程度上取决于公司在财务报表中提供的数据。因此,分析的准确性取决于财务报表的准确性和真实性。

尽管财务报表已经过审计,但并不总是万无一失的。有时,他们并不能提供公司财务状况的真实情况。发生这种情况可能有几个原因-维持市场上的特定位置/形象,打动银行家/准投资者。在这种情况下,无论所采用的方法和比率有多好,它都不是准确的分析。

引起全球关注的最大的会计舞弊之一是2001年10月曝光的安然丑闻。首席执行官杰弗里·斯基林(Jeffrey Skilling)操纵财务以隐藏由于交易和项目未成功而积累的大量债务。该公司的股价在2000年中期达到90.75美元的高位,在欺诈消息传出后跌至不足1美元。这就是财务报表中虚假陈述的影响。

尽管世界各地的当局都采取了一些措施来对付此类欺诈行为,但这些欺诈行为仍继续暴露出来。事实证明,这严重依赖于财务报表分析来进行投资决策。

#2 –独立分析

与竞争对手和市场平均水平相比,单独查看一家公司的结果并不能为读者提供该公司在市场中地位的整体情况。

想象一下–在“ X”行业中运营的公司与前一年(例如6%)相比增长了5%。从一开始,公司似乎就处于下滑状态。但是,如果“ X”行业的增长率低于5%,则表明该公司已经超过了行业平均水平。它表明,尽管行业平均水平较低,但公司克服了该行业在此期间面临的一些障碍,成为行业平均水平的“右侧”。因此,根据公司的独立业绩注销公司是不明智的。

除此之外,还必须考虑其他因素,例如可能对行业产生影响的政府政策变化,无论是正面还是负面的影响,都是公司经营范围广泛的地区的社会政治状况。这些在财务报表分析中并未考虑在内,但会对公司产生实际的财务影响。

#3 –历史人物+假设=预测

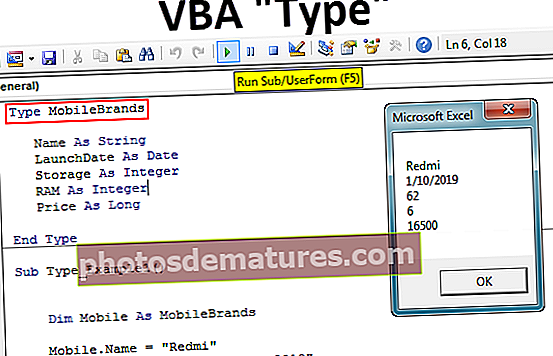

财务报表是公司过往业绩的文件(损益表)以及在准备之日资产和负债的金额(资产负债表)。以下是财务分析师为得出财务报表分析结果而采取的一些步骤–

- 从财务报表中提取数据

- 研究相关市场数据

- 推断两个

- 识别模式(如果有)

- 根据这些模式和过去的数据形成某些假设

- 到达投影

从上面可以明显看出,财务报表分析的结果也取决于所做的假设。假设是个人的,并且取决于创建者,因此每个人的假设可能有所不同。这使得财务报表分析容易受到错误或不合理结果的影响。

#4 –及时性/相关性

像每个数据,报告或分析一样,财务报表分析的保存期限有限。由于我们生活在一个充满活力的世界中,再加上互联网的奇迹,所以今天的事物变化如此之快。为了使分析有效,还必须按时进行制作和使用,之后便失去了价值。

根据进行分析时存在的特定情况进行分析。而且,如果这些情况发生变化,则分析的相关性将降低或降低。如果读者/准投资者在这样的时候掌握了分析,他/他可能最终会做出错误的决定。

#5 –定性因素

重申我们从本主题开始的观点,有几个因素会导致财务报表中未记录的任何公司的成败。这些是无法量化的定性因素。例如 -

- 行业管理专业知识,

- 管理层和员工的道德标准,

- 提供给员工的培训质量,以确保他们及时掌握最新信息,

- 供应商和客户关系管理,

- 员工士气,换句话说,与员工的感觉如何与公司的使命和愿景联系在一起,以及管理层为提高员工士气而付出的努力

这些非财务方面以及更多方面会影响公司的未来,就像财务因素一样,因此不能忽略。但是,在典型的财务报表分析中,所使用的方法(如比率分析,水平分析和垂直分析等)通常基于数字,因此不考虑这些定性因素。

概括

通过撰写本文,我们是否要完全注销财务报表分析的优势及其许多方法?当然不!相反,它被认为是有助于投资相关决策的有用工具。

但是,当投资者/利益相关者参考公司财务报表的分析时,他/他必须在提到的要点上警惕这些因素,然后做出明智的决定。正如沃伦·巴菲特(Warren Buffet)所说, “风险来自不知道自己在做什么。”