固定收益(定义,类型)|固定收益证券的例子

固定收益证券定义

固定收益定义为一种金融工具,其中该工具的发行人(借款人)有义务在固定日期向放款人支付固定付款,因此使用“固定”收入一词。固定收益证券需要进行债务融资,因为借款人应及时支付利息(每月,每季度,每半年,每半年或其他频率一次),并在到期时偿还本金给借款人。通常,固定收益工具称为债券,及时的利息支付称为票息,本金称为票面价值,证券的利率称为票息率。固定收益工具通常被政府和公司用来筹集资金。

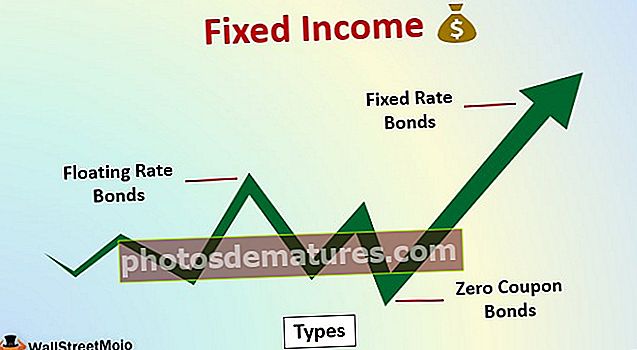

固定收益的类型

不同类型的固定收益证券为–

- 固定利率债券 –固定利率债券的票面利率在债券发行时商定,借款人在票息日期向贷方支付固定利息。

- 浮动利率债券 –浮动利率债券的票面利率与某些市场利率(如伦敦银行同业拆借利率)挂钩,并根据该时期适用的市场利率支付利息。

- 零息债券 –零息债券在证券有效期内不支付任何利息,并且在到期时一起支付本金和利息。

固定收益证券的定价

债券的价格是未来息票支付的现值和本金的现值(面值)。计算价格的公式是–

价格= [C1 /(1 + r)^ 1] + [C2 /(1 + r)^ 2] + [C3 /(1 + r)^ 3] +…………+ [(Cñ + FVñ)/(1 + r)^ n]在哪里,

- Cñ –期间n中的优惠券付款

- r –利率

- FV –债券的面值,即本金值。

从上述债券的定价公式可以推断出债券的价格与利率成反比。因此,与债券有关的情况出现了三种,总结如下

- 面值债券 –当债券的票面利率与到期收益率(利率)相同时。该债券将按其面值出售。

- 贴现保证金 –票息率低于债券的到期收益率。在这种情况下,债券将以低于其面值的价格出售。

- 保费债券 –当债券的票息率高于债券的到期收益率时。在这种情况下,债券将以溢价出售(高于债券的票面价值)。

固定收益示例

现在让我们看一下固定收益证券的计算示例。考虑一个面值为1,000美元,票面利率为7%,每年支付的债券。到期时间为3年。因此,优惠券付款将为每年70美元,到期时将支付1,000美元作为本金。因此,第一年的现金流量为70美元,第二年为70美元,第三年为1,070美元(票息+ FV)。

在这里,我们将有3种情况–

#1 –利率等于票面利率7%

P = [70 /(1 + 0.07)^ 1] + [70 /(1 + 0.07)^ 2] + [1,070 /(1 + 0.07)^ 3] = 1,000美元

该债券“按面值”卖出。从表面上看。

#2 –利率(例如8%)高于票息率

P = [70 /(1 + 0.08)^ 1] + [70 /(1 + 0.08)^ 2] + [1,070 /(1 + 0.08)^ 3] = USD 974.23

该债券以“折价”出售。价格低于其面值。

#3 –利率(例如6%)高于票息率

P = [70 /(1 + 0.06)^ 1] + [70 /(1 + 0.06)^ 2] + [1,070 /(1 + 0.06)^ 3] = 1,026.73美元

该债券“溢价”卖出。价格高于其面值。

固定收益的优势

固定收益证券/市场的优势是-

- 它为作为贷方/投资者的投资者提供了稳定的收入来源,因为他们定期收到利息。

- 固定收益证券的价格波动不如股票证券的波动。

- 投资者可以根据自己的风险偏好投资于这种收益证券。政府债券实际上被认为是无风险的,而公司债券则具有信用风险。因此政府。发行的债券收益较少,公司债券的收益较高。

- 除了及时的息票支付外,如果在固定收益证券到期之前出售了该固定收益证券,该证券也可能会提供资本收益回报。 F.I.的价格证券取决于市场利率,如果在有利的市场条件下出售,F.I。证券也可以提供资本增值回报。

固定收益的弊端

F.I.有一些缺点证券。这些是 -

- 一般而言,与固定收益证券相比,股票提供更高的回报。这可能并不总是成立,但是在很长一段时间内,股票会提供更高的回报。

- 他们承担的风险概述如下:

- 流动风险 –固定收益证券的流动性通常不如股票,投资者可能必须出售F.I.。以较低的价格清算他/她的股份。

- 信用风险 –这些证券具有发行人可能无法在到期时及时支付利息或本金以及违约的风险。

- 利率风险 –这些收入证券的价格与市场利率成反比。因此,随着市场利率的上升,此类证券的价格下降。

- 通胀风险 –随着通货膨胀率上升,及时付息的购买力下降。

- 通话风险 –可赎回债券是指发行人可以在到期日之前赎回(偿还)债券的债券。如果利率降低,即债券价格上涨,则发行人可以提早赎回债券,从而降低投资者的整体收益。

结论

固定收益工具被投资者用来分散其投资组合,因为与股票相比,它们承担的风险较小。它们还提供定期固定收入的来源,并允许投资者根据其风险偏好进行投资。但是,它们带有自己的一系列风险,例如信用风险,利率风险,流动性风险等。