利率期限结构(定义,理论)|世界银行前5种类型

利率期限结构是什么?

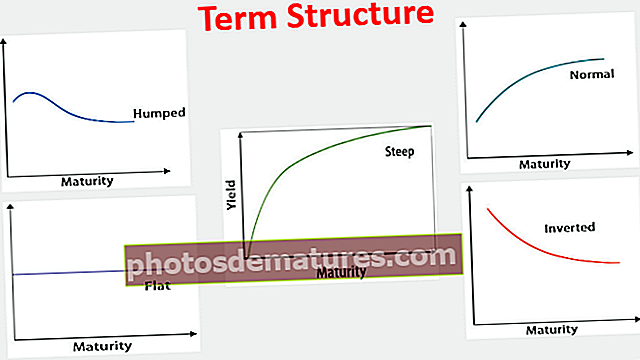

利率的期限结构可以定义为描述利率(或债券的收益率)与一系列不同期限之间关系的图形表示。该图本身称为“屈服曲线”。利率的期限结构在任何经济中都起着重要的作用,它可以预测利率的未来轨迹并促进基于时间的收益率的快速比较。

利率期限结构的类型

利率期限结构主要可以采取以下形式:

#1 –正常/正收益

正常收益率曲线具有正斜率。与短期证券相比,具有更长风险和更大风险敞口的证券确实如此。因此,从理性上讲,投资者期望获得更高的报酬(收益率),从而产生正常的正斜率收益率曲线。

债券收益率或利率相对于X轴绘制,而时间范围则相对于Y轴绘制。

#2 –陡峭

陡峭的收益率曲线是正常收益率曲线的另一种变化,只是长期债券的利率上升快于短期债券的利率上升。

#3 –倒/负产量

当人们对长期债券的期望值在未来低于短期债券的收益率时,就会形成一条倒转的曲线。收益曲线倒挂是即将到来的经济放缓的重要指标。

#4 –驼峰/钟形

这种类型的曲线是非典型的,很少出现。这表明中期到期收益率高于长期和短期收益率,最终表明增速有所放缓。

#5 –平

平坦曲线表示长期,中期和短期到期的收益相似。

期限结构理论

没有其背景理论,对术语结构的任何研究都是不完整的。他们与理解为什么以及如何塑造收益率曲线有关。

#1 –期望理论/纯期望理论

期望理论指出,当前的长期利率可以用来预测未来的短期利率。它简化了一个债券的收益与其他债券的收益的组合。例如3年期债券的收益率与3年期1年期债券的收益率大致相同。

#2 –流动性偏好理论

该理论完善了更为普遍接受的对投资者流动性偏好的理解。投资者普遍倾向于流动性更高的短期证券,而长期投资会使人们的资金束缚。该理论的重点是:

- 长期债务抵押的价格变化大于短期债务抵押的价格变化。

- 长期债券的流动性限制使投资者无法在需要时出售它。

- 投资者需要一种激励措施来补偿他所面临的各种风险,主要是价格风险和流动性风险。

- 更少的流动性导致收益增加,而更多的流动性导致收益下降,因此定义了向上和向下的斜率曲线的形状。

#3 –市场细分理论/细分理论

该理论与市场的供求动态有关。收益曲线的形状受以下几个方面的控制:

- 投资者对短期和长期证券的偏好。

- 投资者试图匹配其资产和负债的到期日。任何不匹配都会导致资本损失或收入损失。

- 期限不同的证券形成许多不同的供求曲线,这些曲线最终会激发最终的收益率曲线。

- 供应不足和需求旺盛导致利率上升。

#4 –首选栖息地理论

该理论指出,投资者的偏好可以根据其风险承受能力而灵活调整。如果他们已经适当地补偿了他们的风险敞口,他们也可以选择投资于一般偏好之外的债券。

这些是决定收益率曲线形状的一些主要理论,但此列表并不详尽。还提出了凯恩斯主义经济理论和可替代性理论之类的理论。

好处

- 经济整体健康的指标–向上倾斜的曲线表明经济状况良好,而倒转,平坦和驼峰的曲线表明经济增长放缓。

- 投资者知道未来利率将如何变化,因此能够做出明智的决定。

- 它也可以作为通货膨胀的指标。

- 金融组织严重依赖利率期限结构,因为它有助于确定贷款和储蓄率。

- 收益曲线给出了关于债务证券可能被高估还是低估的想法。

缺点

- 收益率曲线风险–持有收益率取决于市场利率的有价证券的投资者面临收益率曲线风险以对冲,因此他们需要形成差异化的投资组合。

- 用来对冲收益率曲线风险的期限匹配不是一项简单的任务,并且可能无法提供理想的最终结果。

局限性

利率的期限结构最终仅是预测的估计,可能并不总是准确的,但从未失落过。

结论

利率的期限结构是经济状况最有效的预测指标之一。过去的所有衰退都与收益率曲线倒挂有关,这表明它们在信贷市场中发挥着多么重要的作用。收益率曲线从来都不是恒定的。它们不断变化以反映当前的市场情绪,帮助投资者和金融中介机构掌握一切。