投资组合方差公式(示例)|如何计算投资组合方差?

什么是投资组合方差?

术语“投资组合方差”是指现代投资理论的统计值,该度量值有助于衡量投资组合的平均收益与其均值的离差。简而言之,它决定了投资组合的总风险。可以基于个体方差和相互协方差的加权平均值得出。

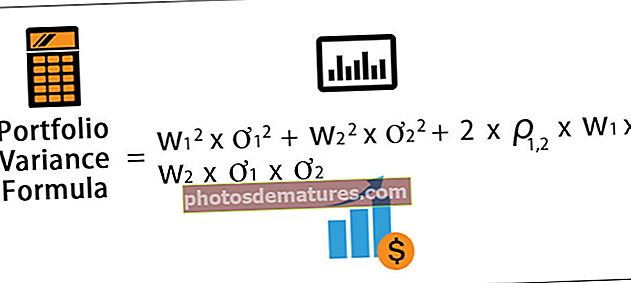

投资组合方差公式

在数学上,由两个资产组成的投资组合方差公式表示为:

投资组合方差公式= w12 * ơ12 + w22 * ơ22 + 2 * ρ1,2 * w1 * w2 * ơ1 * ơ2

在哪里,

- w一世 =资产i的投资组合权重

- ơ一世2 =资产i的个体差异

- ρ, = 资产i和资产j之间的相关性

同样,方差可以进一步扩展到更多否的投资组合。资产,例如3资产投资组合可以表示为:

投资组合方差公式= w12 * ơ12 + w22 * ơ22 + w32 * ơ32 + 2 * ρ1,2 * w1 * w2 * ơ1 * ơ2 + 2 * ρ2,3 * w2 * w3 * ơ2 * ơ3 + 2 * ρ3,1 * w3 * w1 * ơ3 * ơ1

投资组合方差公式的说明

特定投资组合的投资组合方差公式可以通过以下步骤得出:

步骤1: 首先,确定每个资产在整个投资组合中的权重,并通过将资产价值除以投资组合的总价值来计算。第i个资产的权重用w表示一世.

第2步: 接下来,确定每种资产的标准差,并根据每种资产的平均收益和实际收益进行计算。第i个资产的标准偏差用denoted表示一世。标准差的平方是方差,即ơ一世2.

第三步: 接下来,确定资产之间的相关性,它基本上捕获了每个资产相对于另一资产的运动。该相关性由ρ表示。

第4步: 最后,如下所示,基于个体方差和互方差的加权平均值,得出了两种资产的投资组合方差公式。

投资组合方差公式= w1 * ơ12 + w2 * ơ22 + 2 * ρ1,2 * w1 * w2 * ơ1 * ơ2

投资组合方差公式示例(带有Excel模板)

您可以在此处下载此投资组合方差公式Excel模板–投资组合方差公式Excel模板

让我们以包含两只股票的投资组合为例。股票A的价值为$ 60,000,其标准偏差为15%,股票B的价值为$ 90,000,其标准偏差为10%。两只股票之间的相关性为0.85。确定方差。

鉴于,

- 库存A的标准偏差,ơ一种 = 15%

- 股票B的标准偏差,ơ乙 = 10%

相关度ρA,B = 0.85

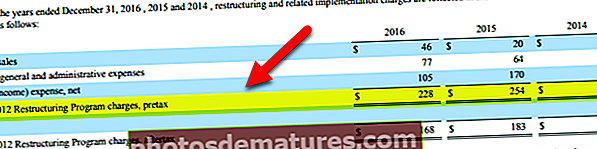

以下是用于计算两只股票的投资组合方差的数据。

股票A,W的权重一种 = $60,000 / ($60,000 + $90,000) * 100%

股票A的权重= 40%或 0.40

股票B的权重w乙 = $90,000 / ($60,000 + $90,000) * 100%

股票B的权重= 60%或 0.60

因此,投资组合方差计算将如下所示:

方差= w一种2 *ơ一种2 + w乙2 *ơ乙2 + 2 *ρA,B * w一种 * w乙 *ơ一种 *ơ乙

= 0.4^2* (0.15)2 + 0.6 ^2* (0.10)2 + 2 * 0.85 * 0.4 * 0.6 * 0.15 * 0.10

因此,方差为 1.33%.

相关性和用途

投资组合var的最显着特征之一是,其价值是根据每个资产的协方差调整后的每个资产的方差的加权平均值得出的。这表明总方差小于投资组合中每只股票的单个方差的简单加权平均值。应当指出,证券之间具有较低相关性的证券投资组合最终具有较低的证券投资组合方差。

对投资组合方差公式的理解也很重要,因为它在现代投资组合理论中得到了应用,该理论建立在普通投资者打算最大化其回报而最小化风险(例如方差)的基础上。投资者通常追求所谓的有效边界,这是投资者可以实现其目标收益的最低风险或波动程度。根据现代投资组合理论,投资者通常会投资于不相关的资产以降低风险。

在某些情况下,可能具有个别风险的资产最终会降低投资组合的方差,因为这种投资在其他投资下降时可能会上升。因此,这种减少的相关性可以帮助减少假设投资组合的方差。通常,使用标准偏差来衡量投资组合的风险水平,该标准偏差被计算为方差的平方根。当数据点远离均值时,预计方差仍将很高,这最终也将导致投资组合的整体风险水平更高。