折旧税盾(公式,示例)|如何计算?

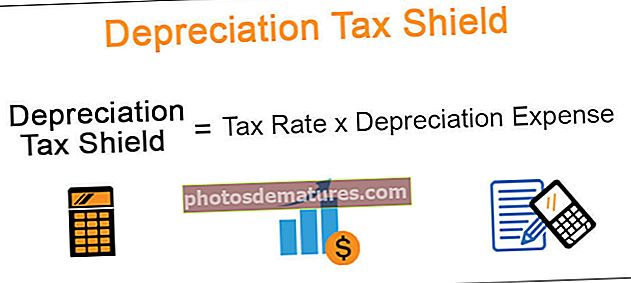

什么是折旧税盾?

折旧税盾是从应税收入中扣除折旧费用后节省的税款,可以通过将税率乘以折旧费用来计算。使用加速折旧方法(最初几年中的折旧较高)的公司由于税收抵免的价值较高,因此能够节省更多税款。但是,在直线折旧方法中,折旧额度较低。

折旧税盾公式

折旧税盾=税率x折旧费用

如果XYZ公司的折旧费用为$ 50,000,税率为30%,那么计算的折旧税将如下所示–

折旧税盾= 30%x $ 50,000 = $ 15,000

例子

让我们看一个详细的示例,当公司准备其税收收入时:1)计提折旧费用,以及2)不计提折旧费用。

情况1 –应税收入(含折旧费用)

该示例中考虑的税率为40%。

所要缴纳的税额计算为–

- 收入应缴税款=(收入-营业费用-折旧-利息费用)x税率

- 或EBT x税率

我们注意到,当考虑折旧费用时,EBT为负,因此公司在4年内支付的税为零。

情况2 –应税收入(不考虑折旧费用)

如果我们不考虑折旧,那么公司要支付的总税额为1381美元。

折旧税盾为何重要?

- 它有助于减少税收负担。为了促进投资,政府为各种社会经济发展提供了更高的折旧率。

- 允许较高的折旧率会吸引投资者将其资金投资到特定部门。结果,投资者获得了税收优惠。折旧率从40%到100%不等。

- 为了促进可再生能源的生产并应对气候变化,政府允许投资者通过降低加速税前折旧收益的方式来降低其税收支出,这笔钱用于投资风能和太阳能项目。

加速折旧如何节省税款?

假设–适用于1MW太阳能发电厂

- 项目成本(资金成本)为1000美元。

- 折旧额为90%(假设废品价值为10%)

- 账面折旧(固定资产)为5.28%

- 折旧税率达到80%(享受福利待遇)

- 有效税率(根据政府)为33.99%

太阳能发电厂的寿命被认为是25年,但是在此示例中,我们仅考虑了4年的时间。

根据公司法,预定的折旧税盾采用直线法。下表显示了与直线法比较时加速折旧的净收益。

我们从上面注意到,税收折算对利润有直接影响,因为如果折旧费用增加,净收入将下降,从而减轻了税收负担。