应收帐款周转率(定义)|计算实例

应收账款周转率,也称为债务人周转率,用于计算企业每年收取平均应收账款的次数,并用于评估公司为客户提供信贷便利和及时收款的效率。 。

什么是应收帐款周转率?

效率比率表示公司在给定时期内能够收取平均应收账款的时间。提供信贷额度是一回事,而从债务人那里收取这笔“无息贷款”则是另一回事。

它估计了公司从债务人那里收取信贷的有效性。

如何计算应收帐款周转率?

应收账款周转率是通过将信贷销售净额除以平均应收账款得出的。要注意的是,考虑的是净信贷销售额而不是净销售额,原因是净销售额也包括现金销售额,但是现金销售额不属于信贷销售额。

- 应收帐款周转率公式=(净销售收入)/(应收帐款平均数)

- 净信贷销售额=信贷总销售额–退货(或退款)

应收帐款周转示例

假设一家公司在2010年的信贷销售总额为1000,000美元,而回报为200,000美元。在2010年1月1日,应收帐款为$ 300,000,在2010年12月31日为应收帐款$ 500,000

根据以上信息:

- 平均应收帐款=(3,00,000 + 5,00,000)/ 2 = Rs。 4,00,000

- 信贷销售净额= 10,00,000 – 2,00,000 = 8,00,000

- 应收账款= 8,00,000 / 4,00,000 = 2

从上面的示例中,周转率是2,这意味着公司能够在给定的一年中两次收款或在182天(365/2)中一次收款。

换句话说,进行信用出售时,公司将需要182天的时间从出售中收取现金。

解释

- 通常,较高的周转率是首选,因为它表明公司收集应收账款的效率。

- 较高的比率表示公司更频繁地收取现金和/或债务人的素质较高。反过来,这意味着公司拥有更好的现金状况,表明它可以更快地还清账单和其他债务。很多时候,应收帐款周转记录为贷款抵押,因此良好的周转率至关重要。

- 同时,高周转率也可能意味着公司主要以现金进行交易或具有严格的信贷政策。

- 较低的比率可能意味着公司收债人效率较低,信贷政策宽松或债务人素质较差。

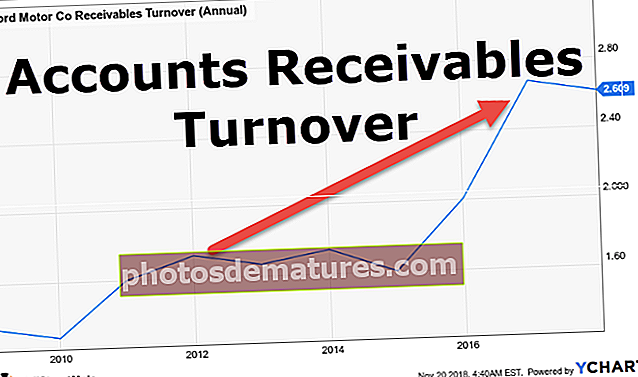

- 仅看数字(周转率)并不能得出完整的图像。最好检查过去几年的流失率趋势,以评估公司的真实收集效率。许多审慎的分析师会分析公司的比率是否会影响其收益。比较同一行业中两家公司的周转率也很有用。

高露洁的应收账款周转率

- 现在我们已经了解了如何计算资产周转率,让我们看看高露洁的周转率如何。

- 在此,我们假设高露洁的损益表上的所有销售都是信贷销售。

- 下图显示了2014年和2015年的平均应收账款周转率的计算

- 在过去5-6年中,高露洁的应收帐款周转率一直很高,约为10倍。

- 更高的营业额意味着更高的将应收账款转换为现金的频率。

与宝洁和联合利华相比,高露洁应收账款周转率如何?

- 我们注意到宝洁应收账款周转率约为13.56倍,高于高露洁(约10倍)

- 联合利华的应收账款营业额接近高露洁的营业额。

使用此比率时的注意事项

作为投资者,应注意公司如何计算周转率。许多公司考虑的是总信用销售额而不是净信用销售额。如果不注意,可能会产生误导。

同样,如上所述,平均应收账款周转率仅考虑了头几个月和最后几个月。如果应收账款周转率在一年中变化很大,则可能无法给出正确的描述。为了克服这一缺点,您可以将全年的平均时间,即12个月而不是2个月平均为2个月。