资本预算技巧(前五名示例清单)

什么是资本预算技术?

资本预算技术是公司通过考虑要进行的投资和将要发生的支出并通过考虑以下因素(例如资金可用性,项目的经济价值,税收)来分析投资/项目决策的过程。 ,资本回报率和会计方法。

排名前5位的资本预算技术清单(带有示例)

- 盈利能力指数

- 投资回收期

- 净现值

- 内部收益率

- 修正收益率

让我们与示例一起详细讨论这一点–

#1 –获利能力指数

获利能力指数是最重要的技术之一,它表示项目投资与项目收益之间的关系。

获利能力指数的公式为:-

获利能力指数=未来现金流量现值/初始投资现值其中PV是现值。

它主要用于对项目进行排名。根据项目等级,选择合适的项目进行投资。

#2 –投资回收期

这种资本预算方法有助于找到有利可图的项目。投资回收期的计算方法是用初始投资除以年度现金流量。但是主要缺点是它忽略了金钱的时间价值。用金钱的时间价值来表示,今天的金钱要多于将来的相同价值。因此,如果我们明天偿还给投资者,则其中包括机会成本。如前所述,投资回收期无视金钱的时间价值。

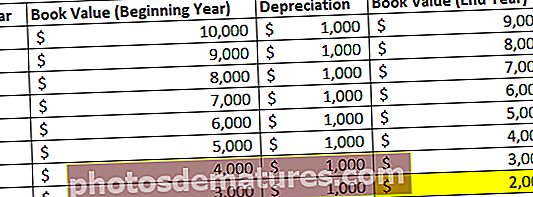

它是根据收回已完成投资额需要多少年计算的。较短的投资回收期比较长的投资回收期更具吸引力。让我们计算以下投资的回收期:-

例子

例如,一个项目的初始投资为₹1000,在接下来的5年中产生的现金流量为₹300。

因此,投资回收期的计算如下:

- 投资回收期=否。的年数(累计现金流量/现金流量)

- 投资回收期= 5-(500/300)

- = 3.33年

因此,将需要3.33年才能收回投资。

#3 –净现值

净现值是在一定时期内流入现金流量的现值与流出现金流量的差额。它用于分析项目的获利能力。

净现值的计算公式如下:

NPV = [现金流量/(1 + i)n] –初始投资在此,i是折现率,n是年数。

例子

让我们看一个例子来讨论它。

让我们假设贴现率为10%

- NPV = -1000 + 200 /(1 + 0.1)^ 1 + 300 /(1 + 0.1)^ 2 + 400 /(1 + 0.1)^ 3 + 600 /(1 + 0.1)^ 4 + 700 /(1+ 0.1)^ 5

- = 574.731

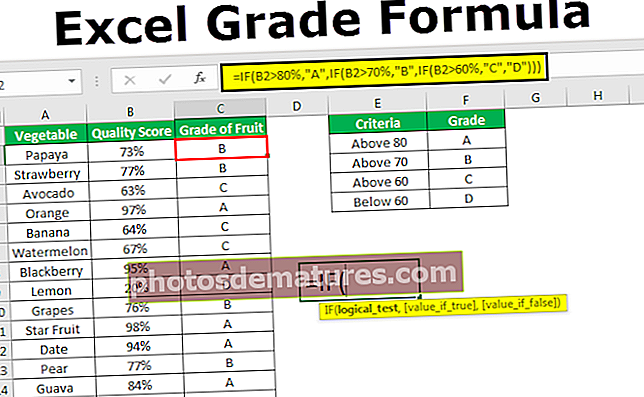

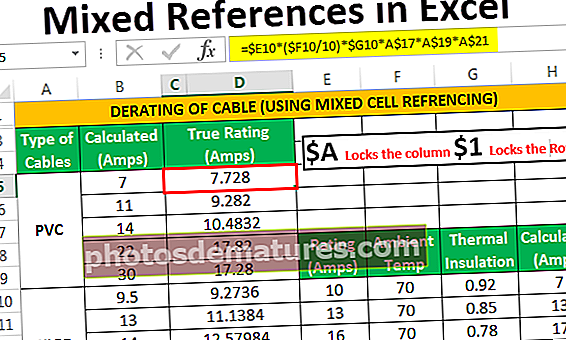

我们还可以通过基本的Excel公式进行计算。

可以使用内置的Excel公式“ NPV”。从第一年到最后一年的折现率和一系列现金流量作为参数。我们不应该在公式中包括零年现金流量。以后我们应该减去它。

- = NPV(折现率,第一年的现金流量:第五年的现金流量)+(-初始投资)

- =净现值(10%,200:700)– 1000

- = 574.731

由于NPV是正值,因此建议继续进行该项目。但是,不仅NPV,而且IRR也用于确定项目的盈利能力。

#4 –内部收益率

内部收益率也是确定公司是否应该接受投资的最重要的技术之一。它与NPV一起用于确定项目的盈利能力。

IRR是所有现金流量的所有NPV等于零时的折现率。

NPV = [现金流量/(1 + i)n] –初始投资= 0在这里我们需要找到“ i” 折扣率.

例子

现在,我们将讨论一个示例,以更好地理解内部收益率。

在计算时,我们需要找出NPV为零的比率。这通常是通过错误和试用方法来完成的,否则我们可以使用excel来做到这一点。

让我们假设折现率为10%。

10%折扣的NPV为574.730卢比。

因此,我们需要增加折扣百分比以使NPV为0。

所以如果我们增加 贴现率达到26.22%, NPV为0.5,几乎为零。

可以使用内置的Excel公式“ IRR”。一系列现金流量被当作参数。

- = IRR(0至5年的现金流量)

- = 26 %

因此,通过两种方式,我们都可以 26 % 作为内部收益率。

#5 –修改后的内部收益率

内部收益率的主要缺点是它假定该金额将按内部收益率本身进行再投资,但实际情况并非如此。 MIRR解决了这个问题,并以更准确的方式反映了盈利能力。

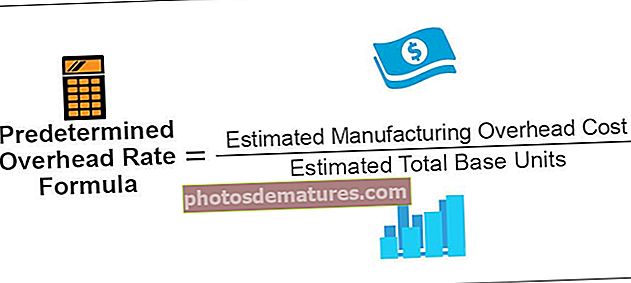

公式如下:

MIRR =(FV(正现金流量*资本成本)/ PV(初始支出*融资成本))1 / n -1在哪里,

- N =周期数

- FVCF =以资本成本计的正现金流量的未来价值

- PVCF =负现金流量在公司融资成本中的现值。

例子

我们可以为以下示例计算MIRR:

让我们假设资本成本为12%。在MIRR中,我们需要考虑我们假设为14%的再投资率。在Excel中,我们可以按以下公式计算

- MIRR =(第0年至第4年的现金流量,资本成本,再投资率)

- MIRR =(-1000:600,12%,14%)

- MIRR = 22%

Excel中的MIRR比内部收益率更好。

结论

因此,资本预算方法可帮助我们确定需要在公司中进行的投资的获利能力。有不同的技术来决定投资回报。