FCFE-计算股票的自由现金流(公式,示例)

什么是FCFE(自由现金流至股本)?

权益自由现金流 是可供投资者使用的现金总额;那是公司的股本股东,这是公司在所有投资,债务,利息付清后拥有的金额。

讲解

FCFE或权益自由现金流 是现金流折现估值方法之一(与FCFF一起使用),用于计算股票的公允价格。它衡量公司可以向股东返还多少“现金”,并且是在考虑税收,资本支出和债务现金流量之后计算的。

此外,股权自由现金流模型与 DDM(直接计算公司的股权价值)。不幸的是,FCFE模型具有各种局限性,例如股息折扣模型。例如,它仅在公司的杠杆率不波动且无法应用于债务杠杆率发生变化的公司时才有用。

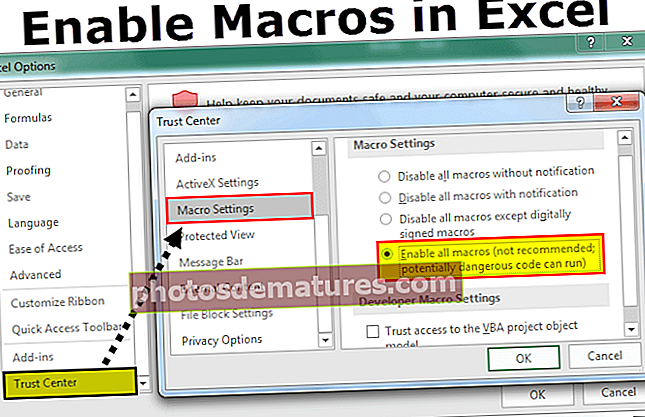

最重要–下载FCFE Excel模板

了解如何在Excel中与阿里巴巴FCFE评估一起计算FCFE

FCFE公式

从净收入开始的自由现金流量转为权益公式。

FCFE公式=净收入+折旧与摊销+ WC的变化+资本支出+净借款

| FCFE公式 | 补充评论 |

| 净收入 |

|

| (+)折旧及摊销 |

|

| (+/-)营运资金变动 |

|

| (-)资本支出 |

|

| (+/-)净借款 |

|

从EBIT开始的自由现金流转为股票公式

FCFE公式= EBIT –利息–税项+折旧和摊销+ WC的变化+资本支出+净借款

从FCFF开始到股票公式的自由现金流

FCFE公式= FCFF – [利息x(1-税)] +净借款

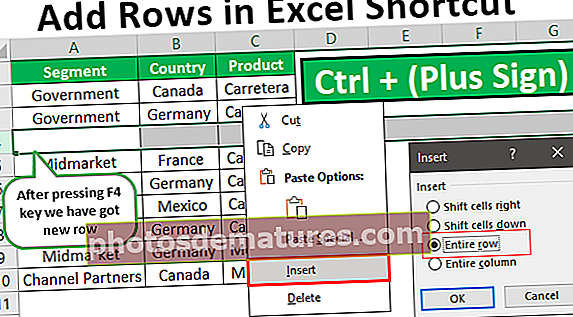

FCFE示例– Excel

现在我们知道FCFE公式是什么,让我们看一个示例来计算自由现金流量到权益。

在下面的示例中,为您提供了两年(2015年和2016年)的资产负债表和损益表。您可以从此处下载FCFE Excel示例。

计算2016年的自由现金流量至权益

解决方案 -

让我们使用净收入FCFE公式解决此问题

FCFE公式=净收入+折旧与摊销+ WC的变化+资本支出+净借款

1)找出净收入

示例中提供的净收入= $ 168

2)查找折旧和摊销

损益表中提供了折旧和摊销。我们需要加上2016年折旧数字= $ 150

3)营运资金变动

以下是流动资金的计算。

- 从流动资产中,我们提取应收账款和库存。

- 在流动负债中,我们包括应付帐款。

- 请注意,我们在此处的计算中不考虑现金和短期债务。

4)资本支出

- 资本支出=物业设备总值(PPE)= $ 1200 – $ 900 = $300.

- 请注意,这是一笔现金影响,将流出300

5)借款净额

借款将包括短期和长期债务

- 短期债务= $ 60 – $ 30 = $ 30

- 长期债务= $ 342 – $ 300 = $ 42

- 净借贷总额= $ 30 + $ 42 = $ 72

如下所示,2016年权益自由现金流如下:

正如我们从上面注意到的那样,计算自由现金流到权益的过程非常简单!

为什么不使用其他两个FCFE公式来计算权益自由现金流– 1)从EBIT开始2)从FCFF开始?

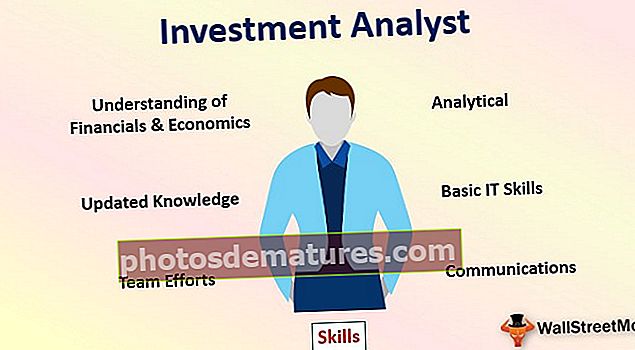

使用自由现金流量转为权益来确定股票价格

在我先前在excel中进行的财务建模分析之一中,我对阿里巴巴IPO估值进行了估值。尽管该模型现在过时了,但至少从学习FCFE以及使用FCFE方法可以找到股票价格的角度来看,它仍然有用。

您可以下载阿里巴巴FCFE,以遵循下面的自由现金流量到权益示例。

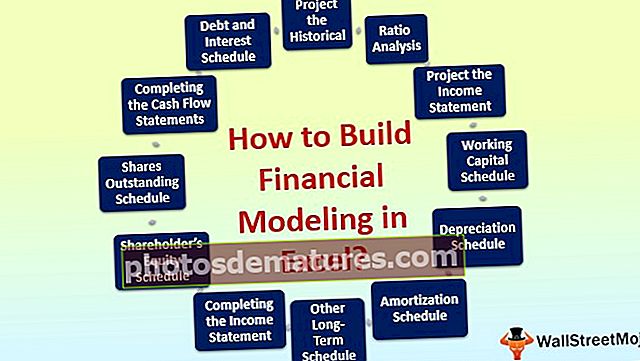

步骤1 –请为阿里巴巴准备一个完整的集成财务模型。

要学习财务建模,您可以参考此财务建模课程。

第2步–查找阿里巴巴的预计FCFE

- 准备好财务模型后,您可以准备以下模板以进行FCFE计算。

- 在我们的案例中,我们使用净收入FCFE公式。

- 使用财务建模预测完所有订单项后,链接起来非常简单(请参见下文)

步骤3 –查找明确的自由现金流量净值的现值。

- 为了找到2015年至2022年间阿里巴巴的价值,您需要找到预计的FCFE的现值。

- 为了找到现值,我们假设阿里巴巴的股本成本为12%。请注意,我已将其作为一个随机数字,以证明“自由现金流为权益”方法。要了解有关权益成本的更多信息,请参阅权益成本CAPM。

- 在这里,您可以使用NPV公式轻松计算NPV。

步骤4 –查找最终价值

- 最终值将在2022年之后捕获永久性值。

- 使用自由现金流量转换为权益的终值的公式是FCFF(2022)x(1+增长)/(桶)

- 增长率是自由现金流对权益的永久性增长。在我们的模型中,我们假设该增长率为3%。

- 一旦计算出终端价值,便可以找到终端价值的现值。

步骤5 –找到现值

- 将显式期间的净现值与最终值相加,以找到权益值。

- 请注意,当我们执行FCFF分析时,这两项的相加为我们提供了企业价值。

- 在上述权益价值上,我们添加现金和其他投资以找到调整后的权益价值。

- 将调整后的权益价值除以流通在外股份总数,得出股价

- 另外,请注意,我使用FCFF方法(1910亿美元)和FCFE方法(1345亿美元)的估值结果有所不同,这主要是由于股票成本(ke)和FCFE增长率的随机假设所致。

步骤6 –对股票价格进行敏感性分析。

您还可以根据FCFE输入的股票价格(股票成本和增长率)进行优于股票价格的敏感性分析。

在哪里可以使用FCFE?

Damodaran建议在下列情况下可以使用自由现金流转为权益–

1)稳定杠杆–如下图所示,星巴克和凯洛格公司的债务对权益比率是不稳定的,因此,我们无法在这些公司中应用FCFE估值模型。但是,可口可乐和宝洁的债务权益比率相对稳定。在这种情况下,我们可以应用FCFE模型对公司进行估值。

来源:ycharts

2)股利不可用或股利与自由现金流到权益有很大不同– 在大多数高增长公司(如Facebook,Twitter等)中,它们不会派发股息,因此无法使用“股息折扣模型”。您可以将FCFE估值模型应用于此类公司。

什么是负FCFE?

像净收入一样,自由现金流量也可以为负值。由于以下任何因素或多种因素的共同作用,负FCFE可能发生–

- 该公司报告巨额亏损(净收入大部分为负)

- 该公司生产大量资本支出,导致FCFE负面

- 营运资金变动导致资金外流

- 偿还债务,导致大量现金流出

以下是我们发现负FCFE的示例。我之前曾对Box IPO进行过评估,您可以在此处下载其Box财务模型。

我们注意到,在Box Inc.中,负FCFE的主要原因是净损失。

从自由现金流到权益,股息有何不同

您可以将FCFE视为 “潜在股息” 而不是“实际股息”。

股利

- 每年的部分收入可能会支付给股东的股息(股利支付),而剩余的部分则由公司保留,以用于将来的增长。

- 股息取决于股息派发比率,成熟/稳定的公司的确会遵循稳定的股息政策。

权益自由现金流

- 基本上,这是在履行所有义务(例如资本支出,债务,营运资金等)之后可用的自由现金。

- FCFE从净收入开始(扣除股息之前),然后加上所有非现金项目,例如折旧和摊销。此后,减去公司增长所需的资本支出。此外,还考虑了营运资金的变化,以便在经营年度内成功开展业务。最后,增加净借款(可以是负数也可以是正数)。

- 因此,权益自由现金流为“潜在股息”(在所有利益相关者都得到照顾后剩下的)