损失率(公式,计算)|什么是损失率保险?

什么是损失率?

损失率通常用在保险业中,用百分比表示,表示索赔期间发生的损失加上调整费用相对于该期间赚取的保费的比率。

- 收取的保费: 保费是被保险人定期或立即支付给保险公司以购买风险保险的金额。

- 声明: 索赔是保险公司在风险事件发生时支付给被保险人的损失赔偿。

- 调整费用: 调整费用是保险公司调查和解决保险索赔所产生的费用。

保险损失率的类型

以下是两种类型–

#1 –医疗损失率

它通常用于健康保险,并表示为已支付的医疗保健索赔与已收保费的比率。美国的健康保险公司被授权将收到的保费的80%用于改善医疗质量的索赔和活动。如果不符合条件,保险公司必须将多余的资金返还给消费者。

#2 –商业保险损失率

这是针对被保险人的,其中要求被保险人维持适当的损失率,否则保险公司会冒未续签保险或增加险种的风险。例如,一家家具店支付$ 3,000的保费以确保库存,而一场冰雹造成$ 4000的损失,一年的比率变为$ 4000 / $ 3000或133%。在这种情况下,保险人将查看被保险人的长期索赔历史,并要求增加保费或不更新保单。

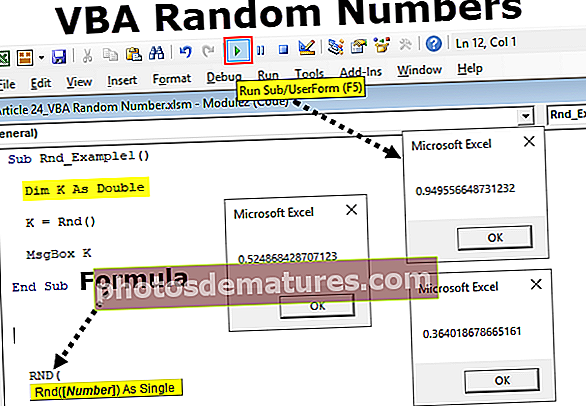

损失率保险公式

损失率的计算方法是:索赔发生的损失加上调整费用除以该期间赚取的保费。

损失率公式=索赔发生的损失+调整费用/本期赚取的保费。

损失率示例

让我们讨论一些例子。

范例#1

一家保险公司收取保费120,000美元,并支付60,000美元的理赔和理算费用。保险公司的损失率将为$ 60,000 / $ 120,000 = 50%。

范例#2

如果被保险财产遭受洪水,飓风或冰雹之类的破坏性事件,财产和意外伤害保险公司有时会造成较高的损失率。在这种情况下,这些比率超过了100%,并且公司支付的费用远远高于其在此期间收取的保费。根据一份报告,在2018年,大多数财产和意外伤害保险公司报告的比率超过100%,其中之一公布的比率超过250%。

农民保险的损失率为155%,而Allstate公司的损失率为257%。

损失率对保险公司的影响

保险公司在特定时期内支付(索赔)的钱少于所收取的(保险费),他们就能赚钱并保持偿付能力。当一家保险公司定期支付更高比例的损失保费时,可能会陷入财务困境,损失资本并拖欠未来的索赔。因此,始终建议保险公司保持适当的损失率以继续经营业务。

该比率在保险部门之间有所不同,某些部门的比率可能高于其他部门。例如,财产和意外伤害保险的损失率往往低于健康保险。

福利费用比率

福利费用比率是通过将保险公司承保保单所发生的费用除以特定时期内收到的总保费得出的。像损失率一样,如果保险公司不想冒险其获利能力和偿付能力,也必须控制该比率。

综合比率

合并比率是损失比率和福利支出比率的总和。它确定了一段时间内的总支出,而不是来自保险费的总流入。保险公司也应谨慎地保持这一比例,以长期维持业务。

好处

损失率的一些优点如下:

- 它有助于确定保险公司的盈利能力。

- 比较不同保险公司之间的损失率,可以使我们对这些公司的业务以及这些公司的业务模式的差异提供有用的见解。

- 该比率有助于确定未来保单的溢价,因为公司会定期对已发布的保单进行反馈并调整价格以保持竞争力和获利能力。

重要事项

- 不同的保险公司根据承保范围的不同会有不同的损失率。

- 由于在保险公司控制之下或之外的原因,该比率可能会不时波动。

- 保险公司即使损失了利润也要支付损失调整费用,以确保他们不为欺诈性索赔支付费用。

- 欺诈性索赔有时会提高保险公司的这一比率,即使保险公司使用各种支票正确地羞辱了欺诈性索赔。

- 在某些商业责任保险单的情况下,保险公司还可以报销损失调整费用。

- 损耗率始终与组合率一起使用,以测量相对于流入量的总流出量。

结论

- 这是在保险业中追踪的重要指标。它给出了保险公司从其核心业务中获利的第一手资料。这就像计算其他业务的毛利率(收入与原材料和燃料等直接成本之间的差额)一样。毛利率告诉您制造或服务业务从其核心业务中获得的收益,而没有考虑其他运营和管理费用。

- 但是,损失率不能孤立地看待。需要查看组合比例以找出整个图像。这些公司还从流通股中获得回报,这是他们从前几年保留的累计保费。

- 浮动费用可以帮助这些公司在费用高于收取的保费时支付索赔和费用。浮动收益可帮助公司维持盈利能力,并在支付高额索赔和费用时提供缓冲。