卡尔玛比率(定义,公式)|在Excel中计算卡尔玛比率

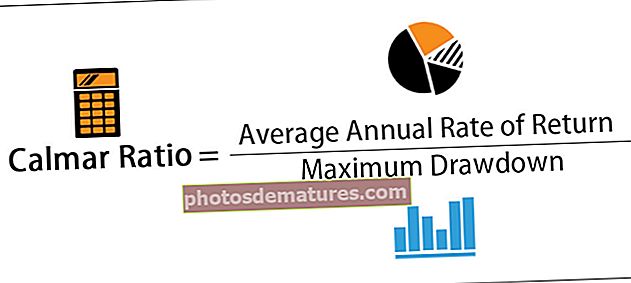

什么是卡尔玛比率?

卡尔玛比率是指与对冲基金和投资有关的平均年利率与风险收益率之比,因为它显示了收益与风险之间的关系,并由平均年收益率除以前三年的最大亏损得出,用于计算评估不同对冲基金的表现,并做出与投资有关的决策。它是由Terry W. Young先生于1991年在美国发明的,是Terry Young公司简称为“加利福尼亚管理帐户报告”的简称。

公式

卡尔玛比率更多地用于选择共同基金或对冲基金,以评估两者的表现并做出投资决定。

卡尔马比率=年平均回报率/最大亏损

*这里的分子和分母都是过去3年的计算值。

例子

您可以在此处下载此卡尔玛比率Excel模板–卡尔玛比率Excel模板范例#1

假设对冲基金在过去3年中的年收益率为25%。该基金的活动开始时是10,000美元,后来上升到25,000美元,然后由于危机情况跌至8,000美元。

解决方案:

这里需要通过以下方式为基金计算最大提取:

最大跌幅=($ 25,000- $ 8,000)/ $ 25,000 = 68%。

根据以上信息,我们可以计算出卡尔玛比率,如下所示:

= 25%/68%

mor积比= 0.3676。

范例#2

假设有两个基金,即基金A和基金B。以下是每个基金的详细信息。哪种基金对投资者进行投资更有利。

解决方案 :

基金A的卡尔玛比率可以使用以下公式计算得出:

= 25%/68%

基金A的卡尔玛比率= 0.37

基金B的卡尔玛比率可以使用以下公式计算得出:

=20% / 40%

基金B的卡尔玛比率= 0.5

在上面的示例中,投资者会倾向于选择基金A,因为与基金B相比,该基金的年化收益率更高。但是,如果我们将这两个基金的比率进行比较,则基金b的卡尔玛比率会更高。相比于基金A。因此,基金A比基金B的风险更大,因为它更容易受到资产净值波动的影响。

好处

这是分析师和基金经理用来确定基金绩效并将其与获得高回报的同行进行比较的最重要比率之一。下面提到的是一些主要优点:

- 它清楚地显示了基金中的风险和收益关系,供投资者谨慎地投资他们的资金

- 它突出显示了定期的价格波动或变化水平,从而清晰地了解了基金的价格稳定性

- 比率越高,基金的表现越好,而卡尔玛比率越低,基金的表现越差,更容易出现偏差或波动。

- 它使基金经理了解基金的表现,并发出有关卡尔玛比率低且需要进一步密切监控的基金的信号。

- 它为投资者提供了选择投资策略的指南,因为它还考虑了过去3年中发生的亏损。

缺点

- 它考虑最大跌幅而不是投资组合的标准差,这是决策中更相关的组成部分。

- 它类似于夏普比率。

- 为了计算卡尔玛比率,只需要3年的时间。

- 大多数股票是周期性股票,仅在特定时期内表现良好,因此将它们与过去三年的表现进行比较并不是正确的标准。

- 它是一种数学工具,没有考虑部门的行为。

- 它没有考虑股票或基金的标准差。

- 它没有考虑股票或基金的未来预测。

- 它没有考虑将对股票或基金产生巨大影响的新因素或未来的政府政策。

有关卡尔玛比率变化的注意事项

- 卡尔玛比率的显着变化将表明该基金的持续表现,并突出表明赞成或反对该基金的决策所产生的影响。

- 卡尔玛比率的突然上升对于该基金是一个积极的信号,因为该基金不太容易出现风险和价格/资产净值的偏差,并且已经开始表现更好。

- 另外,这意味着卡尔马比率突然下降。它表明,基金的业绩受到年度回报率或过去3年最大提取的影响。

- 就投资者而言,最好远离卡尔玛比率突然下降的基金,尽管它可能会带来更高的回报,并投资于卡尔玛比率突然上升的基金因为该基金的绩效从长期来看将开始改善。

结论

卡尔默比率是最重要的工具之一,它可以为投资者确定正确的投资基金,并采取行动或进一步监视从基金经理的角度来看比率较低的基金。但是,在决定基金绩效时,还需要考虑其他宏观因素,例如政府政策,新闻内容,联邦银行政策和SEC法规,而不是仅考虑卡尔马比率进行分析并忽略所有其他因素。

最后但并非最不重要的一点是,它是查看基金或股票及其财务状况的一个很好的统计工具。