屈服曲线斜率,理论,图表,分析(完整指南)| WSM

收益曲线

收益曲线是受多种因素影响而对经济产生影响的最基本指标之一,也是经济的重要驱动力。可能是因为我个人对纽带有一定的了解,但是很少有人会同意第二部分。但是,毫无疑问,收益率曲线表明了一个经济体的多种情况,有时甚至表明了全球经济的状况。

- 利率期限结构

债券收益率和利率风险

在开始研究之前,我想您必须知道什么是债券。如果您不这样做,则债券是一种纸质/单据,表示债券发行人所借的一笔贷款。由于已取得贷款,发行人将支付债券本金的利率,即票面利率,债券持有人(贷方)在债券存续期内的收益率称为到期收益率(YTM)。或债券的收益率。您可以在Google上更多地了解债券的基础知识,如面值债券,折扣债券等,然后返回本文。

要注意的第二点是,在大多数情况下,债券价格及其收益率方向相反。假设所有其他条件都相同,这是管理债券市场的基本原则。想象一下,您持有一张债券,该债券支付了10%的息票,并在该年期(票面债券)上收益或回报了10%。如果市场利率上升,由于参与者要求更高的回报,债券的收益率也将上升。类似发行人发行的债券将开始产生12%的收益率。因此,您持有的债券的收益要小于同等的新发行债券,后者会使您所持有的债券的需求减少,从而产生10%的收益,有些甚至可能出售这些债券,并将资金投入收益率为12%的债券。这样可以降低由于收益率增加而产生的所持有债券的价格。价格下跌将债券的收益率推高至12%,从而使其与市场保持一致。使用类似的逻辑,尝试了解如果收益率下降,债券的价格为什么会上涨。由于利率变化(取决于您是否买入或卖出了空头债券的初始头寸)而导致的这种价格下跌和价格上涨被称为“价格风险或利率风险”。

收益曲线

收益率曲线是特定发行人的债券收益率在垂直轴(Y轴)上相对于各种期限/到期日在水平轴(X轴)上的图。但是总的来说,当您听到市场“专家”谈论收益率曲线时,便会参考政府债券的收益率曲线。具体提及有关公司债券收益率曲线。政府发行债券主要是为了弥补其预算赤字。以下是上述日期意大利和西班牙政府债券的收益率曲线(亦称主权收益率曲线)的曲线图。在互联网上搜索收益曲线也不是那么困难。

资料来源:Bloomberg.com

政府发行各种期限的债券。有些可能是短期的,有些可能是长期的。期限最短的债券通常被称为T-Bills(“ T”代表美国国库券),其到期日不到一年。国库券通常是期限为1年至10年的债券(2年,5年,10年是一些常见的国库券发行)。国债通常是期限最长的国债,但要取决于一个国家的国债分类方式。通常,期限超过10年的债券被视为国债(15年,20年,30年,50年是一些常见的国债发行)。有时10年期债券也被视为国债。

那么结论是什么? 这些术语在市场上使用得很松散,对我们如何称呼它们并没有太多的重视。它是主观的,除非我们完全搞砸了,否则实际上并没有多大关系–即使错误地也不能将T-Bill称为T-Bond。那将是一场灾难!但是人们可以说5年期或任意一年的债券收益率为x%。

为了正确理解具体情况,人们通常会说:“ 10年期UST(美国财政部)/ 10年期基准收益率1.50%,或者10年期BTP(意大利债券)收益率1.14%,或者5年期英国国债收益率例如为0.20%”。

资料来源:money.net

有了对收益率曲线是什么的基本了解,我们也可以用不同的术语来表示收益率曲线-最高期限债券和最低期限债券之间的收益率差异。正确的?这是它的主观部分–最高期限债券取决于流动性,市场参与者之间的共同性,可观的期限和其他因素。例如

之前,人们将美国收益率曲线称为30年期和2年期收益率之间的差。现在,将其称为10年期和2年期收益率之差。这就是它的演变过程。显然,在这种情况下,该图看起来会有所不同,因为它是2年期和10年期收益率之间的价差。

屈服曲线斜率

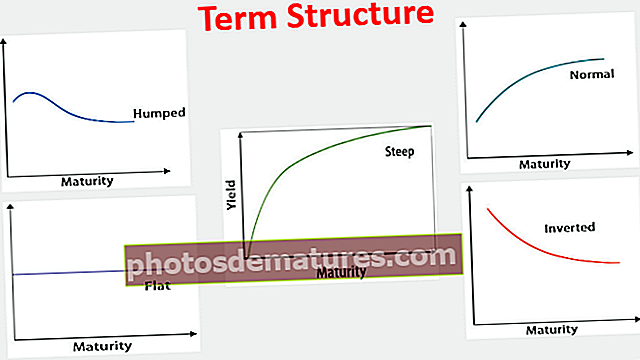

较早的图形以及您看到的几乎所有其他收益率曲线的图形都看起来是“向上倾斜”。

上坡屈服曲线

原因很简单–期限越长,风险就越大。如果您使用2年期银行贷款,则必须支付比5年期贷款低的利率,而5年期贷款的利率要低于10年期贷款的利率。由于债券本质上是贷款(期限溢价),因此同样适用于债券。这也是经济稳健性的指标。向上的收益率曲线斜率表明经济可能正常运行。曲线越陡峭,给人的印象就是经济是正常的,并且不会很快出现经济衰退。为什么曲线表明经济状况?政府与国家的中央银行一起管理国家和经济,中央银行也是政府的一部分。

资料来源:treasury.gov

他们借入的利率通常是无风险的,并且由于借款人固有的不偿还风险(例如,政府借款的利差),因此向机构中的其他参与者(如机构和个人)收取的利率要高于这些利率。费率已添加。

平坦/反向屈服曲线

如果曲线是平坦的或倒转的,则可能表明经济可能已经关闭或处于衰退之中。想象一下,如果长期利率和短期利率几乎相同,或者长期利率低于短期利率。显然,人们倾向于选择长期借贷,因为它们会长期锁定较低的利率,这表明长期利率和短期利率之间的一般风险方程是颠倒的。投资者愿意长期借款的时间越长,提高这些利率的机会就越少,短期内降低以较高利率进行借贷的需求就越少。长期降低利率,经济很可能长期缓慢波动,如果不采取必要措施,可能陷入衰退。利率期限结构理论涵盖了这些方面的深度。

资料来源:treasury.gov

收益率曲线的利率期限结构

利率期限结构通常讨论预期假设,流动性偏好理论和市场细分理论,以解释收益率曲线的结构。

期望理论

- 这也称为“纯期望理论”。该理论认为,长期利率是帮助预测未来短期利率的工具。

- 如果今天的1年利率为1%,而2年利率为2%,那么一年后的一年利率(1年1yr远期利率)约为3%[1.02 ^ 2 / 1.01 ^ 1简单平均值近似=>(1%+ x%)/ 2 = 2%并求解x]会很好。

- 因此,如果您投资两年期债券,您将获得与两年期两年期债券(今天是一年期债券,一年后再转为一年期债券)相同的回报。

该理论的局限性在于,未来的短期利率可能与计算得出的利率不同,并且其他因素也会影响长期利率,例如预期的通货膨胀。一般而言,短期利率受中央银行政策利率变化的影响最大,而长期利率受预期通货膨胀的影响最大。其次,它假设投资者不愿投资于不同期限的债券,因为看起来风险是一样的。上升的收益率曲线表明短期利率将继续上升,平坦的曲线表明利率可以保持不变或上升,而下降的斜率曲线则意味着利率将继续下降。

流动性偏好理论

- 该理论从本质上说,投资者偏向于投资短期债券。为什么?如前所述,长期债券比短期债券更具风险,因为这笔钱已经花了很多时间。

- 由于债券的价格和收益率呈相反的趋势,从直觉上讲,由于长期债券的风险较高,因此收益率变化引起的价格变化将比短期债券的价格变化重。

- 因此,购买长期债券,除了发行人的信用风险外,投资者希望获得比短期债券高得多的补偿。

- 投资者可能要等到到期才持有债券,并且如果收益率上升到到期前必须以较便宜的价格出售债券的水平,便会面临价格风险。由于债券可能不具有流动性,因此下次长期持有该债券可能不可行–首先,如果收益率下降至债券持有人的利益,出售该债券可能并不容易!

- 因此,由于流动性风险也显示出的价格风险补偿就是该理论的目的。因此,投资者要求相对于短期债券的收益溢价,因为他提到了激励持有长期债券的风险。

上升的收益率曲线意味着短期利率可能上升,保持平稳或下降。为什么?这取决于流动性。如果流动性紧张,则利率将上升,而如果宽松,则利率将下降或保持稳定。但是长期债券所要求的收益率溢价应该增加,以使曲线很快向上倾斜。平曲线和倒曲线将意味着短期利率下降。

市场细分理论

- 该理论基于债券不同期限(短期,中期和长期)的供求动态。

- 特定期限债券的供求关系是其收益率的驱动力。

- 较高的供应/较低的需求意味着更高的产量,较低的供应/较高的需求意味着更低的产量。

- 还必须注意,债券的需求和供应也基于收益率,即不同的收益率可能意味着债券的需求和供应发生变化。

首选生境理论

- 这是市场细分理论的一个分支,该理论认为,如果风险回报方程式适合他们的目的并帮助其负债匹配,则投资者可以退出其首选的特定到期期限细分。

- 换句话说,如果优先/一般到期期限以外的债券的收益率差异使他们受益,那么投资者将把钱投入那些债券中。

- 在市场细分理论中,曲线可以具有任何形状,因为它最终取决于投资者希望将资金投入到何处。

- 即使许多投资者定期处理10年期债券,如果他们发现5年期债券价格便宜,他们也会积累下来。

转变与曲折

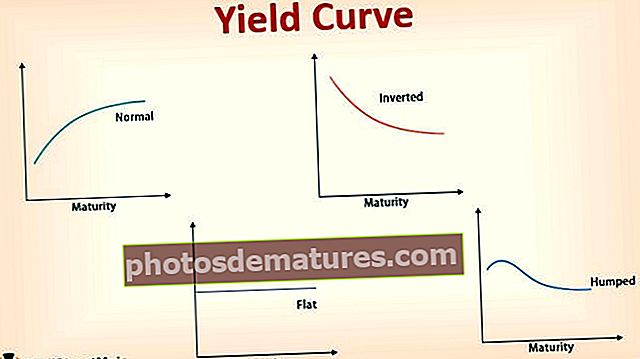

这只是屈服曲线移动和形状的简要介绍。您已经知道形状-向上倾斜(陡峭),向下倾斜(倒立)和平坦。这些是收益率曲线变动的一部分。因此,让我们看一下这些动作:

- 如果所有期限的国债收益率都以相同的幅度移动,则曲线中的偏移称为“平行偏移”。例如。 1y,2y,5y,10y,15y,20y和30y的收益率都移动了±0.5%。

- 如果所有期限的收益率都没有以相同的幅度变动,则曲线上的偏移称为“非平行偏移”。

非平行换档

曲折

陡峭的曲线(长期利率和短期利率之间的价差)或平坦曲线(长期利率和短期利率之间的价差)。

蝴蝶

扭曲和平行移动通常是指笔直移动,而蝶形是指曲率。蝴蝶是驼峰形状的曲线。短期和长期利率低于中等利率。

- 正面蝴蝶: 当蝴蝶减小其弯曲度并变得更平时。驼峰变得更少驼峰。短期,中期和长期利率趋向于相同的利率,其中短期和长期利率上升或下降幅度较小和/或中间利率下降幅度较大或下降幅度较小,导致出现积极的蝴蝶效应。

- 负面蝴蝶: 当蝴蝶增加曲率并变得更加驼峰时。短期利率和长期利率下跌更多或更少,和/或中利率上涨更多或更少,导致负面的蝴蝶效应。

结论

出于明显的原因,我没有为不同的蝶形偏移,陡峭的曲线或平坦的曲线等图片,因为您应该对它进行图片处理,并开始考虑如果您希望它们将来会发生什么,您可以进行哪些交易。 。

如前所述,收益率曲线通常是政府债券收益率曲线。但是,还有公司发行人的收益率曲线,基于信用评级的收益率曲线,LIBOR曲线,OIS曲线,掉期曲线(这是收益率曲线的一种)以及其他几种尚未涉及的曲线。收益率曲线的另一种形式是点曲线,标准曲线,前向曲线等。我希望您对收益率曲线的基本知识有所了解。如果有的话,您应该可以部分理解“专家”在谈论收益曲线。