负营运资金(意思是示例)|什么时候好?

负营运资金含义

负营运资金是指公司的流动负债超过其流动资产的水平,这表明该公司在特定周期内必须比短期资产支付更多的回报。

营运资金=流动资产–流动负债- 在大多数情况下,这不被视为一个好兆头,但是在某些情况下,负营运资金对组织有利。

- 有时,这意味着该公司可以如此迅速地产生现金,以至于它之间有时间偿还其供应商和债权人。因此,基本上,公司是在利用供应商的资金来进行日常运营。

- 尽管这意味着一个好主意,但拥有负营运资金的优势并不是每个人都可以喝茶。只经营现金业务或应收账款时间过短的公司经常会产生负营运资金。

如何检查负营运资金是好是坏?

一种快速但可能不是查看负营运资金是否对公司有利的最佳方法是检查应收账款和应付账款的数据。如果应付账款期长于应收账款天数,则公司将有更多时间偿还其应付款,并且它会相当早地收回现金。

这是一个好兆头。但是,如果应收款期太长而应付款款太低,并且公司的营运资金为负,那么对于组织进行日常活动可能会造成严重的问题。

- 随着公司战略的变化,公司的营运资本结构可能会发生变化。麦当劳在1999年至2000年之间的营运资本为负,但如果您现在看到的话,它的营运资本为正。

- 汽车零售商公司AutoZone的营运资金为1.55亿美元。它主要是为了提高库存周转率而停止的,在此之前,它不再拥有大量库存并尽早出售商品并释放了自身的资金需求。

- 因此,您需要研究公司的财务报表几年,然后才能得出结论,认为该公司的营运资金为负对公司有利还是不利。

- 尽管负面工作可能并不总是很好,但过高的正面工作资本也不是理想的选择。因为如果一家公司的正营运资本过高,则意味着它拥有大量的流动资产而很少的流动负债。因此,该公司没有将其现金和现金等价物用于其最佳用途,而只是坐拥现金。

- 因此,公司将失去机会,因为它可以使用其他地方的现金和现金等价物来获得可观的回报。行业标准的营运资金是理想的选择,它会根据公司所在的行业/行业及其需求而变化。

负营运资金示例

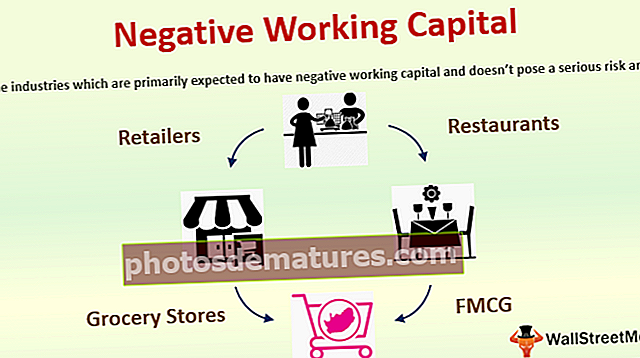

最初预计营运资金为负数且不会带来严重风险的行业是

- 零售商

- 餐馆

- 杂货店

- 快速消费品

任何在销售产品/服务时靠现金赚钱的行业都将掌握资金。因此,它可以在信贷期内偿还其供应商并建立一条链。应收账款具有较高信用期的公司可能无法证明对自己有利的负营运资金。

好处

它具有很大的优势,因为该公司使用供应商的资金,而不必依赖银行来筹集资金。例如,如果公司从供应商处购买产品,并且有60天的时间要向供应商付款。它在20天之内将产品出售给客户,并获得现金;然后公司有40天的时间偿还其供应商的款项。公司可以使用这笔钱从其他供应商处获取产品。这样,它可以创建一条链,在该链中,它可以利用供应商的资金来发挥自己的优势,而不必从银行借钱。

缺点

如果公司多年来拥有相同的结构,则可能会带来严重的问题。因为理想情况下,不是每年,公司都会动用供应商的钱。因此,这可能会妨碍公司的日常活动,并停止运营。

结论

分析公司过去几年的营运资金,然后确定营运资金的结构是否符合行业标准。如果公司以现金出售其产品/服务并以信用期付款给供应商,那么负营运资金将对该公司有利。过多的正营运资本不好,因为闲置会损失公司现金的机会。

公司的营运资本结构可以根据其未来的战略/目标而改变。因此,请务必很好地分析更改背后的原因,然后确定组织的财务实力以及组织能否顺利进行日常运营。