基金基金-完整指南|结构策略风险性

什么是基金基金(FOF)?

基金是指未直接投资于股票/证券的投资者的集合资金,即,它是包含其他基金(也称为多经理投资)的投资组合,它们投资于对冲基金,共同基金,股票,债券和各种其他类型的证券。它通常被称为集体投资或多经理投资基金。

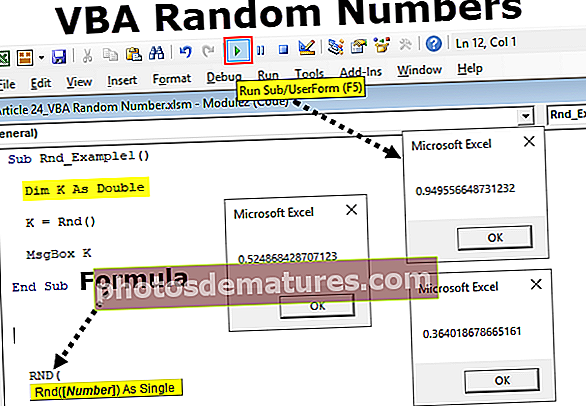

FOF策略

该策略的目的是通过对各种基金类别的投资实现适当的资产分配和广泛的多元化,这些投资最终都合并为一个基金。与直接投资证券相比,此类基金对小型投资者具有吸引力,这些小型投资者对敞口类别敞口较大,且风险较小。这给他们提供了一定程度的舒适感,使他们的主要投资不会因市场波动或交易对手违约,通货膨胀,经济衰退压力等事件而消失。

FOF通过建立其他对冲基金的投资组合来简单地遵循此原则,这些对冲基金可能会根据各自基金采用的投资策略而有所不同。投资组合经理会根据过去的表现和其他相关因素,运用自己的技能和经验来选择最佳的基础对冲基金。如果经理有才华,这可以增加潜在的回报并降低潜在的风险。

FOF管理公司要么通过购买股票直接投资于对冲基金,要么向投资者提供反映对冲基金业绩的托管账户的权限。独立账户或托管账户越来越受欢迎,因为它们为投资者提供每日风险报告,并在对冲基金进入清算时帮助保护投资者的资产。

有了这样的基金,鉴于大多数其他对冲基金的最低初始投资都过高,因此还有一个额外的好处。通过这种基金结构,从理论上讲,投资者可以以相对较少的投资额获得一些国家最好的对冲基金。例如,如果投资者希望投资5个对冲基金以分散其风险投资组合,那么最低投资额将为5,000万美元(假设每只基金的最低投资额为1,000万美元)。但是,如果有一个对冲基金的基金投资于全部5个此类基金的底层证券,那么投资者可以以1000万美元的投资获得所有基金的收益。如果资金得到有效管理,它甚至可以收取更少的投资额。

可以根据要进行投资的基金的种类和数量来调整此金额。基金经理的技能在决定必须进行多元化投资的基金数量时非常重要。这是一个非常动态的活动,因为对所有基金和行业而言,持续监控至关重要。

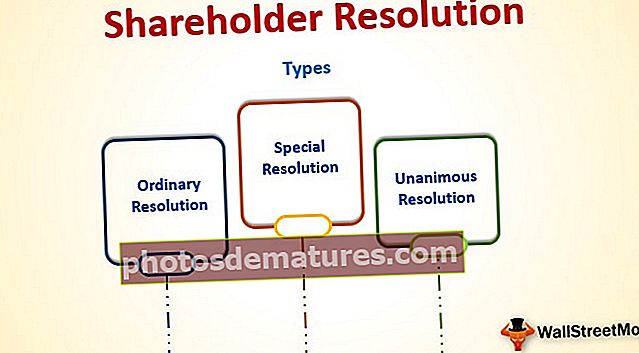

结构优势

除了上述结构提供的上述几点之外,还有一些关键的好处:

- 对冲基金的资产类别和策略可能会变得非常不透明。 FOF充当投资者的代理人,负责对投资组合中的对冲基金进行尽职调查,经理选择和监督。

- FOF经理的尽职调查是一个正式程序,涉及在选择新经理之前进行背景调查。进行了深入的调查,以查找证券行业经理的纪律历史,研究其背景,验证其资历并检查希望成为FOF经理的个人的推荐人。

- 如果该基金的资金已经存放在特定经理人手中,则此类资金可能能够使投资者进入已经对新投资者不开放的基金。

- 一个人也可以具有机构上的优势,因为一个人可以投资各种基金,而这在其他方面对散户投资者是不可行的。

- 通过谨慎地使用杠杆和卖空,对冲基金的收益可以在市场下跌的情况下得到放大。空头仓位可以损失无数的资金,而杠杆可以放大损失,使快速进出交易变得更加困难。但是,如果明智地使用这些技术,那么这样的策略可以带来丰厚的回报。

基金结构缺陷

投资这种基金的主要缺点是收取的费用数量。除了管理费(约占管理资产的1.5%-2%)和奖励费(占资产的15%-25%)外,此类基金还收取“增量费”。广泛争论的是,这种增量费用的结构相对比FOF提供的潜在的更高的风险调整后收益更高。例如经理有权从超过8%的风险调整收益或Alpha的任何年度收益中获得10%。由于FOF将投资于许多私人基金,因此FOF也承担了对冲基金的部分费用。

- 由于不一定需要对冲基金在美国证券交易委员会(SEC)进行注册,因此投资者可以采取防御措施。对冲基金通常以私募形式出售,这意味着它们不像共同基金那样公开报告。这种比较可能会降低FOF相对于共同基金的收益。

- 多元化可能是一把双刃剑,通过混合使用各种对冲基金可以减少投资者的风险敞口。但是,投资者将收取更高的费用,但回报会不稳定。因此,过度多样化不一定是有益的选择。

投资于FOF的风险

对冲基金存在固有的风险,如果FOF投资于特定的对冲基金,则风险会自动转嫁给对冲基金。

- 缺乏流动性:对冲基金,无论是已注册还是未注册,都是难以转换为现金的投资,此外还可能限制其转移或转售能力。对于其证券,特别是流动性较弱的证券,没有固定的定价规则。如果无法获得证券的价格,则可以根据彭博数据提供的价格或按成本计算其价值。对冲基金的注册单位可能无法由投资者酌情赎回,也许没有二级市场可以出售此类对冲基金单位。简而言之,人们可能无法按照投资者的意愿退出投资。

- 不利的税收后果:注册FOF的税收结构可能很复杂。收到与纳税有关的重要信息可能会有所延迟,这反过来又会延迟所得税申报表的提交。

- 过度分散:FOF需要协调其持有的资产,否则不会增加价值。如果不保持警惕,它可能会无意中收集一组重复其不同头寸的对冲基金,或者相对于其他市场而言可能代表不合格的质量。尽管同时执行双重费用结构,但以成功实现多元化为目标的多个个人对冲基金持有量可能会降低动态管理的收益。关于多样化的对冲基金的数量已经进行了许多研究,但是“最佳点”似乎在8到15个对冲基金左右。

另外,请查看对冲基金策略

结论

FOF可以让饱和的对冲基金行业无忧无虑地进入,而不希望在2008年金融危机之前获得高额回报。对于投资者来说,使用有限数量的资金或相对缺乏对冲基金处理经验的投资者来说,输入代码相对较无聊。尽管采取了所有这些预防措施,但FOF仍将非常适合投资者的胃口,这不应该被视为理所当然。投资者在进行投资前应仔细阅读基金的要约文件和相关材料,以便清楚地了解基金投资策略所涉及的风险水平。承担的风险应与投资者的个人投资目标,风险承受能力和时间范围相同。