通话风险(定义,示例)|什么是债券的赎回风险?

通话风险定义

赎回风险是指投资者投资的债券在发行日之前将由债券发行人赎回的风险,从而增加了投资者的风险,因为他将不得不以较低的利率或以较低的利率对赎回金额进行再投资。不利的投资市场情况。

通话风险的组成部分

如前所述,赎回风险使投资者处于不利的环境中。它有两个主要组成部分

- 成熟时间:赎回风险通常与可赎回债券有关,可赎回债券为发行人提供了选择,使他们可以在到期日之前赎回债券。债券被赎回的可能性随着时间的推移而降低,因为债券发行人可利用更少的时间行使选择权来赎回债券。

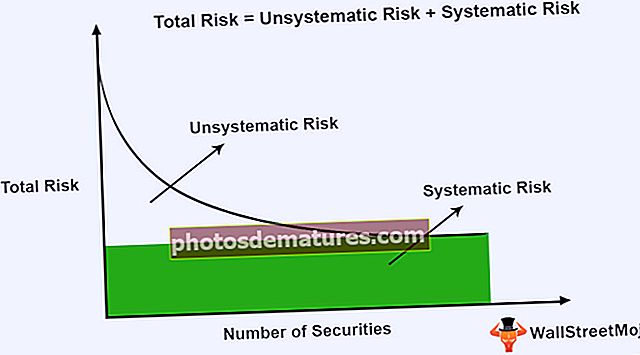

- 利率: 利率是看涨风险的更大因素,因为当利率下降,收益率增加时,发行人会发现按当前利率周期进行债券赎回和重组债券是有利可图的,从而导致支付较低的息票相同数量的本金。

通话风险示例

以下是通话风险的示例。

您可以在此处下载此通话风险Excel模板–通话风险Excel模板

假设一家公司与金融市场参与者接触以为其长期负债提供资金。在此过程中,公司的债券发行是因为管理层不想稀释其股权。假设债券以7%的票息率发行。这实际上意味着公司每投资100美元,便向债券持有人支付7美元。票面利率7%是根据当前的现行利率6%(假设无风险利率)决定的。假设由于诸如贸易战和衰退时期之类的政治和经济形势的变化,利率周期发生变化,收益率曲线反转。

这实际上意味着无风险利率下降。出于计算目的,我们假设它下降到3%。就公司发行的普通债券而言,即使新发行的债券的利率要低得多,由于无风险利率本身已经大幅下降(6%至3%),它仍必须支付7%的利息。该公司实际上以更高的利率借贷,这可能对其现金流产生重大影响。

现在考虑管理层发行可赎回债券的情况。在这种情况下,当无风险利率为6%时,该公司将不得不支付更高的息票(假设为7.5%),因为即使该公司的信用评级很高,投资者也会要求溢价。通过发行该可赎回债券,该公司将具有的优势在于,它可以在到期日之前将本金偿还给债券持有人,并且可以以低得多的利率(让我们说4%)无风险地重组债务。率本身已经下降了50%。

在上面的示例中,可赎回债券的赎回风险溢价为0.5%(7.5%– 7%)。下表总结了两种情况下的现金流量。

场景1

该公司发行了香草债券

方案2

该公司发行了可赎回债券,利率周期在3年后发生变化。

通过简单的计算,忽略货币持续时间和货币时间价值的变化,我们可以看到该公司在10年中节省了700美元的支出中的至少75美元(即超过10%)。对于在这种情况2(可赎回债券)中进行了投资的投资者,现金流量将大大减少。这称为赎回风险,适用于可赎回债券的投资者。

重要事项

- 投资者投资债券是因为他希望在特定时间内获得固定收益。在到期日,到地平线的时间结束时,将返回本金值。这是香草键的典型生命周期。但是,如果发行的债券是可赎回债券,情况就会发生变化。在这种情况下,债券发行人有权赎回债券,并在到期日之前将本金返还给投资者。

- 尽管投资者收回了他的钱,但他必须对本金进行再投资以获得相同的收益。这可能是不可能的,因为市场情况可能完全不同。通常,利率会很低。从经济角度讲,这被称为再投资风险,即本金再投资的风险可能无法获得与最初本应产生的收益相同的收益。

- 可赎回债券的发行人除要支付票面利率外,还必须支付溢价,因为投资者必须承担赎回风险,并期望得到同样的补偿。

- 根据计算,与发行人可能会也可能不会债券发行的看涨期权相似,看涨期权的风险支付得到了计算。

结论

这样的通话风险本身并不会引起投资者的担忧,而是许多不利和不可预见的情况的开始。无非就是再投资风险,因为它使债券持有人面临不利的投资环境,从而导致现金流量意外下降,从而导致投资组合风险。尽管管理得当,可以帮助投机者在相当短的时间内获得良好的回报。