运营现金流量比率(公式,示例)

什么是运营比率现金流量?

经营活动产生的现金流量比率是有助于衡量经营活动所产生的现金是否能够覆盖其流动负债的比率,其计算方法是将公司经营活动产生的现金流量除以其流动负债总额。

#1 – CFO Enterprise Multiple

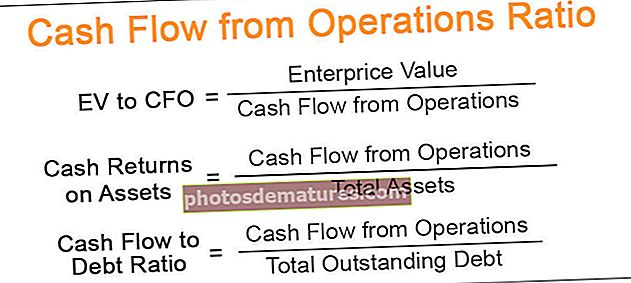

EV至CFO公式表示如下,

EV至CFO =企业价值/运营现金流量另一个更流行,更精确的公式:

EV / CFO =(市值+未偿债务–公司可用现金)/运营现金流- 简单来说,企业价值就是企业的当前市场价值。它确定当前时间点的业务机会成本。它是公司有权获得的所有资产和负债的总和。这是一个非常动态的值,并且会随时间变化很大。

- 它经常与上市公司的市值混淆,后者仅反映普通股的价值。由于它提供的综合价值,企业价值通常是企业总价值的替代。

- 经营活动产生的现金流量包括公司主要经营活动产生的现金。

解释

- CFO企业倍数可使用公司核心业务活动产生的现金流量来帮助计算公司购买整个业务所需的年数。简而言之,在不对公司资产施加任何约束的情况下,公司将使用运营现金流来偿还所有债务和其他负债的时间。该分析对合并和收购很有帮助。

- 该指标对投资者比较从事类似业务的公司非常有帮助。比率越低,公司对投资的吸引力就越大。

Ev转换为CFO公式的示例

让我们考虑一家拥有以下财务状况的公司。

使用上述数字,让我们使用上述方程式计算CFO企业倍数

((10,000,000 * 50) + 500,000 – 300,000) / 50,000,000

电动汽车/首席财务官 = 10.004

#2 –现金资产收益率

资产公式中的现金收益表示如下,

资产的现金收益=经营现金流量/总资产- 总资产包括所有资产,而不仅限于固定资产,可以直接从资产负债表中计算出来。

解释

- 资产比率的现金回报率是资本密集型企业的一项重要指标。它有助于评估公司的财务状况,由于每笔交易的巨大价值,对资产的大量投资(如建立制造工厂和车间,购买原材料作为这些大量投资)会在很大程度上改变财务报表。

- 这是确定投资机会并比较从事类似业务的公司的重要指标。通常,分析诸如汽车制造商或房地产公司之类的资本密集型公司时,比率越高越好。

- 最后但该指标最关键的属性是,它有助于确定公司利用资产的效率。较高的价值可能使投资者相信公司具有良好的运营效率,并可能继续以良好的速度增长,最终为其股东带来更好的回报。

资产收益率现金返还示例

让我们考虑一个具有以下财务状况的汽车制造商的示例。

资产现金回报率=经营活动现金流量/总资产

= 500,000 $/ 100,000 $

现金资产收益率 = 5

这意味着汽车制造商每拥有1美元资产,就会产生5美元现金流量。与经济中的其他汽车制造商相比,投资者可以确定公司的增长前景如何。

#3 –现金流量与债务比率

现金流量与债务比率的公式表示如下,

现金流量与债务比率=经营现金流量/未偿债务总额- 根据资产负债表计算的债务总额

解释

- 尽管对于公司管理层而言,使用其所有运营现金流偿还未偿债务是相当不现实和不切实际的,但现金流与债务的比率是分析公司财务状况的关键指标。它提供了公司需要花费多少时间通过其经营活动偿还所有债务的快照,因此为确定股东和其他希望收购该公司的公司的投资回报率提供了重要的工具。

- 除了确定增长机会之外,它还帮助投资者确定公司是否处于高杠杆状态。这项措施对于规避风险的投资者做出投资决策可能会有所帮助。

现金流量与债务比率的示例

让我们继续前面的汽车制造商示例,其财务状况如下。

使用以上公式,现金流量与债务的比率= 500,000 / 2,000,000

现金流量与债务比率 = .25或25%

#4 –资本支出比率

资本支出比率通常称为CF与资本支出之比,用来衡量公司利用业务核心活动产生的现金流量购买长期资产的能力。

资本支出比率公式如下所示:

资本支出比率=来自运营的现金流量/资本支出。- 管理层用于建设公司长期资产的资本;

解释

- 资本支出比率是基本分析师的一项重要指标,因为它有助于确定公司是被低估还是被高估。它不是用作单个比率,而是主要用于比较经济体中的类似公司。

- 该指标对管理层也至关重要,因为它有助于他们确定公司现金流量的确切流向。知道了这些数据后,管理层可以制定未来的战略计划,并专注于评估资本密集型项目,例如设立新办公室或扩展生产设施,推出新产品集或重组运营机构。