FCFF |计算公司的自由现金流(公式,示例)

FCFF(公司的自由现金流量),也称为非杠杆现金流量,是指从收入中扣除折旧,税金和其他投资成本后公司剩余的现金,它代表所有企业可以使用的现金流量。资金持有人–无论是债务持有人,股票持有人,优先股持有人还是债券持有人。

FCFF或公司的自由现金流, 是股票研究和投资银行公司中最重要的概念之一。

沃伦·巴菲特(Warren Buffet,1992年年度报告)说:“今天,任何股票,债券或业务的价值都取决于现金流入和流出-在适当的利率下折现-可以预期在资产的剩余年限内发生。 ”

沃伦·巴菲特(Warren Buffet)一直专注于公司的创收能力 公司的自由现金流。为什么这真的很重要?本文将重点了解一般的“自由现金流”以及为何应使用FCFF来衡量公司的运营绩效。本文的结构如下-

- Layman对自由现金流的定义

最重要–下载FCFF Excel模板

了解如何在Excel中与阿里巴巴FCFF评估一起计算FCFF

在这里,我们讨论FCFF,但是,如果您想了解更多关于FCFE的知识,可以查看自由现金流对权益的影响。

如果您想专业地学习股票研究,那么您可能要看40多个视频小时的股权研究课程

#1 –什么是流入公司或FCFF的自由现金流

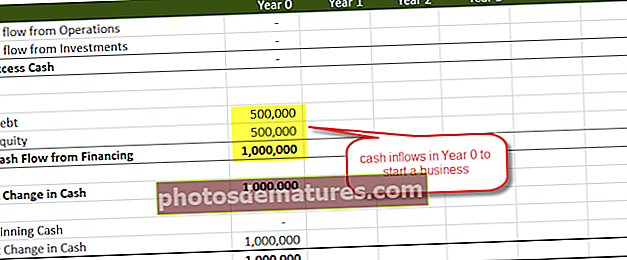

为了直观地了解公司的自由现金流(FCFF),让我们假设有一个叫Peter的人,他以一些初始股本资本开始了他的业务(假设我们有500,000美元),我们还假设他接受了他又借了一笔500,000美元的银行贷款,这样他的总融资资本就达到了100万美元(100万美元)。

- 该企业将开始赚取收入,并且会产生一些相关费用。

- 对于所有业务,彼得的业务还需要每年对资产进行持续的维护资本支出。

- 第0年筹集的债务资本为500,000美元

- 第0年募集的股本为$ 500,000

- 由于尚未开始经营,因此没有来自经营活动的现金流量和来自投资的现金流量。

FCFF –自由现金流视频

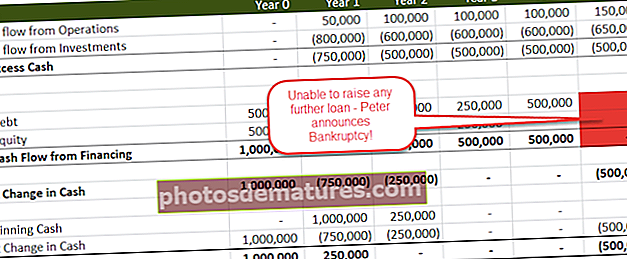

场景1 –彼得的业务收入不足

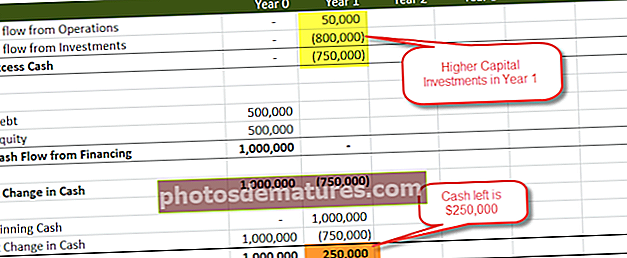

1年级

- 我们假设该业务刚刚起步,并在第一年产生了50,000美元的可观收入

- 资产投资产生的现金流量较高,为$ 800,000

- 年底的净现金状况为$ 250,000

2年级

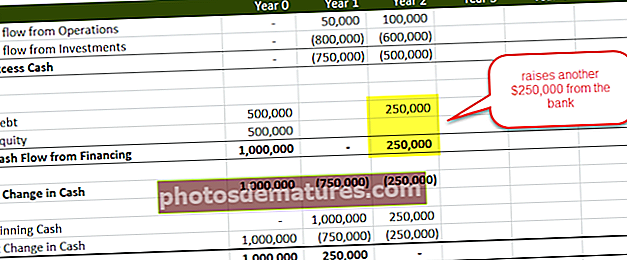

- 现在让我们假设彼得的业务在第二年仅产生了100,000美元

- 此外,为了维持和运营公司,他需要定期投资资产(维修资本支出)$ 600,000

- 您认为在这种情况下会发生什么?您认为年初的现金足够吗? 不。

- 彼得将需要筹集另一笔资金–这次,让我们假设他筹集了另一笔资金 $250,000 从银行。

3年级

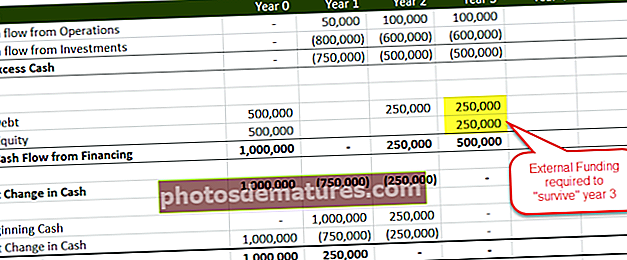

- 现在让我们分析一下彼得的紧张情况:-)。假设他的业务表现不如预期,只能产生100,000美元

- 同样,如前所述,维护资本支出是不可避免的。彼得必须再花费60万美元来保持资产运转。

- 彼得将要求另一组 外部资金 维持运营的最高金额为500,000美元。

- 债务融资以相对较高的速度再融资25万美元,彼得又投资了25万美元作为股本。

4年级

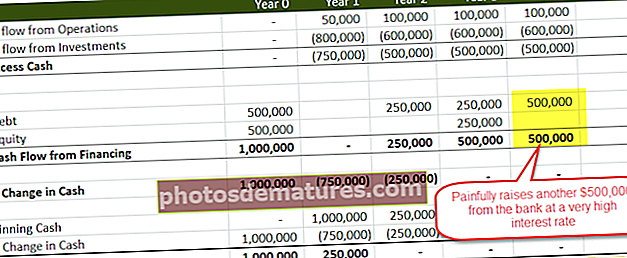

- 再次在第4年,彼得的业务仅产生了100,000美元的运营现金流。

- 维修资本支出(不可避免)为600,000美元

- 彼得需要另一套50万美元的资金。这次,让我们假设他没有任何股权资本。他再次向银行索要50万美元。但是,这一次银行同意以非常高的利率给他贷款(假设业务状况不佳,并且他的收入不确定)

5年级

- 再次,彼得只能从核心业务中产生10万美元的现金流

- 不可避免的资本支出仍为60万美元

- 这次银行拒绝再提供任何贷款!

- 彼得无法再继续经营一年,因此申请破产!

- 申请破产后, Peters商业资产以$ 1,500,000的价格被清算(出售)

银行收到多少钱?

银行共提供了1500,000美元的贷款。由于银行有权收回其贷款金额,因此清算中收到的金额将首先用于服务银行,而彼得将获得剩余的超额金额(如果有)。在这种情况下,银行能够收回投资金额,因为彼得资产的清算价值为1,500,000美元

彼得(股东)收到多少钱?

彼得投资了自己的750,000美元的资本(股权)。在这种情况下,由于所有清算金额都流交给了银行,因此彼得没有收到任何款项。请注意,返还给股东(Peter)的收益为零。

场景#2 –彼得的业务增长并显示经常性收入

现在让我们再进行一次案例研究,其中Peter的业务并没有不好,实际上每年都在增长。

- 彼得的业务从第一年的50,000美元的CFO稳步增长到1,500,000美元的CFO

- 由于流动资金需求,Peter在第二年仅筹集了50,000美元。

- 此后,他不需要从融资到融资的任何其他现金流量。 “存活” 未来的几年。

- 到5年底,彼得公司的期末现金增长到1350,000美元

- 从第三年开始,我们就会看到多余的现金为正(CFO +财务),并且每年都在增长。

银行收到多少钱?

银行总共提供了55万美元的贷款。在这种情况下,彼得的业务状况良好,并产生了正现金流量;他能够在双方同意的期限内偿还银行贷款以及利息。

彼得(股东)收到多少钱?

彼得投资了自己的50万美元资本(股权)。彼得拥有该公司100%的所有权,他的股权收益现在将取决于产生正现金流的该公司的估值。

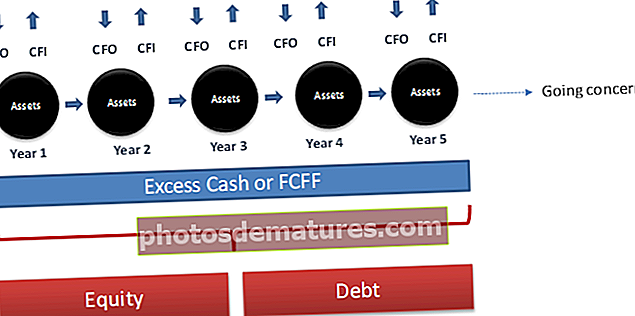

#2 – Layman对公司的自由现金流的定义(FCFF)

为了欣赏外行对公司或FCFF的自由现金流的定义,我们必须对案例研究1和案例研究2(如上所述)进行快速比较。

| 物品 | 案例研究1 | 个案研究2 |

| 营业额 | 停滞不前 | 生长 |

| 经营现金流量 | 停滞不前 | 越来越多 |

| 多余现金(首席财务官+财务) | 消极的 | 积极的 |

| 现金过多的趋势 | 停滞不前 | 越来越多 |

| 要求权益或债务才能保持业务连续性 | 是的 | 不 |

| 股权价值/股东价值 | 零或非常低 | 大于零 |

来自两个案例研究的教训

- 如果多余现金(CFO +财务)为正且在增长,则公司拥有 价值

- 如果多余现金(CFO +财务)在较长时间内为负,则股东的回报可能非常低或接近于零

公司自由现金流的直观定义– FCFF

广义上讲,“多余现金”不过是 公司的自由现金流或FCFF计算。 DCF评估着重于业务运营资产产生的现金流量以及如何维护这些资产(财务)。

FCFF公式=经营现金流量(CFO)+投资现金流量(财务)

企业通过其日常的供应和销售商品或服务来产生现金。一些现金必须重新投入业务以更新固定资产和支持营运资金。如果业务状况良好,则应在这些要求之上产生现金。任何多余的现金都可以自由分配给债务和股权持有人。多余的现金称为公司的自由现金流

#3 –自由现金流–分析人员的公式

公司公式的自由现金流可以表示为以下形式 三通 –

1)以EBIT开头的FCFF公式

公司的自由现金流量或FCFF计算= EBIT x(1-税率)+非现金费用+营运资金变动-资本支出

| 公式 | 评论 |

| 息税前利润x(1-税率) | 流入总资本,消除资本化对收益的影响 |

| 加:非现金费用 | 加回所有非现金费用,例如折旧,摊销 |

| 加:营运资金变动 | 它可以是现金流出也可以是现金流入。注意预测的营运资金逐年大幅波动 |

| 减:资本支出 | 确定支持预测中的销售和利润所需的资本支出水平至关重要 |

2)以净收入开头的FCFF公式

净收入+折旧及摊销费用+利息x(1-税)+营运资金变动-资本支出

3)以EBITDA开头的FCFF公式

税息折旧及摊销前利润x(1-税率)+(股息和摊销)x税率+营运资金变化–资本支出

我将它留给您,以便将一个公式与另一个公式调和。首先,您可以使用任何给定的FCFF公式。作为股票分析师,我发现使用以EBIT开头的公式更为容易。

有关FCFF公式项目的附加说明

净收入

- 净收入直接来自损益表。

- 它代表税后,折旧,摊销,利息支出以及优先股股息支付后可供股东使用的收入。

非现金费用

- 非现金费用是影响净收入但不涉及现金支付的项目。下面列出了一些常见的非现金项目。

| 非现金项目 | 调整净收入 |

| 折旧 | 添加 |

| 摊销 | 添加 |

| 损失 | 添加 |

| 收益 | 减法 |

| 重组费用(费用) | 添加 |

| 冲销重组准备金(收入) | 减法 |

| 债券折价摊销 | 添加 |

| 债券溢价摊销 | 减法 |

| 递延税款 | 添加 |

税后利息

- 由于利息可抵税,因此将税后利息加回净收入中

- 利息成本是流向公司利益相关方之一(债务持有人)的现金流量,因此,它构成了FCFF的一部分

资本支出

- 固定资产投资是公司维持和发展业务所需的现金流出

- 公司可能会通过使用股票或债务而在不花费现金的情况下获取资产

- 分析师应检查脚注,因为这些资产收购过去可能没有使用现金和现金等价物,但可能会影响公司未来自由现金流的预测。

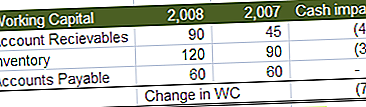

营运资金变动

- 影响FCFF的营运资金变动包括库存,应收账款和应付账款。

- 营运资金的定义不包括现金和现金等价物以及短期债务(应付票据和长期应付债务的当期部分)。

- 不包括非经营性流动资产和负债,例如应付股息等。

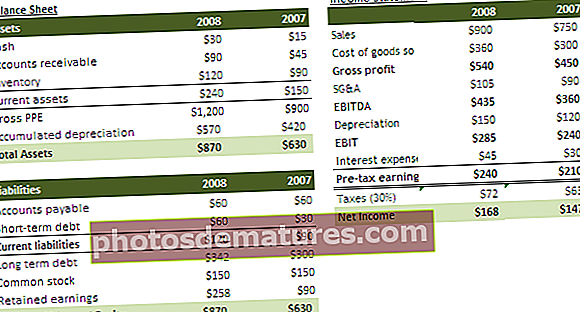

#4 – Excel中的FCFF示例

有了以上对公式的理解,现在让我们看一下计算向公司的自由现金流的工作示例。让我们假设您已收到以下公司的资产负债表和损益表。您可以在此处下载FCFF Excel示例

计算2008年的FCFF(公司的自由现金流量)

解决方案

让我们尝试使用EBIT方法解决此问题。

FCFF公式= EBIT x(1-税)+ Dep&Amort +营运资金变动-资本支出

息税前利润= 285,税率是30%

息税前利润x(1-税)= 285 x(1-0.3)= 199.5

折旧= 150

营运资金变动

资本支出=物业设备总值(PPE)= $ 1200 – $ 900 = $300

FCFF计算= 199.5 + 150 – 75 – 300 = -25.5

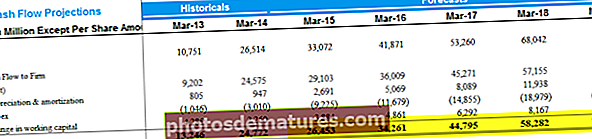

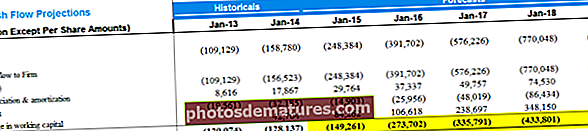

计算公司的自由现金流非常简单。为什么不使用其他两个FCFF公式来计算FCFF – 1)从净收入开始2)从EBITDA开始 2014年5月6日,中国电子商务巨头阿里巴巴(Alibaba)提交了一份注册文件,以可能成为美国历史上所有首次公开募股(IPO)之母的方式在美国上市。阿里巴巴在美国和其他地区是一个鲜为人知的实体,尽管其庞大规模可与亚马逊或eBay相提甚至更大。我用折现现金流法估算了阿里巴巴的市值,发现这家令人惊叹的公司价值1910亿美元! 对于阿里巴巴DCF,我已经进行了财务报表分析和预测财务报表,然后计算了流入公司的自由现金流量。您可以在此处下载阿里巴巴财务模型。 以下是流向阿里巴巴公司的自由现金流。自由现金流量的提成分为两部分-a)历史FCFF和b)预测FCFF。 2014年3月24日,在线存储公司Box申请IPO,并宣布了筹集2.5亿美元资金的计划。该公司正在争夺建立最大的云存储平台的竞争,并与Google Inc及其竞争对手Dropbox等大型竞争对手竞争。如果您想进一步了解Box的价值,请参阅我有关Box IPO估值的文章 以下是Box FCFF对未来5年的预测 #7 –为什么自由现金流很重要 既然您知道了公司的自由现金流,那么FCFE –股本的自由现金流又如何呢?在此处查看有关权益自由现金流的详细文章。 我们注意到,公司产生的多余现金(CFO + Finance)可以近似为 公司的自由现金流。 我们还注意到,每股收益可能不是衡量公司业绩的最佳方法,因为它容易受到管理层的会计accounting头的影响。衡量投资银行和投资者业绩的更好方法是计算公司的自由现金流量(FCFF),因为它着眼于公司在没有外部资金(股权或债务)的情况下生存和发展的能力。将所有未来的自由现金流量折让给该公司,便为我们提供了该公司的企业价值。此外,FCFF不仅被增长型投资者(寻找资本收益)广泛使用,而且还被收入型投资者(寻找定期股息)广泛使用。积极且不断增长的FCFF表示其出色的未来盈利能力;但是,FCFF的负数和停滞可能会使企业感到担忧。 如果您学到新知识或享受自由现金流到公司职位,请在下面发表评论。让我知道你的想法。非常感谢,请多多关照。 #5 –阿里巴巴FCFF –积极和不断增长的FCFF

#6 – Box FCFF –负面和成长

结论

下一步是什么?

有用的帖子