保证书(含义,示例)|怎么运行的?

什么是保证书?

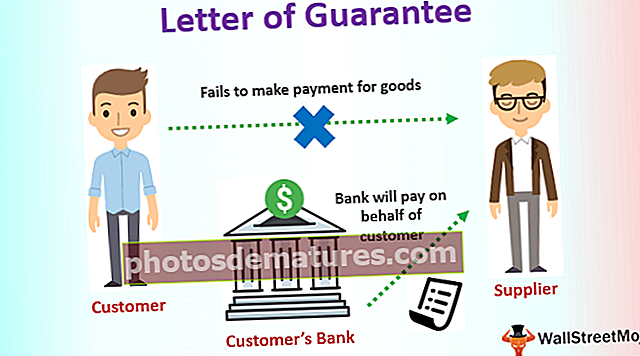

保证书是银行签发的书面同意书,其中规定,如果有关客户未能支付从供应商处购买的商品的款项,则银行将代表客户付款。它有助于供应商对交易充满信心并提供产品。承担付款责任的银行/当事方被称为担保人。

保函示例

为了更好地理解,让我们讨论担保书的示例。

例子1 –海外贸易

假设巴西有一家昂贵的古董产品供应商。伦敦的一位客户想从供应商那里购买产品。客户将不会按照他的想法在产品交付之前付款,如果供应商在收到付款后不提供货款,该怎么办。供应商也在思考如果客户收到产品后不付款,该怎么办。

因此,客户可以做什么,他可以去银行申请“担保信”。在这封信中将写明,如果客户不付款,则银行保证银行将付款。客户收到信件后,便可以将其发送给供应商,作为回报,供应商会将货物发送给客户,因为他不必担心拖欠付款的情况。银行将向客户收取此服务的费用。

例2 –商业中的新供应商

当供应商非常了解其客户时,他就可以很好地向客户供应商品而不必担心。对于新的供应商,供应商可能希望保证在客户收到产品后将向他付款。因此,在这种情况下,客户将不得不联系银行并申请“担保函”。

例3 –处于起步阶段的公司

处于起步阶段的公司在市场上没有商誉。没有全额付款,他们很难从供应商那里获得产品。因此,他们依靠保证书将产品交付给他们。

Example#4 –呼叫编写者

在回写中,如果股价开始上涨,则存在无限亏损的可能性。因此,在通话写作中,经纪人要求提供现金或等价证券作为担保。许多机构投资者在托管银行开设投资帐户。可以这么说,一个机构投资者持有1000股ABC公司的股票,并在该股票上写有看涨期权。

因此,如果股价开始上涨,那么他将因他所写的合约而亏损。因此,为此,经纪人需要保证当他蒙受损失时将付款。因此,机构投资者可以去托管银行索取担保函。当托管银行为公司持有股票时,他们可以给他们一封信,如果股价上涨,则可以代表机构投资者付款。

例子#5 –债券发行

当公司发行带有银行“担保书”的债券时,则将其视为有担保债券并进行溢价交易。在这种情况下,如果违约,银行可以保证支付利息或本金或两者。在债券发行的情况下很常见。

如何获得“保证书”?

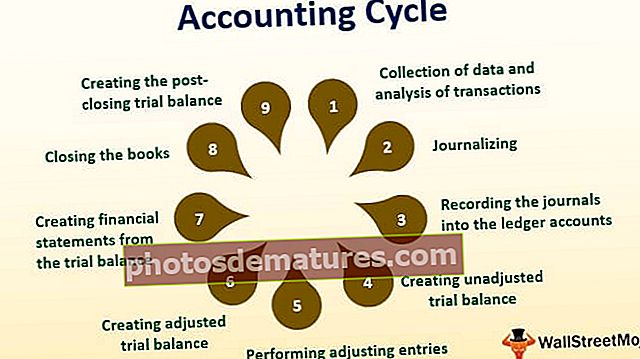

以下是获得保证书的过程。

步骤1:获得保证书;人们将不得不向银行写一份申请书。

第2步:银行收到申请时;它必须确定申请人是否符合相同条件。

第三步:银行通过深入进行交易来做到这一点;它还将检查以前的交易以及做出判断所需的所有相关材料。

第4步:银行收取这封信的费用。

好处

- 随着银行帮助他们从供应商那里获取商品,它可以帮助新业务发展。

- 它有助于海外贸易并增加出口和进口。

- 它可以保护债券购买者免于违约。

缺点

一些缺点如下。

- 它不能保证100%的保护。如果索赔金额很大,那么充当担保人的一方可能无法完全掩盖索赔。

- 由于银行充当担保人,因此它使债券发行人可以发行比所需数量更多的债券,如果债券违约,银行将进行付款。因此,默认比率增加。

结论

现在,它是经济的重要组成部分。它有助于跨境业务的顺利开展。担保函使债券市场更加安全,投资者愿意投资有风险的债券以及银行担保。