写看跌期权|收益|例子策略-WallStreetMojo

写看跌期权定义

认沽期权 正在有能力以特定价格出售股票,并试图将该权利授予他人;这是出售基础证券的权利,但不是义务。

解释

根据定义,认沽期权是一种金融工具,赋予其持有人(买方)在合同期内以一定价格出售标的资产的权利,但没有义务。

编写认沽期权也称为卖出认沽期权。

众所周知,认沽期权赋予持有人权利,但没有义务以预定价格出售股票。而在写认沽期权时,一个人将认沽期权卖给买方,并有义务在买方行使的情况下以行使价购买股票。作为回报,卖方获得溢价,溢价由买方支付,并承诺以行使价购买股票。

因此,与看涨期权卖方相比,认沽期权卖方对股票具有中性或积极的看法,或预计波动性会下降。

例子

假设BOB的交易价格为$ 75 /-,而一个月的看跌交易为$ 70 /-,交易价格为$ 5 /-。在这里,行使价为70美元/张,一手看跌合约为100股。投资者XYZ先生已向ABC先生出售了很多认沽期权。 XYZ先生预计,在合同到期之前,BOB的股票交易价格将超过$ 65 /-($ 70-$ 5)。

让我们假设BOB股票在到期时有三种变动的情况,并计算XYZ先生(看跌期权的发行人)的收益。

#1 – BOB的股票价格跌破,交易价格为$ 60 /-(期权在货币中到期了)

在第一种情况下,股票价格低于行使价($ 60 /-),因此,买方将选择行使看跌期权。根据合同,买方必须以每股70美元的价格购买BOB的股票。这样,卖方将以$ 7,000 /-的价格购买100股BOB(1手等于100股),而BOB的市场价值为$ 6000 /-,而总亏损为$ 1000 /-。但是,该作家已赚取了$ 500 /-(每股$ 5 /)的溢价,导致他净亏损$ 500 /-($ 6000- $ 7000 + $ 500)。

| 方案1(当期权到期时) | |

| BOB行使价 | 70 |

| 期权费 | 5 |

| 到期价格 | 60 |

| 净收益 | -500 |

#2 – BOB的股价跌至$ 65 /-以下(期权到期)

在第二种情况下,股票价格低于行使价($ 65 /-),因此,买方将再次选择行使看跌期权。根据合同,买方必须以每股70美元的价格购买股票。这样,卖方将以$ 7,000 /-的价格购买100股BOB,而现在的市场价值为$ 6500 /-,造成的总损失为$ 500 /-。但是,在这种情况下,作者的溢价为$ 500 /-(每股$ 5 /),使他站在交易的收支平衡点,没有损失,也没有收益($ 6500- $ 7000 + $ 500)。

| 情景2(当选项中的钱到期) | |

| BOB行使价 | 70 |

| 期权费 | 5 |

| 到期价格 | 65 |

| 净收益 | 0 |

#3 – BOB的股票价格跳升,交易价格为$ 75 /-(期权到期了)

在我们的最后一种情况下,股票价格飙升而不是下跌行使价($ 75 /-),因此,买方宁愿不选择行使看跌期权,因为此处行使看跌期权没有意义,或者我们可以说没有人如果可以在现货市场以$ 75 /-的价格出售股票,则将以$ 70 /-的价格出售。这样,买方将不会行使认沽期权,导致卖方赚取$ 500 /-的权利金。因此,作家赚了500美元/股(每股5美元/股)作为溢价,使净利润达到500美元/股。

| 情景3(当选择到期价外) | |

| BOB行使价 | 70 |

| 期权费 | 5 |

| 到期价格 | 75 |

| 净收益 | 500 |

在写认沽期权时,如果股票价格恒定或向上移动,则写作者总是会获利。因此,在停滞不前或上升的股票中,卖出或卖出看跌期权可能是一种有益的策略。但是,在库存下降的情况下,即使卖方风险有限,因为股票价格不能跌至零以下,认沽卖方也要承受重大风险。因此,在我们的示例中,看跌期权写作者的最大损失为$ 6500 /-。

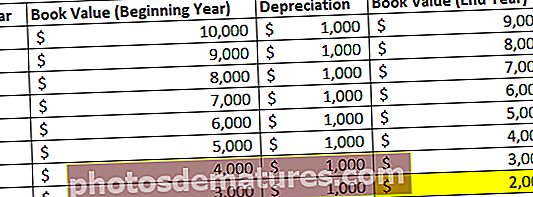

以下是认沽期权的作者的收益分析。请注意,这仅适用于1只股票。

期权合约符号

期权合约中使用的不同符号如下:

小号Ť: 股票价格

X:行使价

Ť:到期时间

CØ:看涨期权溢价

PØ:看跌期权溢价

[R:无风险收益率

认沽期权的收益

认沽期权赋予期权持有人在一定日期之前以一定价格出售资产的权利。因此,每当卖方或卖方写出认沽期权时,其收益为零(因为持有人未行使认沽权)或股票价格与行使价之间的差,取其最小值。因此,

卖空看跌期权的收益=最小(SŤ – X,0)或

–最大(X – SŤ, 0)

我们可以为以上示例中假设的所有三种情况计算XYZ先生的收益。

情况-1 (当期权到期的时候)

XYZ先生的收益= min(SŤ – X,0)

=分钟(60 – 70,0)

= – $10/-

场景-2 (当期权到期时)

XYZ先生的收益= min(SŤ – X,0)

=分钟(65 – 70,0)

= – $5/-

场景-3 (当期权到期时用光了钱)

XYZ先生的收益= min(SŤ – X,0)

=分钟(75 – 70,0)

= $5/-

认沽期权的策略

编写认沽期权的策略可以通过两种方式完成:

- 书面盖的看跌期权

- 书写裸露的看跌期权或裸露的看跌期权

让我们详细讨论这两种写认沽期权的策略

#1 –备有认沽权的看跌期权

顾名思义,在写有担保的看跌期权策略时,投资者在卖出看跌期权的同时还卖空了基础股票。如果投资者强烈认为股票在短期或短期内将要下跌或保持稳定,则可以采用这种期权交易策略。

当股价下跌时,期权的持有人按行使价行权,股票由期权的发行人购买。此处作者的净收益是收取的权利金加上做空股票的收益以及行使时回购这些股票所涉及的成本。因此,没有下行风险,并且通过该策略,投资者所能赚到的最大利润就是所收取的权利金。

另一方面,如果标的股票的价格上涨,那么由于股票价格可以升至任何水平,因此作家会承受无限的上行风险,即使持有人未行使期权,作家也必须购买股票(底层证券)(由于现货市场做空)而造成的收入仅是从持有人那里收取的权利金。

通过以上讨论,我们可以将此策略视为利润有限,没有下行风险,但上行风险无限。图像认沽期权的收益图如图1所示。

例子

假设XYZ先生为BOB股票写了一个有担保看跌期权,行使价为$ 70 /-,为期一个月,溢价为$ 5 /-。一手看跌期权包括100股BOB。由于这是一份带担保的看跌期权,因此XYZ先生在其中标的即100股BOB的股票做空,卖空时BOB的股价为每股75美元。让我们考虑两种情况,在第一种情况下,股价在到期时跌至$ 55 /-以下,为持有人提供了行使期权的机会;在另一种情况下,股价在到期时反弹至$ 85 /-。显然,在第二种情况下,持有人不会行使期权。让我们计算两种情况的收益。

在第一种情况下,当股价在到期时收盘价低于行使价时,持有人将行使该期权。在这里,收益将分两步计算。首先,行使选择权,其次,当作者回购股份时。

作者在第一步中处于亏损状态,因为他有义务以执行价格从持有人那里购买股票,以进行支付,因为股票价格和执行价格之间的差额将根据从保费中获得的收入进行调整。因此,回报将是负的每股10美元。

第二步,作者必须以$ 55 /-的价格购买股票,而他以$ 75 /-的价格出售,从而获得$ 20 /-的正收益。因此,作者的净收益为每股正$ 10 /-。

| 方案1(股票价格低于行使价) | |

| BOB行使价 | 70 |

| 期权费 | 5 |

| 到期价格 | 55 |

| 卖空收益 | 75 |

| 回购股票的费用 | 55 |

| 净收益 | $1000/- |

在第二种情况下,当股价在到期时上涨至$ 85 /-时,持有人将不行使该期权,从而为写手带来$ 5 /-(作为溢价)的正收益。而在第二步中,作者必须以$ 85 /-的价格回购股票,然后以$ 75 /-的价格卖出,产生了$ 10 /-的负收益。因此,在这种情况下,作者的净收益为负$ 5 /-每股。

| 场景2(股票价格高于行使价) | |

| BOB行使价 | 70 |

| 期权费 | 5 |

| 到期价格 | 85 |

| 卖空收益 | 75 |

| 回购股票的费用 | 85 |

| 净收益 | -$500/- |

#2 –编写裸看跌期权或裸露看跌期权

编写未发现的看跌期权或裸露的看跌期权与有盖看跌期权策略形成对比。在这种策略中,认沽期权的卖方不做空基础证券。基本上,当认沽期权没有与标的股票中的空头头寸组合时,称为写出未平仓的认沽期权。

作者在该策略中的获利仅限于所赚取的溢价,并且由于作者不卖空基础股票,因此不存在上行风险。在不存在上行风险的一侧,存在巨大的下行风险,因为更多的股价跌至行使价以下,损失承担者就会承担更多的责任。但是,对于作者而言,存在溢价形式的缓冲。在行使期权的情况下,该损失从损失中进行调整。

例子

假设XYZ先生为BOB股票开立了一个未发现的看跌期权,其行使价为$ 70 /-,为期一个月,溢价为$ 5 /-。一手看跌期权包括100股BOB。让我们考虑两种情况

让我们考虑两种情况,在第一种情况下,股价在到期时跌至$ 0 /-以下,为持有人提供了行使期权的机会,而在另一种情况下,股价在到期时反弹至$ 85 /-。显然,在第二种情况下,持有人不会行使期权。让我们计算两种情况的收益。

收益总结如下。

| 情况1(行使价<股票价格) | |

| BOB行使价 | 70 |

| 期权费 | 5 |

| 到期价格 | 0 |

| 净收益 | -6500 |

表7

| 情况2(行使价>股票价) | |

| BOB行使价 | 70 |

| 期权费 | 5 |

| 到期价格 | 85 |

| 净收益 | 500 |

查看收益,我们可以得出这样的论点,即未发现的认沽期权策略中的最大损失是行使价与股票价格之间的差额,并调整了从期权持有人那里收取的权利金。

保证金要求交易所买卖的期权

在期权交易中,买方需要全额支付权利金。投资者不允许以保证金的价格购买期权,因为期权具有很高的杠杆率,而以保证金购买则可以将这些杠杆率显着提高。

但是,期权发行人具有潜在的责任,因此必须保持保证金,因为交易所和经纪人必须以某种方式满足自己,即如果持有人行使期权,交易者不会违约。

简而言之

- 认沽期权赋予持有人权利,但无义务在期权有效期内以预定价格出售股票。

- 在卖出或卖出认沽期权时,认沽期权的卖方(卖方)赋予买方(持有人)在一定日期之前以一定价格出售资产的权利。

- 书面认沽期权的收益可以计算为min(SŤ – X,0)。

- 编写认沽期权涉及的策略是写有盖认沽期权和写未发现认沽期权或写裸体认沽期权。

- 承保认沽认沽期权具有巨大的潜在上行风险,而利润有限,而承保未认沽认沽期权则具有巨大的下行风险,利润有限。

- 由于在卖出认沽期权时潜在的高负债,因此发行人必须保持与经纪人以及交易所的保证金。