前15名信用分析师面试问答

顶级信用分析师面试问答

信用分析师通过衡量个人或公司的信誉来促进信用风险管理。信用分析师通常受雇于银行,信用卡公司,评级机构和投资公司。

以下是我们最重要的信用分析师面试问题。

#1 –什么是信用分析?

信用分析是对风险的分析和识别,其中银行发现了潜在的借贷风险。银行对客户进行定性和定量评估。

#2 –解释信用分析的过程?

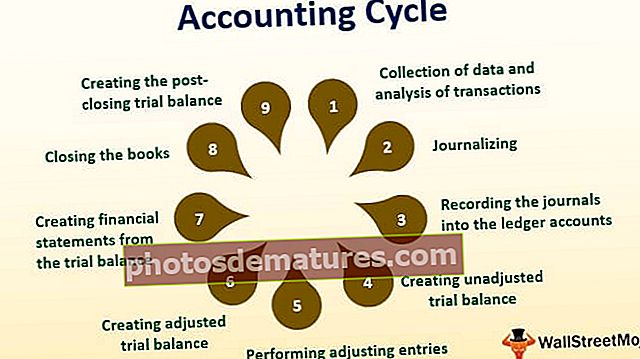

下图总结了整个信用分析过程。

#3 –什么是信用分析的5C

- 特点 - 这是有关主体偿还贷款的信誉的主观意见。

- 容量 - 在五个因素中,最重要的是,能力与借款人利用其投资产生的利润来偿还贷款的能力有关。

- 首都 - 这意味着借款人为该项目贡献了多少(游戏中自己的皮肤)

- 抵押(或担保) –借款人提供给贷方的担保,以在没有利用融资时确定的回报中偿还贷款的情况下,对贷款进行拨付。

- 情况 - 贷款的目的以及批准该贷款的条款。

#4 –您的兴趣覆盖率是什么意思?

这是最重要的信用分析师访谈问题之一。当公司承担债务时,他们需要支付利息。利息覆盖率显示了公司如何还清其利息支出。我们需要做的就是将EBIT(利息和税前收益)除以利息费用。比率越高越好,这是公司偿还利息费用的能力,反之亦然。

#5 –如何评估公司?

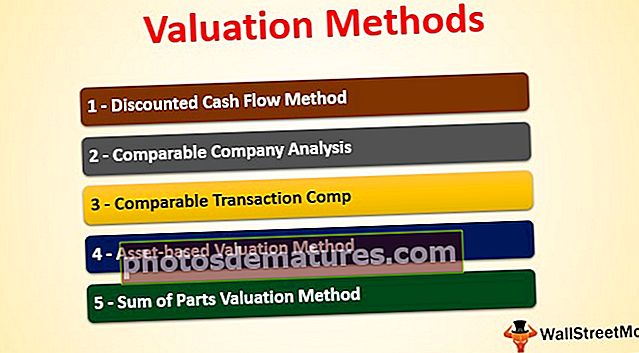

金融分析师可以通过多种方式对公司进行估值。最常用的估值方法是现金流量折现法(DCF)和相对估值法。在第一种方法中,我们需要找出自由现金流量,然后在此基础上找出企业的现值。在第二种方法中,我们着眼于其他可比公司,并使用其指标和数据得出结论。

#6 –银行目标是否有特定的债务资本比率?

由于不同行业的债务资本比率可能不同,因此没有合理的债务资本比率。

- 对于初创企业而言,债务将非常低或几乎没有。结果,初创企业的债务资本比率约为0-10%。

- 但是,如果您谈论小型企业,则债务资本比率会略高一些,大约为10%至30%。

- 而且,如果您考虑银行业或保险业,债务将会太高。结果,债务资本比率将在70-90%左右。债务资本比率是一个重要的比率,但是许多投资者/分析师也使用债务权益比率。

#7 –典型的信用分析比率是多少?

您必须期待这个信用分析师面试问题。银行经常使用的最高比率很少。债务权益比率,利息覆盖比率,有形资产净值比率,固定费用覆盖比率,债务-EBITDA比率,债务-资本比率是最常见的。由于这些比率可以轻松刻画企业的财务状况,因此,这是银行最需要使用的比率。

#8 –信用评级机构做什么?

信贷机构通过查看未偿债务来帮助市场了解企业的信誉。但是,盲目相信信用评级机构的评级并不明智。我们需要查看每个组织的风险状况以及多个信贷机构的评级,以确保是否向该公司提供贷款。

#9 –您怎么知道是否应该借给公司?

我会看很多东西。

- 首先,查看过去五年的所有四份财务报表,并分析公司的财务状况。

- 然后查看总资产,找出可以用作抵押的资产。我还将了解该公司如何利用其资产。

- 此后,查看现金流入和流出,并查看现金流量是否足以偿还总债务加上利息支出。

- 另外,验证指标,例如债务与资本比率,债务与权益比率,利息覆盖率,债务与EBITDA。

- 根据银行的参数验证公司的所有指标

- 最后,看看其他定性因素,它们可能揭示出与财务数据完全不同的东西。

#10 –债券和债券有什么区别?

| 债券 | 债券 |

| 债券有更特定的目的来筹集短期资本。通常用于支付即时费用或扩展费用。 | 政府和大型企业将它们用于长期扩展计划。 |

| 他们不安全 | 他们是高度安全的。 |

| 它们可以发行很短的期限,期限可以少于一年。 | 担保期限从5年到30年不等。 |

也可以说“所有债券都是债券,但所有债券都不是债券”。

#11 –什么是DSCR?

DSCR =净营业收入/总债务偿还

DSCR比率提出了一个想法,即公司是否能够用其产生的净营业收入来偿还与债务有关的债务。

- 如果DSCR <1, 这意味着公司产生的净营业收入不足以支付公司所有与债务相关的债务。

- 如果DSCR> 1, 这意味着该公司正在产生足够的营业收入来偿还所有与债务相关的债务。

问题12债券的评级如何确定?

答: 债券的评级表明了信用质量以及债券到期后如何成功偿还。这是至关重要的组成部分,因为在发行债券时会显示评级,并立即根据发行的工具的质量创建图像。受欢迎的评级机构是:

- 标准普尔

- 穆迪

- 惠誉

- 危机

根据相应的评级机构定义的分歧,将评级进一步分为“ AAA +”,“ AA”,“ A”,“ BBB +”等。评级越高,发行人偿还需求的可能性就越大,而收益率就越低。这样,由于发行人正在说明其财务状况的强弱,因此可能需要更多的资金。评级立即向投资者提供有关发行人头寸的想法。

#13 –公司的信贷融通类型是什么?

有两种类型的信用额度:

- 短期贷款,主要用于营运资金需求。短期贷款包括透支,信用证,保理,出口信贷等。

- 资本支出或收购所需的长期贷款。它包括银行贷款,票据,夹层贷款,证券化和过渡贷款。

#14 –如果您想要评估中认为不安全的贷款,您将如何处理长期业务客户?

这是棘手的信用分析师面试问题,因为该问题试图理解您的客户服务能力,同时又能很好地处理冲突情况。您需要以使这两个相互冲突的利益都能找到中间立场的方式来回答这个问题。

- 首先,由于客户对业务很重要,因此您需要以完全不同的方式处理请求。在正常情况下,您可能会拒绝贷款申请,因为您会评估评估价值,同时还需要考虑银行的前景。在这种情况下,您不会拒绝贷款申请,但会找到中间立场。

- 您可以向他提供一笔不会影响银行的小额贷款,而对于其余的贷款,您建议采用分步方法,其中包括评估。由于您不能冒险失去数百万美元的客户,同时又不能冒险冒险银行的未来,因此我认为这是处理这种情况的最佳方法。

#15 –信用分析师应具备哪些技能?

作为信用分析师,您可能具有许多技能。但是请确保您只分享自己擅长的内容。如果您提到自己正在学习的内容,也请提及。诚实比发现自己一无所知要好。信用分析师注重细节,并具有会计和财务技能。此外,他们在Excel中的财务建模和预测方面也很出色。

推荐面试指南

这一直是信用分析师面试问题的指南。在这里,我们为您提供了顶级信用分析师面试问题和答案的列表,以及破解面试的其他提示。您也可以参考以下面试指南以了解更多信息–

- Excel面试问题

- 评估面试题

- 企业融资面试问题

- 对冲基金面试的问题 <