反向合并(定义,示例)|的优点和缺点

什么是反向合并?

反向合并是一种合并,在这种合并中,私人公司通过将其大部分股份与上市公司进行交换来收购上市公司,从而有效地成为上市公司的子公司。也称为反向IPO或反向收购(RTO)

反向合并的形式

- 上市公司可能会继续收购相当一部分的私有公司,从而换取通常超过50%的上市公司的多数。私人公司现在成为上市公司的子公司,现在可以被认为是上市公司。

- 上市公司有时可能通常通过股票互换与私人公司合并,在这种情况下,私营公司应继续对上市公司保持重大控制权。

反向合并示例

Example#1 – Diginex反向合并

资料来源:cfo.com

Diginex是一家总部位于香港的加密货币公司,通过完成一项反向合并交易而成为一家上市公司。它与上市公司8i Enterprises Acquisitions Corp交换股票。

示例2 – 泰德·特纳·米斯(Ted Turner-Rice)广播

反向合并的一个突出例子是泰德·特纳(Ted Turner)将其公司与莱斯广播公司合并。泰德(Ted)继承了父亲的广告牌公司,但经营状况不佳。但是,凭借对未来的大胆眼光,他在1970年设法获得了少量投资现金,并继续购买了Rice Broadcasting,该公司今天已成为时代华纳集团的一部分

范例3 – Rodman&Renshaw和Roth Capital

诸如Rodman&Renshaw和Roth Capital之类的小型精品公司通过与已经破产或几乎没有业务或几乎没有业务的“空壳”美国上市公司进行反向合并,将40多家中国公司带到了美国投资者和证券交易所。百万美元。

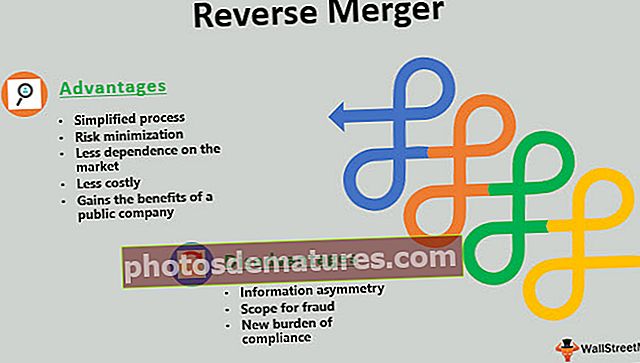

好处

- 简化流程:通过IPO公开发行股票的传统方法通常要花费数月或数年的时间,而反向合并要在几周内迅速完成。这节省了公司管理的大量时间和精力。

- 风险最小化:尽管计划要进行几个月的首次公开募股,但是从传统上讲,永远无法保证公司是否会真正进行首次公开募股。有时,股票市场似乎真的很不利,交易可能会被取消,所有的努力有时会白白浪费掉。

- 对市场的依赖减少:当公司采取反向兼并的方式时,进行路演以衡量市场情绪并说服潜在投资者对即将发行的股票进行认购的所有艰巨任务都不是要关注的问题。在订阅和要约的市场接受度时,甚至不必担心。由于合并的过程仅仅是将私人公司转变为公开公司的一种机制,因此市场条件对希望上市的公司几乎没有影响。

- 成本更低: 与公开发行不同,由于不需要为投资银行家支付高昂的费用,这种反向并购的措施对公司而言具有成本效益。此外,它也可以免除监管文件和招股说明书准备过程中所有冗长的程序。

- 获得上市公司的好处: 私人公司上市后,将为原始发起人提供绝佳的退出机会。这些公司的股票现在将在公众股票交易所进行交易,因此将有助于其获得更多流动性的优势。该公司现在将进一步进入资本市场,甚至可以通过二次发行发行更多股票。

缺点

当然,该过程具有某些缺点,如所列

- 信息不对称: 由于尽职调查的过程经常被忽视,因此信件和银行对账单可能由于不透明而被不诚实的管理伪造,从而导致信息不对称

- 欺诈范围: 由于有时空壳公司或已倒闭的公司与私人公司可能几乎没有或根本没有基础业务,因此存在巨大的欺诈范围。他们将通过管理层提供的一些可疑财务报表,与著名审计公司的专营权进行审计。但是,下面应该很少或没有任何操作。精品公司也滥用这一机会,无法通过反向兼并的范围将此类公司公开上市。

- 新的合规负担: 私有公司上市时,常常会遇到经理们对上市公司提出的所有要求有时缺乏经验的情况。如果管理人员倾向于将精力更多地放在所有管理问题上,而不必经营企业,那么这些负担通常可能会影响公司的绩效。

局限性

- 人们经常注意到,与反向合并过程相反,正是IPO过程筹集了更多的资金。

- 它缺乏对股票的市场支持,这在首次公开募股的情况下通常很普遍

结论

反向合并是私人公司绕过IPO过程中通常涉及的所有程序的绝佳机会。对于公司来说,这是在任何证券交易所上市并因此上市的一种经济有效的途径。

但是,由于透明性和信息不对称性有限而导致的这种路线的局限性和滥用范围,使金融部门的许多人能够利用这种漏洞。至关重要的是,必须充分吸收道德框架,以免发生这种情况。

一旦解决了这些问题,私营公司需要考虑的唯一因素便是这些途径的范围有限,这与IPO途径形成了鲜明的对比,并且在管理监管要求方面也必不可少。上市公司。