防守间隔比率(含义,公式)|计算实例

什么是防守间隔比率?

防守间隔比 是比率,用于衡量公司无需使用其非流动资产或外部财务资源即可继续工作的天数,其计算方法是将公司的总流动资产除以其日常运营支出。

例如,如果ABC公司的DIR为45天,则意味着ABC公司可以连续运营45天而不会触及非流动资产或长期资产或任何其他财务资源。许多人将此比率称为财务效率比率,但通常将其称为“流动性比率”。

让我们看一下上面的图表。苹果的防御间隔比率为4.048年,而沃尔玛比率为0.579年。为什么两者之间有如此大的差异?从流动性的角度来看,这是否意味着苹果处于更好的位置?

该比率是速动比率的变化。通过DIR,该公司及其利益相关者可以了解很多天,可以使用其流动资产支付账单。作为投资者,您需要长期了解公司的DIR。如果它逐渐增加,则意味着该公司能够产生更多的流动资产来支付日常活动的费用。而且,如果它逐渐下降,则意味着公司的流动资产缓冲也在逐渐下降。

要计算防御间隔比率(DIR),我们要做的就是取出流动资产(易于转换为现金),然后将其除以每日平均支出。在分母中,我们不能包括每笔平均费用,因为在日常活动中可能没有用完。而在分子上,我们只能将短期内易于转换为现金的项目放入现金中。

简单来说,请转到资产负债表。看一下当前资产。选择可以轻松转换为现金的项目。加起来然后将其除以平均每日支出。

防守间隔比率公式

这是公式–

防御间隔比率(DIR)=流动资产/平均每日支出

现在的问题是,我们将在流动资产中包括什么。

我们只需要拿那些容易转换成现金或等值货币的物品。我们通常会在分子中包含三件事–

流动资产(可以轻松转换为流动性)=现金+有价证券+应收账款

其他流动比率相关文章–流动比率,现金比率,流动比率和速动比率

我们将这三项内容包括在内是因为它们可以轻松转换为现金。

另外,请查看有关流动资产的这些文章-现金和现金等价物,有价证券,应收帐款。

现在让我们看一下分母。

找出平均每日支出的简单方法是首先注意所售商品的成本和年度运营支出。然后,我们需要扣除任何非现金费用,例如折旧,摊销等。然后,最后,我们将该数字除以365天,以得出平均每日支出。

平均每日支出=(售出商品成本+年度运营支出–非现金费用)/ 365

防御间隔比率被许多金融分析师认为是最佳的流动性比率。大多数流动性比率(例如速动比率,流动比率)会评估具有流动负债的流动资产。因此,他们无法产生有关流动性的准确结果。在这种比率的情况下,流动资产不与流动负债进行比较;而是将它们与费用进行比较。因此,DIR几乎可以得出公司流动资金状况的准确结果。

但是也有一些限制,我们将在本文结尾处讨论这些限制。因此,想法是计算DIR以及速动比率和电流比率。它将使投资者对公司在流动性方面的表现有一个整体了解。例如,如果MNC公司支出巨大,几乎没有负债,那么DIR值将与速动比率或流动比率大不相同。

解释

在解释您从DIR计算中得出的结果时,您应该考虑以下几点–

- 即使防御间隔比率(DIR)是您所能找到的最准确的流动性比率,但DIR并没有指出一件事。如果作为投资者,您正在使用DIR来判断公司的流动性,那么重要的是要知道DIR没有考虑公司在此期间面临的财务困难。因此,即使流动资产足以偿还费用,也并不意味着公司始终处于良好状态。作为投资者,您需要更深入地了解更多信息。

- 在计算平均每日支出时,您还应该考虑将销货成本作为支出的一部分。许多投资者没有将其包括在平均每日费用中,这导致产生的结果与准确的结果有所不同。

- 如果DIR的天数更长,则对公司而言是健康的,如果DIR小于其提高流动性所需的水平。

- 找出公司流动性的最好方法可能不是防御间隔比率。因为在任何一家公司中,每天的支出都不一样。可能发生的情况是,几天之内公司没有任何支出,突然有一天,公司会产生巨额支出,然后一会儿又没有支出了。因此,要找出平均值,即使在当日没有发生任何支出的情况下,我们也需要对所有支出进行平均。理想的做法是记下每天的所有支出,并找出重复产生这些支出的趋势函数。这将有助于了解公司的流动性情况。

防守间隔比率示例

我们将看几个示例,以便我们可以从各个角度理解DIR。让我们从第一个示例开始。

范例1

A先生已经在企业中投资了一段时间。他想了解P公司在流动性方面的表现。因此,他查看了P公司的财务报表,发现了以下信息–

2016年底P公司资料

| 细节 | 2016(美元) |

| 现金 | 30,00,000 |

| 贸易应收款 | 900,000 |

| 有价证券 | 21,00,000 |

| 平均每日支出 | 200,000 |

他将如何找到P公司流动性的几乎准确的图片?

这是一个简单的例子。在这里,我们需要直接应用公式来计算防御间隔比(DIR),因为已经提供了所有信息。

DIR的公式是–

防御间隔比率(DIR)=流动资产/平均每日支出

流动资产包括–

流动资产(可以轻松转换为流动性)=现金+有价证券+应收账款

现在计算一下DIR –

| 细节 | 2016(美元) |

| 现金(1) | 30,00,000 |

| 贸易应收款(2) | 900,000 |

| 有价证券(3) | 21,00,000 |

| 流动资产(4 = 1 + 2 + 3) | 60,00,000 |

| 平均每日支出(5) | 200,000 |

| 比例(4/5) | 30天 |

经过计算,A先生发现P公司的流动性状况还不够好,因此他决定研究公司的其他方面。

Example#2

B先生无法找到M公司的资产负债表,但是他可以提供以下信息–

| 细节 | 2016(美元) |

| 销货成本(COGS) | 30,00,000 |

| 本年度营业费用 | 900,000 |

| 折旧费 | 100,000 |

| 防守间隔比 | 25天 |

B先生需要找到M公司的现有资产,这些资产很容易转换为现金。

我们已经获得了用于计算平均每日支出的信息,并且我们知道了如何计算防守间隔比率。通过应用上述信息,我们可以找到M公司的流动资产,这些资产易于转换。

我们将从计算平均每日支出开始。

这是公式–

平均每日支出=(售出商品成本+年度运营支出–非现金费用)/ 365

因此,让我们使用给定的信息进行计算–

| 细节 | 2016(美元) |

| 销货成本(COGS)(1) | 30,00,000 |

| 本年度营业支出(2) | 900,000 |

| 折旧费(3) | 100,000 |

| 总支出(4 = 1 + 2 – 3) | 38,00,000 |

| 一年中的天数(5) | 365天 |

| 平均每日支出(4/5) | 10,411 |

现在,我们将使用DIR公式来找出可以轻松转换为现金的流动资产。

| 细节 | 2016(美元) |

| 平均每日支出(A) | 10,411 |

| 防守间隔比(B) | 25天 |

| 流动资产(C = A * B) | 260,275 |

现在,B先生已经知道M公司有多少短期资产可以在短期内转换为现金。

Example#3

C先生想比较这三家公司的流动资金状况。他在下面向其财务分析师提供了以下信息,以得出正确的结论。让我们看一下下面的详细信息–

| 细节 | Co M(美元) | Co. N(美元) | P公司(美元) |

| 现金 | 300,000 | 400,000 | 500,000 |

| 贸易应收款 | 90,000 | 100,000 | 120,000 |

| 有价证券 | 210,000 | 220,000 | 240,000 |

| 销货成本 | 200,000 | 300,000 | 400,000 |

| 营业费用 | 100,000 | 90,000 | 110,000 |

| 折旧费 | 40,000 | 50,000 | 45,000 |

财务分析师需要找出哪家公司更有利于还清账单,而又不涉及任何长期资产或外部财务资源。

此示例比较了哪个公司处于更有利的位置。

让我们开始吧。

| 细节 | Co M(美元) | Co. N(美元) | Co. P(美元 |

| 现金(1) | 300,000 | 400,000 | 500,000 |

| 贸易应收款(2) | 90,000 | 100,000 | 120,000 |

| 有价证券(3) | 210,000 | 220,000 | 240,000 |

| 流动资产(4 = 1 + 2 + 3) | 600,000 | 720,000 | 860,000 |

现在我们将计算每年的每日支出。

| 细节 | Co M(美元) | Co. N(美元) | P公司(美元) |

| 销货成本(1) | 200,000 | 300,000 | 400,000 |

| 营业费用(2) | 100,000 | 90,000 | 110,000 |

| 折旧费(3) | 40,000 | 50,000 | 45,000 |

| 总费用(4 = 1 + 2 – 3) | 260,000 | 340,000 | 465,000 |

| 一年中的天数(5) | 365 | 365 | 365 |

| 平均每日支出(4/5) | 712 | 932 | 1274 |

现在我们可以计算比率并找出哪个公司的流动资金状况更好。

| 细节 | Co M(美元) | Co. N(美元) | Co. P(美元 |

| 流动资产(1) | 600,000 | 720,000 | 860,000 |

| 平均每日支出(2) | 712 | 932 | 1274 |

| 防守间隔比率(1/2) | 843天* | 773天 | 675天 |

*注:所有这些均为假设情况,仅用于说明DIR。

通过以上计算,很明显,在这三个公司中,Co。M的流动性头寸最高。

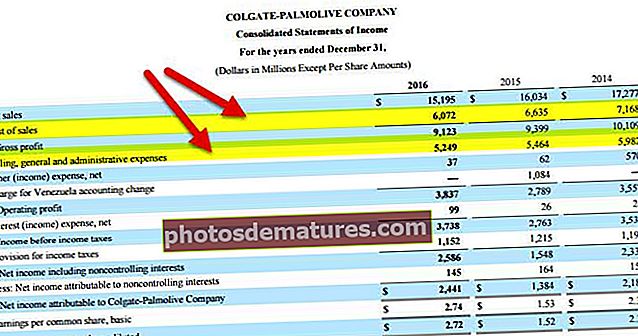

高露洁的例子

让我们计算高露洁的防御间隔比率。

步骤1 –计算可以轻松转换为现金的流动资产。

- 流动资产(可以轻松转换为现金)=现金+有价证券+应收账款

- 高露洁的流动资产包括现金和现金等价物,应收帐款,库存和其他流动资产。

- 这四项中只有两项可以很容易地转换为现金– a)现金和现金等价物b)应收款。

来源:高露洁10K档案

- 高露洁流动资产(可以轻松转换为现金)= 1,315美元+ 1,411 = 27.26亿美元

第2步–查找平均每日支出

为了找到平均每日支出,我们可以使用以下公式。

平均每日支出=(售出商品成本+年度运营支出–非现金费用)/ 365。

这里有些棘手,因为我们没有足够的信息来获取所有必要的信息。

- 从损益表中,我们得到两个项目:a)销售成本b)销售一般和行政费用。

- 其他支出不是营业支出,因此不计入支出计算。

- 此外,委内瑞拉的费用也不包括在营业费用中,因此不包括在内。

来源:高露洁10K档案

为了找到非现金,我们需要扫描高露洁的年度报告。

销售成本或销售常规与管理费用中包含两种非现金项目。

2a)折旧与摊销

- 折旧和摊销是非现金费用。根据高露洁的备案,销售成本中包括了制造业务产生的折旧。

- 折旧的其余部分包括在销售,一般和管理费用中。

- 现金流量表中提供了折旧和摊销总额。

来源:高露洁10K档案

- 折旧和摊销(2016年)= 4.43亿美元。

2b)基于股票的薪酬

- 高露洁确认以交换股票工具奖励(例如股票期权和限制性股票单位)而获得的雇员服务成本,是基于这些奖励在授予日期(在必要的服务期限内)的公允价值确定的。

- 这些称为基于股票的补偿。在高露洁中,基于股票的补偿费用记录在Sel中。