中期票据(定义,示例)| MTN的前2种类型

什么是中期票据(MTN)?

中期票据是组织在一段时间内连续发行的债务证券,期限通常为5年至10年。与一次发行的债券不同,MTN由一个或多个交易商在一段时间内连续发行和出售。 MTN在中期票据经纪而不是交易所上进行交易。充当交易商的投资银行会尽力向投资者出售这些票据,而交易商没有义务代表发行人出售指定数量或全部票据。

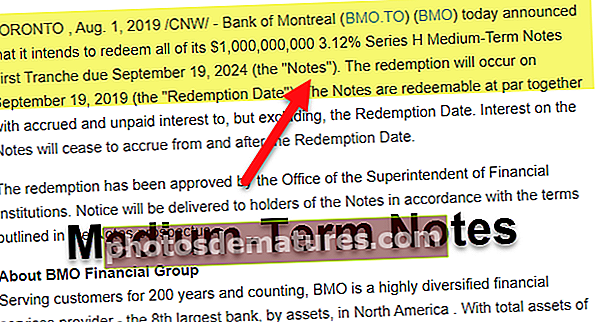

- 中期票据的对象是大型机构投资者和高资产净值人士,这与在公开市场上发行给大众的债券不同。中期票据可以赎回,这意味着发行人可以在招股说明书及发行时发布的有关文件中规定的时间后,将未偿还的金额偿还给投资者。

- 发行者需要为在中期票据程序中发行的票据生成唯一的标识符。这些标识符可以是国际证券识别码(ISIN)或统一安全识别程序委员会(CUSIP),具体取决于发行的市场。

中期票据的类型

根据票据发行地点的不同,这些票据可以称为“美国中期票据”或“欧元中期票据”。

#1 –美国中期票据

在美国发行给投资者的中期票据称为“美国中期票据”。这些在美国发行和交易,需要通过美国中期票据计划发行。发行人需要向美国证券交易委员会提交一份价值1亿至10亿美元的证券的货架登记。

一旦SEC批准了初始申请,发行人便会提交招股说明书,以描述中期票据。招股说明书包含有关票据发行的所有广泛信息。它还包含有关出售这些票据的所有投资银行的信息。投资银行根据发行票据收取结构性产品配方的承销费。

例子

2019年7月18日,联邦住房抵押贷款公司(Freddic Mac)发行了50,000,000美元的中期票据。这些票据的固定利息支付率为2.25%,到期日为2022年1月。每张票据的面额为$ 1,000,且每增量一次。首次付息日期是2020年1月18日。债券的承销商是Jefferies&Co. Inc.,Wells Fargo Securities LLC和BNY Mellon Capital Markets LLC。

根据票据的定价补充,票据可在第一个付息日之后赎回。票据带有固定息票,将于1月18日和7月18日每半年支付一次。

由于票据是在美国为美国的投资者发行的,因此这是美国中期票据。

#2 –欧元中期票据

在美国和加拿大境外发行和交易票据时,这些票据称为“欧洲中期票据”。通过发行欧元中期票据,方便发行人进入国外市场以获取资本。欧元中期票据允许发行人进入广泛的市场和货币。与美国中期票据一样,欧元中期票据的发行期限不同。

例子

TelefónicaEmisiones,S.A.U.一家西班牙电信提供商发行了价值40,000亿欧元的票据。这些票据将按系列发行,每个系列将有一个或多个发行部分。这些票据的利率可以是固定的或浮动的,这将在票据发行的最终条款中进一步规定。这些票据在指定的时间段后可以根据票据发行而被赎回。

参与票据发行的交易商是法国巴黎银行,毕尔巴鄂毕尔巴鄂比斯开银行,SA,桑坦德银行,巴克莱银行,美林国际,美银证券欧洲有限公司,德意志银行,瑞银欧洲SE,德国商业银行,瑞士信贷证券(欧洲)有限公司,高盛国际,汇丰银行有限公司,摩根大通证券有限公司,花旗集团全球市场有限公司,瑞穗国际有限公司,摩根士丹利国际有限公司,NatWest Markets NV,法国兴业银行和UniCredit Bank AG很少。

由于该票据是在美国和加拿大以外发行的,因此该票据是“欧元中期票据”。

好处

- MTN的回报率高于其他短期投资。

- 它允许投资者在短期和长期投资选择之间进行证券投资。

- 中期票据是为满足发行人的需求而量身定制的有价证券,可帮助发行人以较低的成本从债务发行中获得更多收益。

- 它使发行人可以与众多结构性产品一起进入多元化市场。

- MTN市场允许发行人谨慎地筹集资金,因为发行人,交易商和投资者是参与主要交易的唯一参与者。

缺点

- 中期票据的维修成本是递增的,因此可以抵消利息支付方面的节省。

- 由于美国中期票据发行具有严格的发行文件,因此发行人更喜欢发行公共债券,而不是多次发行票据。

结论

- 中期票据是交易商代表发行人在一段时间内连续出售的债券,期限为9个月至30年。

- 中期票据带有利息,可以有固定利率或浮动息票利率与Euribor或LIBOR等利率挂钩。

- 中期票据也可以具有复杂的利率,可以与掉期利率或其他结构性产品挂钩。