CFROI(含义)|计算现金流量投资回报率

什么是现金流量投资回报率(CFROI)?

CFROI(或投资的现金流量回报率)是公司的内部收益率(IRR),将其与最低收益率进行比较以了解产品/投资是否表现良好。

- 它由HOLT Value Associates开发。这项措施使投资者可以进入公司的内部结构,以了解如何在组织中创造现金。

- 它可以帮助您了解公司如何为运营提供资金以及如何向财务提供者付款。此外,现金流投资回报率还考虑了通货膨胀。

- CFROI是一种估值模型,它假定股市根据公司的现金流量来决定价格。而且它没有考虑公司的业绩或收入。

[笔记: 如果您想知道入门门槛是多少,请查看以下简要信息: 跨栏率 是公司投资项目时期望获得的最低利率。通常,投资者计算加权平均资本成本(WACC)并将其用作门槛率。]

现金流量投资回报率公式

CFROI公式=运营现金流(OCF)/使用资金

为了能够计算CFROI,我们需要同时了解OCF和CE。让我们一一理解它们。

营业现金流量(OCF)

简单来说,营业现金流量是指支付公司营业费用后产生的现金量。因此,我们首先来看一下净收入。并进行以下调整(根据现金流量分析的间接方法)–

营运现金流(OCF)=净收入+非现金费用+营运资金变动。

使用资本(CE)

现在,让我们看一下公司的资本投入(CE)。公司使用两种通常的方法来计算所用资本。这是找出所用资本的两种方法。无论我们使用哪种方法,我们都需要保持一致。

- 使用资金=固定资产+营运资金

- 使用的资本=总资产–流动负债

第二种方法比较容易,在示例部分中,我们将使用第二种方法来确定所使用的资本。

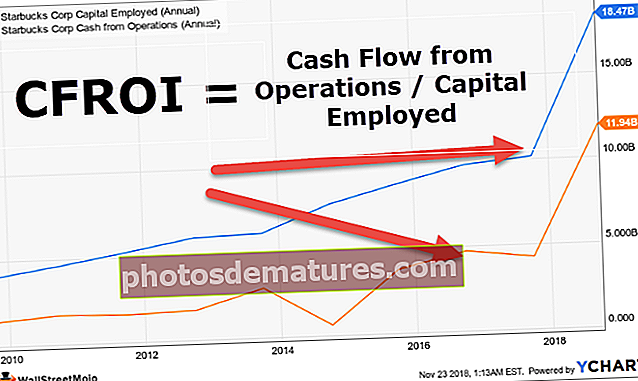

投资的现金流量回报–星巴克示例

例如,让我们计算星巴克的CFROI

从上面的图表中,我们有以下内容–

- 运营现金流(2018年)= 119.4亿美元

- 使用资本(2018年)= 184.7亿美元

- CFROI公式=运营现金流/使用的资本= $ 11.94 / $ 18.47 = 64.6%

如何解释CFROI?

如果不将现金流投资回报率与门槛汇率进行比较,就无法对其进行解释。通常,障碍率是加权平均资本成本(WACC)。

一旦计算了CFROI,便将其与WACC进行比较,然后计算净CFROI。

这是您如何计算净CFROI的方法-

净CFROI =现金流量投资回报率(CFROI)–加权平均资本成本(WACC)

- 如果净CFROI为正(即净CFROI> WACC),那么它将增加股东的价值并

- 如果净CFROI为负(即净CFROI <WACC),则将减少股东价值。

例子

Shweta女士一直在考虑投资Q Company。但是在投资之前,她想知道Q Company是否能够欣赏她作为股东的价值。因此,她决定找出现金流量投资回报率和净CFROI。她可以使用以下信息。

Q公司在2016年底

| 细节 | 以美元 |

| 净收入 | 600,000 |

| 折旧摊销 | 56,000 |

| 递延税款 | 6,500 |

| 应收账款增加 | 4,000 |

| 库存减少 | 6,000 |

| 应付账款减少 | 9,000 |

| 应计应付利息的增加 | 3,200 |

| 物业销售利润 | 12,000 |

| 总资产 | 32,00,000 |

| 流动负债 | 400,000 |

| 公平 | 20,00,000 |

| 债务 | 800,000 |

| 股本成本 | 4% |

| 债务的成本 | 6% |

| 公司税率 | 30% |

我们有上述可用信息。首先,我们将计算经营现金流量。

Q公司

现金流量表 2016年

| 细节 | 以美元 |

| 净收入 | 600,000 |

| (+)非现金支出 | |

| 折旧摊销 | 56,000 |

| 递延税款 | 6,500 |

| (+)营运资金变动 | |

| 应收账款增加 | (4,000) |

| 库存减少 | 6,000 |

| 应付账款减少 | (9,000) |

| 应计应付利息的增加 | 3,200 |

| 物业销售利润 | (12,000) |

| 经营活动产生的现金流量 | 6,46,700 |

我们有CFROI的一个组成部分。我们需要计算另一项,即使用的资本。

| 细节 | 以美元 |

| 总资产(A) | 32,00,000 |

| 流动负债(B) | 400,000 |

| 使用资本(A – B) | 28,00,000 |

因此,这是Q公司的现金流量投资回报率–

现金流量投资回报率公式=营业现金流量(OCF)/使用资金

| 细节 | 以美元 |

| 经营活动产生的现金流量(A) | 6,46,700 |

| 使用资本 | 28,00,000 |

| 现金流量投资回报率(A / B) | 23.10% |

要了解障碍率并与之比较现金流量投资回报率,我们需要首先计算WACC,然后找出净值。

这是我们计算WACC的方法。

WACC = E / V * Re + D / V * Rd *(1-TC)

| 细节 | 以美元 |

| 股本(E) | 20,00,000 |

| 债务(D) | 800,000 |

| 权益+债务(V) | 28,00,000 |

| E / V | 0.71 |

| 股本成本 | 4% |

| D / V | 0.29 |

| 债务的成本 | 6% |

| 公司税率 | 30% |

将上面的值放在等式中,我们得到–

- WACC = 0.71 * 0.04 + 0.29 * 0.06 *(1 – 0.30)

- WACC = 0.0284 + 0.01218

- WACC = 0.04058 = 4.06%

那么,净现金流量投资回报率是–

| 细节 | 以美元 |

| 现金流量投资回报率(A) | 23.10% |

| WACC(B) | 4.06% |

| 净现金流量投资回报率(A – B) | 19.04% |

通过以上计算,Shweta现在有信心Q Company将能够欣赏到她将进行的投资,因此,她将继续对该公司进行投资。

归根结底

如果您想准确了解公司的经营状况,CFROI是最好的措施之一。其他会计比率也可以使用,但是它们基于这样一个错误的观点:“更多的利润意味着更好的资源管理和更好的回报。”但是实际上,流入多少现金和流出多少将始终决定公司在市场表现方面的表现。每个投资者在投资任何公司之前都应计算CFROI和净现金流量投资回报率。