远期汇率协议(含义,公式|分步FRA示例

远期汇率协议的含义

远期利率协议,通常称为FRA,是指在场外交易(OTC)的定制金融合同,该协议允许主要是大型银行的对手方公司为将在未来日期开始的合同预先确定利率。

远期汇率协议有两个参与方,即买方和卖方。此类合同的买方确定合同开始时的借款利率,而卖方确定贷款利率。在建立FRA时,双方都没有盈亏。

但是,随着时间的流逝,如果利率高于开始时确定的利率,则FRA的买方将受益;如果利率低于开始时确定的利率,则买方将受益。简而言之,“远期汇率协议”是零和游戏,其中一个的获利是另一个的损失。

远期汇率协议公式

计算远期汇率的公式如下:

远期汇率协议公式= R2 +(R2 – R1)x [T1 /(T2 – T1)]

远期利率协议(FRA)示例

但是,有多种计算方法,下面的示例对此进行了讨论。

您可以在此处下载此远期汇率协议Excel模板–远期汇率协议Excel模板

范例#1

让我们借助一些示例来了解FRA的概念:

- 远期利率协议通常表示为2×3 FRA,即简单的方法,即从现在起60天提供30天的贷款。第一个数字对应于第一个结算日期。合同最后期限的第二个时间。

- 人们应该了解这一术语,以了解远期汇率协议的细微差别。现在,让Raven Bank希望对1X4 FRA进行估值(这基本上意味着从现在起30天提供90天的贷款)

让我们计算30天的贷款利率和120天的贷款利率,以得出等价的远期利率,这将使FRA的价值从一开始就等于零:

范例#2

- Axon International签订了远期利率协议,可在第一年末至第二年末之间以3.75%的利率连续支付本金1 Mio的本金。

- 当前的一年零利率是3.25%,两年是3.50%。

这基本上是1X2 FRA合同

让我们在两种情况下计算远期汇率协议的价值:

- 合同开始时

因此,我们可以看到,在远期利率协议开始之初,两方中的任何一方都没有利润损失。

现在,假设比率下降到3.5%,让我们再次计算FRA的值:

(附上Excel档案)

因此,我们可以看到,随着利率的变动,FRA的价值会发生变化,从而导致一个交易对手再次蒙受损失,而另一交易对手蒙受同等损失。

例子#3

- 兰德银行于2018年10月20日与Flexi Industries签订了远期利率协议,据此,该银行将支付10%的固定利息,作为回报,该银行将根据付款时的商业票据利率获得浮动利率。

- 付款按季度结算,首笔付款应于2019年1月20日到期。

以下是详细信息:

(附上Excel档案)

因此,Rand Bank将从Flexi Industries获得$ 2.32Mio。

远期汇率协议(FRA)的优势

- 它使该协议的当事方能够通过签订此类合同来减少未来因任何不利变动而借入和借出的风险。例如,计划在一年结束时接收外币付款的市场参与者可以通过订立远期汇率协议来避免货币波动的风险。同样,以固定利率借入资金并预计未来利率会下降的银行可以通过以浮动利率付款人的名义签订远期利率协议而受益于这种下降。

- 它通常用于根据市场参与者的利率期望进行交易。

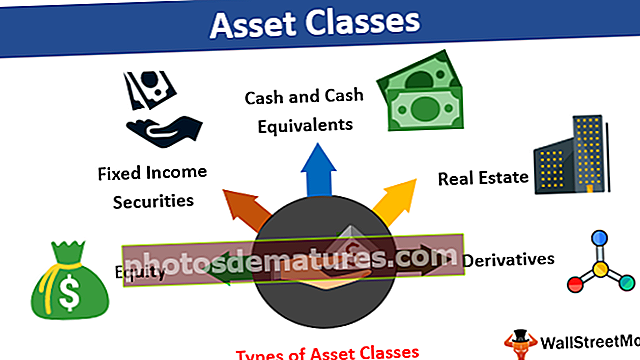

- 远期利率协议是衍生工具合约,构成资产负债表外的一部分,因此不会影响资产负债表比率。

远期汇率协议(FRA)的缺点

- FRA是定制的并且可以在场外交易,因此,与通过合格的集中交易对手(QCCP)结算的标准化期货合约相比,交易对手风险更高

- 如果要关闭原始合同且初始对手方未准备好将头寸平仓,则很难找到第三个对手方在到期前将其平仓。

重要事项

- 多头头寸有效地使利率和收益率增加时的收益变长。同样,远期利率协议中的空头头寸实际上是在利率下降时做空利率和收益。

- FRA是名义合同,因此,在到期日没有本金交换。

- FRA与期货合约相似,不同之处在于,FRA是众所周知的集中清算的场外交易工具,交易双方可以针对任何到期日对其进行定制。

- FRA是线性衍生工具,直接从基础工具中获取其价值。

结论

远期利率协议具有定制的利率合同,该合同本质上是双边的,不涉及任何集中交易对手,并且经常被银行和企业使用。