无杠杆Beta(定义,公式)|计算无杠杆Beta

什么是无杠杆Beta?

无杠杆beta 简单地说,它是在不考虑债务影响的情况下计算公司的beta时,用来计算无债务公司相对于整个市场的波动率的一种方法,无杠杆beta也称为资产beta,因为无债公司的风险仅根据其资产进行计算。

解释

无杠杆贝塔系数是衡量公司风险而不受到债务影响的方法。它也称为资产Beta,用于衡量无杠杆公司相对于市场风险的风险。

- 但是,Equity Beta或Levered Beta将公司股票的波动率与特定时期内股票市场的收益进行比较。它用于衡量特定股票对各种宏观经济因素的敏感程度。

- 由于每个公司的资本结构都不同,因此必须比较单个公司资产的风险程度,消除债务产生的任何影响,而只能衡量公司股权的风险程度。

- 公司债务的增加意味着需要承担更多的现金流量以偿还该债务,因此公司未来的现金流量存在不确定性。它转化为公司风险的增加,这是由于杠杆增加而不是市场或宏观经济因素风险的结果。因此,通过消除债务的影响,它可以确定仅公司资产的风险。

- 无杠杆贝塔系数始终会低于杠杆贝塔系数,因为它会剥离债务部分,从而增加了风险。如果为正,则在价格预期上涨时,投资者将投资该特定股票。如果无杠杆贝塔系数为负,则在价格预期下跌时,投资者将投资该股票。

无杠杆Beta公式

您可以使用以下公式计算无杠杆Beta –

无杠杆Beta计算的示例

让我们以X公司为例,该公司的市场beta为1.5。公司的债务/股本比率为2:3,税率为30%。

因此,非杠杆Beta公式= 1.5 / 1 +(1-0.3)0.66

未杠杆Beta = 1.03

非杠杆Beta的相关性和使用

- 当投资者想要衡量股票的表现时,可以使用无杠杆贝塔值。该股票是与市场走势相关的公开交易,没有承担公司债务的正面影响。杠杆beta表示公司的股价对整体市场走势的敏感性。正的杠杆beta表示当市场表现良好时,股价将上涨;而负的杠杆beta表示当市场表现不佳时,股价将下跌。

- 无杠杆贝塔公式可衡量股票的表现和波动率,而没有债务的税收优势。随着债务效应的消除,可以比较具有不同资本结构的公司,以衡量特定公司资产的风险程度。

- 投资者计算无杠杆贝塔值,并通过剥离债务对公司资本结构的影响,将其用于比较。

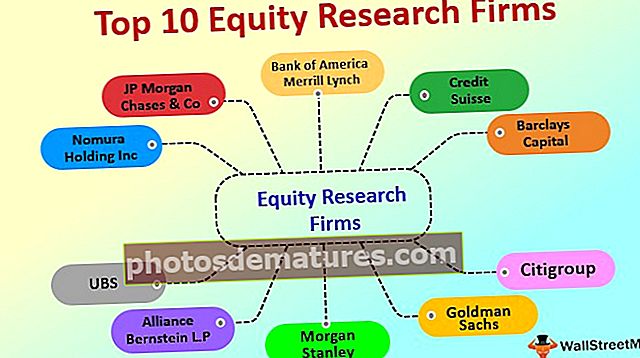

- 此外,各种股票分析师都使用此Beta版为其投资者建立多种财务模型,这些模型不仅提供了基本情况,还提供了更多信息。

- 另外,要记住的另一个因素是,如果公司的负债权益比很高,但所有债务都被评为AAA。与具有高负债权益比的公司相比,它的固有风险要小,但债务等级低于投资等级。

结论

无杠杆贝塔公式是衡量公司风险与债务影响的公式。它测量了公司业务的风险,而该风险是不受市场风险影响的。由于它将剥离债务部分,因此它将始终低于杠杆beta,这增加了风险。

如果无杠杆贝塔系数为正,则当价格有望上涨时,投资者将投资这只特定股票。如果无杠杆贝塔系数为负,则在价格预期下跌时,投资者将对股票进行投资。它在没有债务的税收优势的情况下衡量了股票的表现和波动性。随着债务的影响消除,可以比较具有不同资本结构的公司,以衡量特定公司资产的风险程度。