互斥项目|如何评估这些项目? (例子)

什么是互斥项目?

互斥项目是通常在资本预算过程中使用的术语,在该过程中,公司会根据一组项目中的某些参数选择一个项目,一个项目的接受会导致拒绝其他项目。

这些项目使得对项目A的接受将导致对项目B的拒绝。在这种情况下,这些项目碰巧直接相互竞争。

公司用于评估互斥项目的方法

公司采用多种方法来评估互斥项目,它们是做出接受或拒绝决定的标准。

#1 – NPV(净现值)

净现值是指项目产生的未来现金流量的现值,然后减去初始支出或投资。

决策标准如下:

- 如果NPV> 0,则接受

- 如果NPV <0,则拒绝

#2 –内部收益率(IRR)

正是折现率使现金流量的所有现值等于初始支出。内部收益率是项目净现值等于零的折现率。公司通常以门槛率或要求的回报率作为基准。

因此,决策标准是:

- 如果IRR> r(要求的回报率/门槛率),请接受。

- 如果IRR <r(要求的回报率/跨栏率),则拒绝。

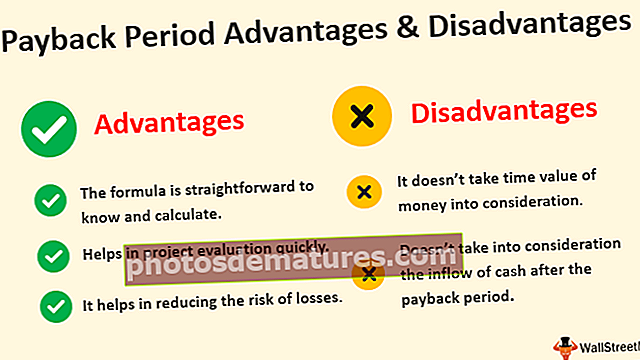

#3 –投资回收期

投资回收期方法会根据项目的现金流量考虑使用权,或者更确切地说,是收回初始投资所需的年数。

#4 –优惠的投资回收期

投资回收期的一个缺点是现金流量没有考虑货币时间价值的影响。因此,折现后的投资回收期将现金流量折现为现值,然后计算投资回收期,以考虑现金流量。

#5 –获利能力指数(PI)

获利能力指数是指项目产生的未来现金流量的现值,然后将其除以初始投资。

投资标准为:

- 如果PI> 1,则进行投资

- 如果PI <1,则拒绝

例子

您可以在此处下载此互斥项目Excel模板–互斥项目Excel模板范例#1

考虑以下项目A和项目B的现金流量。

解决方案:

项目A的NPV计算将为–

项目B的NPV的计算将为–

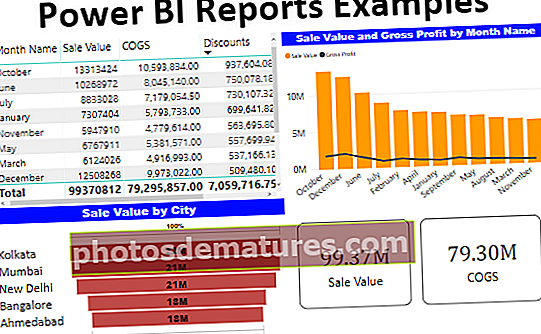

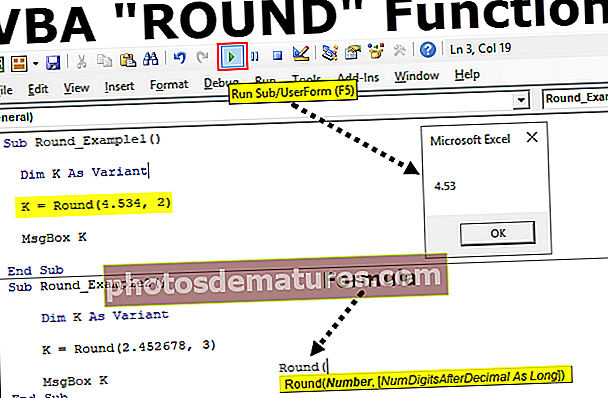

下面演示了使用excel工作簿进行的NPV和IRR计算。假设贴现率为13%(未来现金流量贴现为13%以得出其现值),则使用NPV功能,我们可以在扣除初始支出后得出所需的NPV。 (在这种情况下,年份为零)。

项目A的内部收益率的计算将为–

类似地,现在也可以使用excel中的IRR函数得出IRR,如下所示。

项目B的内部收益率的计算将为–

这两个项目的净现值都是正的,内部收益率大于13%的折现率。

由于项目是互斥的,因此我们无法同时选择所有项目。但是,由于项目A的NPV和IRR都较大,因此我们选择项目A,因为它们是互斥的项目。

那么,在评估此类项目时,您是否遇到过NPV和IRR相互冲突的情况?

是的,当然在某些情况下,我们在评估此类项目时会抵消NPV和IRR之间的冲突。

范例#2

考虑以下两个项目的现金流量。

解决方案:

假设贴现率为10%的NPV和IRR如下所示。

项目A的NPV计算将为–

项目B的NPV的计算将为–

项目A的内部收益率的计算将为–

项目B的内部收益率的计算将为–

如果您偶然发现,项目B的NPV大于A,而项目A的IRR则大于项目B。

请参阅上面给定的excel模板,以获得相互排斥的项目示例的详细计算。

一种方法比另一种方法有优势吗?

- 在初始现金流量较高的情况下,请注意,IRR会显示较高的数字,与项目现金流量较晚的项目相反。因此,当最初有更高的现金流量时,内部收益率将倾向于偏向更高的范围。

- 通常,折现率会在公司的整个生命周期内发生变化。 IRR做出的一个不现实的假设是,将来所有现金流量都以IRR比率进行投资。

- 也可能存在项目有多个IRR或没有IRR的情况。

NPV看起来比IRR更好吗?

嗯,是。净现值的一个重要假设是,所有未来现金流量都将以最现实的折现率-机会成本进行再投资。 NPV也有其缺点,因为它不考虑项目规模。

但是,在互斥项目的情况下,当IRR与NPV发生冲突时,建议继续使用NPV方法,因为这恰好显示了公司的实际财富增值额。

的优点和缺点

好处

- 该公司将能够最佳地选择能够带来最佳回报的最佳项目/投资。

- 考虑到资源有限,公司只能将资金投入到最佳项目中。

缺点

- 尽管这两个项目都能产生积极的NPV,但公司必须选择获胜者,而忽略其余的赢家。

互斥项目中是否有后期变更?

- 好吧,是的,当两个项目都可行时,便会进行所谓的增量分析。

- 它是指对两个项目的现金流量差异进行分析(从较大项目的现金流量中扣除较小的现金流量)。

- 但是,不用担心,因为这种分析没有被广泛使用,并且公司确实主要依赖于NPV和IRR分析。

结论

好吧,我认为要评估投资的可行性或可行性,这些方法可作为公司的绝佳决策工具,因为当他们投资产生正NPV的互斥项目时,它们往往会增加股东的财富,毫无疑问,这反映在股价上涨中。